税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

引退を考えている中小企業オーナーにとって、「事業承継」は最重要課題の一つと位置付けられます。

そもそも、後継者となるべき子供がいないケースや、後継者にならない子供も増加している中で、後継者を探すことが困難な上に、後継者の選択を間違えると、会社の業績だけでなく、相続問題と相まって親族関係にも悪影響を及ぼします。

これらの問題を乗り越えて、円滑な事業承継を行うために、まずは事業承継の基礎知識を理解することが必要です。

そこで、今回は事業承継の基礎知識①として、「事業承継の概要やパターン」、「株式贈与vs株式譲渡」、「具体的な事業承継対策」などを解説します。

なお、基礎知識②の「事業承継の方法」や「課題」、「実行手順」などは以下の記事をご参照ください。

事業承継の課題と実行手順を分かりやすく解説!

Table of Contents

事業承継の概要

事業承継とは、現経営者が自身の会社または事業を、後継者等に引き継ぐことを言います。

会社であれば、株式やその他の財産、役職など、その事業に関する全ての物を後継者に引き継ぐことになります。

現経営者が死亡して後継者が事業継承をすることになった場合、これらの引き継いだ財産は相続財産として、相続税の課税対象となります。

一方で、生前にこれらの財産を引き継いだ場合には、取引形態により、贈与税もしくは譲渡税の課税対象となります。

事業承継の3つのパターン

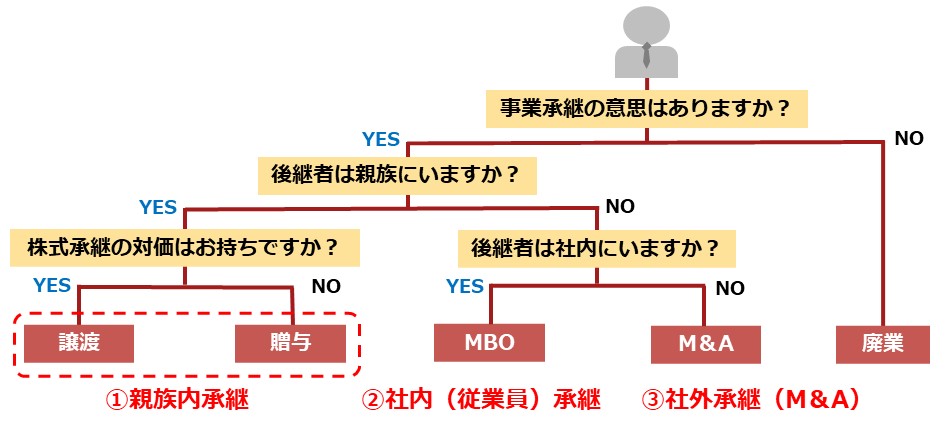

事業承継方法は主に下図のフローチャートに沿って3つのパターンに分類されます。

この3つのパターンの「親族内承継」「社内(従業員)承継」「社外承継(M&A)」について、概要やメリット・デメリットなどを以下で確認します。

なお、「廃業」する場合には、原則として会社を清算することとなります。

(1)親族内承継とは

親族内承継とは、経営者の親族(子供など)を後継者とする事業承継であり、かつては一般的に広く実施されていたものです。最近では少子化・価値観の多様化などにより、親族内承継の実施件数は減少しています。

贈与と譲渡の違いは、後述の記載をご参照ください。

<メリット>

| ✓早い段階から長期的な教育を実施でき、他のパターンと比べると後継者教育の面で非常に有利

✓社外で修行を積んだりセミナーなどで幅広く知識を習得したりと、柔軟な後継者教育が可能である ✓後継者は「信頼できる現経営者の子供」として、従業員等の会社関係者に受け入れられやすい |

<デメリット>

| ✓後継者に経営者としての資質がない場合には、事業承継した途端に業績が悪化するリスクがある

✓会社の引き継ぎを望む人物が親族内に複数存在する場合には、後継者候補の間で争いが起きて、親族内の人間関係が悪化するケースがある |

(2)社内(従業員)承継とは

社内承継とは、社内の従業員や役員を後継者とする事業承継のことです。親族内承継の実行件数が減少するに連れて、最近では社内承継の実施件数が増えています。

なお、社内承継の手法として、役員が会社を買収する手法(MBO=Management Buy Out)や従業員が会社を買収する手法(EBO=Employee Buy Out)があります。

<メリット>

| ✓社外承継などと比較して、従業員の不安や動揺によるモチベーション低下のリスクを回避できる

✓従業員等の中から後継者を選ぶことで、他の従業員や役員のモチベーション向上につながる ✓既存事業の業務に詳しい人物が引き継ぐことで、経営者の質がある程度までは担保され、周囲の従業員や取引先の金融機関からも受け入れられやすい |

<デメリット>

| ✓株式の買い取りによる場合には、従業員からすると莫大な資金が必要となる

✓会社内に債務など負の資産がある場合、事業承継を引き受けてもらえる可能性が低くなる |

なお、事業承継に活用できるMBOの詳細等については、以下の記事もご参照ください。

事業承継におけるMBOの活用方法!(後継者問題を解決)

(3) 社外承継(M&A)とは

親族や自社内に後継者がいない場合などにおいて、M&A等を活用して社外の第三者に事業を引き継ぐ事業承継のことです。M&Aを活用する場合には、自社の株式全てを売却する株式譲渡によって事業承継を行うことが一般的です。

<メリット>

| ✓後継者不在のため廃業を選んだ場合には、在庫品の処分や税務処理などに多額の費用がかかりますが、M&Aを用いて第三者に事業承継すれば、出費はなく相応の売却利益の獲得が期待できる

✓廃業を選んだ場合と比較すると、M&Aによる事業承継では、長年、培ってきた技術や従業員の雇用などを維持できる |

<デメリット>

| ✓M&Aによる事業承継では、希望の条件(従業員の雇用や売却価額)を満たす買い手の発見が困難

✓M&Aによる事業承継を実現するためには、希望の条件のうち、妥協できる点は妥協する必要がある |

なお、事業承継に活用できるM&Aの詳細等については、以下の記事もご参照ください。

M&Aを事業承継に活用して後継者問題を解消!

なぜ事業承継は難しいのか

ここからは、親族内承継を前提とした、解説とさせていただきます。

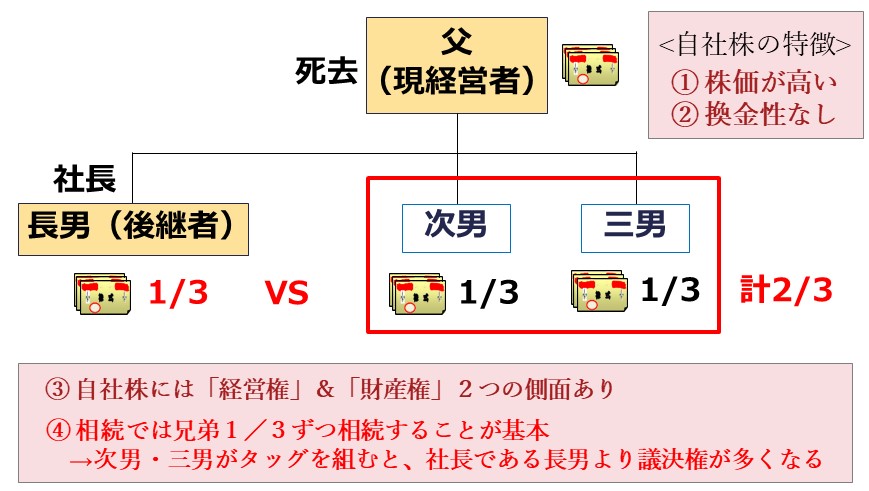

まず、ここでは次の親族内承継の事例を基に「なぜ事業承継は難しいのか」について、確認します。

<事例>

・兄弟3名

・長男が現経営者である父親の右腕として、会社の業績を上げた

・次男と三男は会社員

・現経営者である父親の相続財産の多くが自社株式

・遺言者なし

本事例のように相続財産が自社株式である場合の、事業承継の難しさは主に次の4つが挙げられます。

| ①優良企業である中小企業の自社株は高く評価されることから納税資金の確保が困難

②中小企業の自社株は市場がなく換金性がない ③自社株には「経営権」と「財産権」の2つの側面があることから、簡単に分散できない ④相続においては、兄弟平等(民法900条)を原則とするため、各人における承継者との関係、年齢、職業、生活の状況や、各人の心情が斟酌されない分割となってしまい、「争族」に発展することがある |

なぜ事業承継対策が必要か(どういった対策が必要か)

ここでは、事業承継の難しさを踏まえた上で、事業承継対策が必要となる理由と、どういった対策が必要となるのかを確認します。

(1)経営権の安定確保のための「議決権対策」

現経営者が亡くなった際に保有する自社株式は相続財産として取り扱われます。相続時に「争族」が起こり、後継者への自社株集中化を失敗すると、後継者だけでなく、その他の相続人にも自社株が分散する恐れがあります。

自社株の分散が起きてしまうと、後継者以外にも、拒否権や支配権を持つ株主が現れてしまうリスクがあります。他にも、例えば、保有割合3%以上の少数株主には、帳簿閲覧権が認められており、これにより会社の問題点を指摘され、経営者が訴訟されるような事態も起こり得ます。

そのため、事前に株主の整理等を行い、後継者に株主総会における議決権を多く持たせるための「議決権対策」(ex.発行済株式総数の3分の2以上の確保など)が重要となります。

(2)争族による自社株の分散を防ぐための「遺留分対策」

自社株式が相続財産の大部分を占める場合に、何の対策も講じることなく後継者に自社株を集中させるために承継をさせてしまった場合には、遺留分を侵害された相続人から侵害された遺留分に相当する金額の返還を求められることがあります。

後継者に遺留分相当額を支払う経済的な余裕があれば問題ありませんが、十分な資金がない場合には、自社株式の一部を手放したり、事業用の資産の一部を売却したりして支払わなければならず、そうすると、円滑な事業承継は難しくなってしまいます。

このような事態を回避するために、生前贈与や遺言作成にあたっては、遺留分を意識して、後継者以外の相続人に対する配慮をする「遺留分対策」が重要となります。

(3)自社株評価額の低い時期に承継するための「株価対策」

自社株の評価方法には、通常、「類似業種比準方式」と「純資産価額方式」が使われます。また、「類似業種比準方式」では、同業の上場会社の株価や業績、配当、純資産が評価額に影響し、「純資産価額方式」では、内部留保や資産の含み損益が評価額に影響します。

したがって、自社株の承継を行う時期によっては、評価額が大きく変動する場合があり、たまたま、評価額の高い時期に承継を行ってしまうと、多大な税負担が生じ、円滑な事業承継は難しくなってしまいます。

そのため、出来るだけ評価額の低い適切なタイミングで承継できるように事前の「株価対策」が重要となります。

さらに、相続の場合には、承継のタイミングを決められないことから、事業承継対策としては、生前における「株式贈与」と「株式譲渡」が基本の手法となります。

なお、自社株の計算方法や株価対策については、以下の記事もご参照ください。

自社株の計算方法や株価対策を分かりやすく解説!!

後継者への承継方法の検討(株式贈与vs株式譲渡)

親族内承継でよく使われる承継方法に「株式贈与」と「株式譲渡」があります。

どちらの手法が優れているかは一概には言えず、それぞれのケースで、株式取得のための資金調達・贈与税額・所得税額などを総合的に判断する必要があります。

ここでは、これらの手法の概要とメリット・デメリットを確認します。

(1)株式贈与による承継方法

株式の贈与とは、所有する株式を無償で他社に譲り渡すことで、法務では譲渡の一種とされています。

なお、民法では、贈与が成立する条件として、贈与側が相手に対して資産を無償譲渡する旨を申し出て、相手方もその資産を譲受する意思表明したときとしています。

事業承継においては、単に資産の無償譲渡にとどまらず、後継者(受贈者)に会社の経営権を渡すことを意味します。

また、株式の贈与は、非上場企業の事業承継方法のうち、親族内承継(親族が後継者)や社内承継(従業員が後継者)で行われます。

この株式贈与による承継方法を活用した場合には、後継者(受贈者)の資金力を考慮せずに株式を移転させられますが、贈与税の発生が問題となることが多い手法です。

(2)株式譲渡による承継方法

株式の譲渡とは、所有する株式を有償で他者に譲り渡す、つまりは売却することです。

事業承継においては、単に資産の売却にとどまらず、後継者(買い手)に会社の経営権を渡すことを意味します。

この株式譲渡による承継方法を活用した場合には、現経営者(売り手)は売買によりまとまった資金を得られますが、後継者(買い手)の資金力が十分でないケースでは厳しい手法となります。

また、後継者に譲渡する方法に加えて、後継者が設立した会社に譲渡する方法もよく使われます。

(3)株式贈与と株式譲渡の判断のポイント(メリット・デメリット)

「株式贈与」と「株式譲渡」の判断のポイントは、下表の通り整理できます。

これらのメリット・デメリットを比較して、それぞれのケースに適合する承継方法を判断する必要があります。

具体的な7つの事業承継対策

最後に具体的な事業承継対策について、次の7つの方法を確認します。

(1)事業承継税制の活用

事業承継税制を活用することで、後継者が承継した自社株にかかる贈与税・相続税について、納税猶予を受けることができ、さらにその後、一定期間にわたって要件を満たすことで、猶予された税額は免除されます。

この事業承継税制は2018年度の税制改正で10年間の限定措置として要件が緩和され利用しやすくなっています。

なお、事業承継税制の特例措置を活用した事業承継対策については、以下の記事をご参考になさってください。

事業承継税制の特例措置を分かりやすく詳細に解説!!

(2) 役員退職金の活用(株価対策)

事業を承継するタイミングに合わせて、現経営者が退職し、役員退職金を支給することで、その支出により利益額、純資産額が圧縮されるため、株価の引き下げにつながります。

また、現経営者が受け取る退職金は、長年の労働に対する対価として、老後の大切な生活資金にもなることから、税金面で特別な優遇措置(退職所得控除や2分の1課税)があり、税負担が少ないというメリットもあります。

なお、役員退職金を活用した事業承継対策については、以下の記事をご参考になさってください。

役員退職金を活用した事業承継対策(株価が大幅に下がります!)

(3)法人保険契約の活用(株価対策)

損金性のある法人保険(養老保険、長期逓増定期保険、長期平準定期保険など)に加入することで、利益額、純資産額が圧縮されるため、株価の引き下げにつながります。

また、株式評価に純資産価額方式を用いる場合においても、生命保険契約の評価は解約払戻金相当額となるため、保険積立金と解約払戻金の差額(含み損)を利用することで、株価の引き下げにつながります。

なお、法人保険の他の活用方法としては、例えば、終身保険に加入して、相続が発生したときには、会社に入金される保険金を原資に後継者が相続した株式を買いとる方法(金庫株の取得)などもあります。

なお、法人保険を活用した事業承継対策については、以下の記事をご参考になさってください。

法人保険を活用した事業承継対策(株価対策、相続対策、退職金準備)

(4)生命保険の活用(遺留分対策)

生命保険金は遺留分計算の対象とならないことから、後継者が遺留分の請求をされた時の原資として活用することができます。

例えば、後継者に生前贈与で自社株を全て承継させ、遺留分を侵害した場合であっても、相続時に後継者が生命保険を受け取れるようにしておくことで、仮に遺留分を請求されても、金銭で支払いに応じることができます。

なお、個人契約の生命保険を活用した事業承継対策については、以下の記事をご参考になさってください。

個人契約の生命保険を活用した事業承継対策(相続対策)

(5)持株会社化(銀行スキーム)の活用

持株会社化(銀行スキーム)とは、後継者が持株会社を設立することで事業承継を実現する方法です。

まず、後継者が持株会社を設立し、この持株会社が銀行から融資を受けて、そのお金を原資として自社株を現経営者から購入します。その結果、現経営者が保有していた自社株は持株会社に移り、後継者への事業承継が完了するというスキームです。

また、銀行から借入をして自社株を購入することになるため、銀行へ借金の返済が必要となりますが、この返済には事業会社からの配当を利用します。このように銀行融資のお金を事業会社からの配当で返済していけば、手元に高額な現金がなかったとしても会社を引き継げるようになります。

この持株会社化(銀行スキーム)を活用することで、確実に後継者に事業承継ができます。

ただし、次の事業承継に備えて、スキーム実施後の持株会社における株価対策にも気を付ける必要がありますが、詳細な説明はここでは割愛します。

なお、持株会社を活用した事業承継対策については、以下の記事をご参考になさってください。

持株会社を活用した事業承継対策(持株会社スキーム)

(6)組織再編(株式交換等)の活用(株価対策)

合併・会社分割・株式交換・株式移転の活用による株価対策の概要は次の通りです。

①合併を活用した株価対策

合併は、兄弟会社や親子会社を1つの会社に集約することができる組織再編の手法です。この手法を活用して会社規模を拡大させ、類似業種比準価額の割合を引き上げることで、株価の引き下げにつながります。

なお、合併を活用した事業承継対策については、以下の記事をご参考になさってください。

合併を活用した自社株評価の引き下げ方法を詳しく解説!

②会社分割を活用した株価対策

会社分割は、現金を収受する必要はなく、既存会社の事業ごとや地域ごと等に分社化できる手法です。この手法を活用して、高収益事業を子会社化し、親会社の利益を圧縮することにより、株価の引き下げにつながります。

なお、会社分割を活用した事業承継対策については、以下の記事をご参考になさってください。

会社分割を活用した自社株評価の引き下げ方法を詳しく解説

③株式交換を活用した株価対策

株式交換は、会社分割と同様に現金を収受する必要はなく、兄弟会社関係を親子会社関係にすることができる組織再編の手法です。

この手法を活用して高収益事業を子会社化することにより、株価の引き下げにつながります。

なお、株式交換を活用した事業承継対策については、以下の記事をご参考になさってください。

株式交換を活用した自社株評価の引き下げ方法を詳しく解説!

④株式移転を活用した株価対策

株式移転は、会社分割や株式交換と同様に、現金を収受する必要はなく、既存の会社の上に親会社を設立することができる組織再編の手法です。この手法を活用して持株会社を組成することができ、高収益事業を子会社化することにより、株価の引き下げにつながります。

なお、株式移転を活用した事業承継対策については、以下の記事をご参考になさってください。

株式移転を活用した自社株評価の引き下げ方法を詳しく解説!

(7)種類株式の活用(議決権対策及び遺留分対策)

種類株式とは、普通の株式と権利内容の異なる株式のことを言います。

遺留分を侵害せずに後継者が決議事項を単独で決定できるようにこの種類株式を活用します。

例えば、後継者に承継する株式には、拒否権付株式(株主総会等での決議に対して拒否権を持つ株式)を含め、後継者以外の相続人には無議決権株式(株主総会等で議決権を行使できない株式)を承継するといった方法が考えられます。

拒否権付種類株式は、強力な権限を付与されている株式のため、黄金株とも呼ばれています。

なお、種類株式を活用した事業承継対策については、以下の記事をご参考になさってください。

種類株式を活用した事業承継対策とは?

まとめ

以上、今回は事業承継の基礎知識①として、「事業承継の概要やパターン」、「株式贈与vs株式譲渡」、「具体的な事業承継対策」などを解説させていただきました。

事業承継のパターンには、主に「親族内承継」「社内承継」「M&A」の3つのパターンがあります。

事業承継を円滑に行うためには、生前に「議決権対策」「遺留分対策」「株価対策」をすることが重要です。

また、具体的な事業承継対策にあたっては、留意すべき事項も多いことから、事業承継の専門家に相談することをお勧めします。

なお、「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、事業承継税制の適用をはじめ、自社株対策など事業承継を得意とするメンバーが多くおりますので、お気軽にご相談ください。

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし