税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

中小企業オーナーの事業承継では、業績のいい会社ほど株価対策に悩まされます。この株価は役員退職金の支給など、利益を圧縮したり、純資産を棄損したりするなどの方法で引き下げることが一般的ですが、これらの方法は、キャッシュアウトを伴う点がデメリットになり得ます。

そこで、事業承継においては、資金を必要としない組織再編を活用して、自社株評価額を引き下げることがあります。

今回は、組織再編を活用した株価対策の中でも、「株式交換」に焦点を当て、株式交換が自社株評価に与える影響や組織再編税制の適格株式交換に該当するための適格要件などを解説します。

なお、事業承継対策については、以下のサイトをご参照ください。

業務内容 – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

株式交換とは

はじめに、「株式交換の概要」と「株価対策における株式交換」について確認します。

なお、他の組織再編行為である合併や株式移転については、以下の記事もご参照ください。

合併はこちら:

合併を活用した自社株評価の引き下げ方法を詳しく解説!

株式移転はこちら:

株式交換を活用した自社株評価の引き下げ方法を詳しく解説!

(1)株式交換の概要

株式交換とは、親会社となる会社が自社株式を対価として、子会社となる会社の株式と交換する組織再編手法です。親会社となる会社が子会社となる会社の株式をすべて取得することで、完全親子関係を構築することができます。

株式交換によって親会社となる会社を株式交換完全親会社、子会社となる会社を株式交換完全子会社と呼びます。また、完全親会社が対価として完全子会社の株主に渡す対価は、株式以外でも可能です。

(2)株価対策における株式交換

株式交換が株価対策で活用される事例の多くは、オーナーが複数の会社を経営しているケースです。このようなケースでは、株式交換を行うことで、持株会社(ホールディングス)のように組織再編することが可能となります。

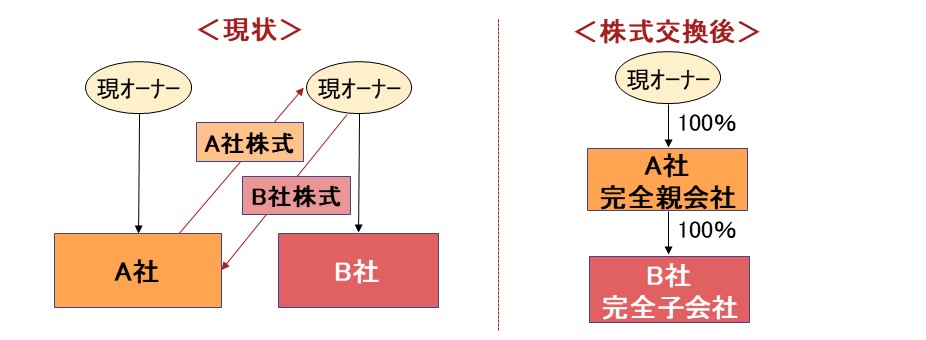

オーナーが2社を経営している場合の株式交換のイメージは下図の通りです。

株式交換前はオーナーがA社とB社の株式を直接所有する資本関係だったものが、株式交換により、保有するB社株式とA社が新たに発行する株式とを交換した結果、A社の株式のみを直接所有する資本関係にグループが再編されています。

なお、持株会社を活用した事業承継対策は以下の記事をご覧ください。

持株会社を活用した事業承継対策(持株会社スキーム)

株式交換が自社株評価に与える影響(株価が下がる理由)

ここでは、株式交換が自社株評価に与える影響を確認します。

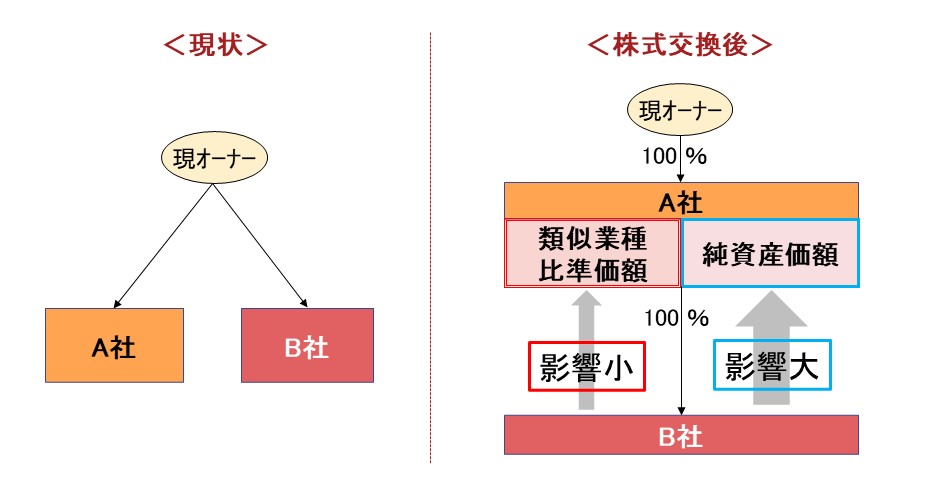

なお、下記のイメージ図のように、オーナーが2社の株式を所有していた場合を前提とします。

(1)評価対象会社が1つに

オーナーが所有する自社株の評価について、株式交換前はA社とB社の2社が評価対象会社であったのに対して、株式交換後はA社の1社のみが評価対象会社となります。

ここで、評価対象から外れたB社の株価がA社の株価にそのまま加算されるのであれば、株価対策にはなりませんが、株式交換後もA社の類似業種比準価額はあまり上昇しないところがポイントです。

詳細は次からの項目で確認します。

(2)類似業種比準価額への影響

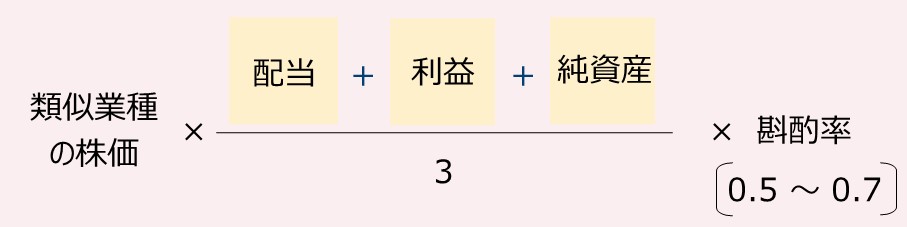

類似業種比準価額の算定式は次の通りです。

株式交換を行った場合には、類似業種比準価額の3つの比準要素のうち、B社株式の帳簿価額分が増加する純資産は大きくなりますが、配当や利益は基本的に変更がありません。

そのため、大雑把に言うと、株式交換をしたとしても、A社の株価はB社の株価の3分の1程度しか上昇しません。

なお、上記の式は正しい計算式を分かりやすく単純化したものとなっていますので、正しい計算式を確認されたい方は、以下の記事の「類似業種比準方式による評価方法とは」の項目をご参照ください。

自社株の計算方法や株価対策を分かりやすく解説!!

(3)純資産価額への影響

株式交換を行った後の純資産価額は、B社株式の相続税評価分が増加しますが、株式交換によりA社は持株会社(ホールディングス)となることから、B社株式の含み益部分については、法人税相当額37%の控除が可能となり、将来の株価上昇を抑制することができます。

この点についての詳細は、以下の記事の「持株会社スキームの事業承継におけるメリット」の項目(5)をご参照ください。

株式交換を活用した自社株評価の引き下げ方法を詳しく解説!

ただし、適格株式交換において、完全子法人の取得価額が、その時点の相続税評価額よりも著しく低い場合には、「現物出資受入れ差額」として、法人税相当額の控除をすることはできないことから注意が必要です。この取り扱いは、処理の簡便性に配慮して、課税時期における総資産の相続税評価額に占める現物出資等受入れ資産の相続税評価額等の割合が20%以下である場合には適用されません。

なお、「現物出資受入れ差額」として法人税相当額の控除をしない場合であっても、株式交換後に発生した含み益については、法人税相当額の控除は可能となっています。

株式交換を活用した株価対策のポイント

株式交換が自社株評価に与える影響を踏まえると、株式交換を活用した株価対策のポイントは次のようになります。

(1)会社規模の大きい会社を完全親会社にする

自社株の評価は、類似業種比準方式と純資産価額方式を併用することが基本です。この併用の割合は、会社規模によって下記の通り定められています。

| 会社規模 | 株価の評価額 |

| 大会社 | 類似業種比準方式 |

| 中会社(大) | 類似業種比準方式 × 0.9 + 純資産価額方式 × 0.1 |

| 中会社(中) | 類似業種比準方式 × 0.75 + 純資産価額方式 × 0.25 |

| 中会社(小) | 類似業種比準方式 × 0.6 + 純資産価額方式 × 0.4 |

| 小会社 | 類似業種比準方式 × 0.5 + 純資産価額方式 × 0.5 |

このように会社規模が大きいほど、類似業種比準方式の適用割合が大きくなります。上述の通り、株式交換による株価引き下げ効果が大きいのは類似業種比準価額になります。

そのため、株式交換を実施する場合には、会社規模の大きい会社を完全親会社にすることがポイントとなります。

(2)株価の低い会社を完全親会社とし、株価の高い会社を完全子会社とする

上述の通り、株式交換後は完全親会社のみが評価対象会社となります。そのため、株価の高い会社の方を完全親会社とし、株価の低い会社の方を完全子会社とすることがポイントです。

ただし、上記(1)の会社規模を優先した方が全体として、株価が下がることが多いです。

株価へ与える影響について、事前にシミュレーションを行い、比較検討することが重要です。

株式交換の手続きの流れ

株式交換の一般的な手続きの流れは次の通りです。

なお、株式交換は原則として、下記⑥の債権者保護手続きが不要となりますので、その場合には1ヶ月~1か月半程度の期間で株式交換を実行することができます。

| ①取締役会決議

②株式交換契約の締結 ③事前開示書類の作成と備置 ④株主に対する通知 ⑤株主総会による株式交換契約の承認 ⑥債権者保護の手続き ⑦反対株主からの株式買取請求 ⑧株式交換の効力発生 ⑨事後開示書類の作成と備置 ⑩株式交換無効の訴え |

※ 次の場合に、債権者保護手続きが必要となります。

✓対価として完全親会社の株式以外を交付する場合

✓株式資本等変動額に対価自己株式の帳簿価額を加えた額のうち、自己株式の処分対価に相当する額を除く部分の金額を資本金・資本準備金にするのではなく、その他資本剰余金を増加させた場合

✓完全子会社が新株予約権付社債を発行しており、かつ完全親会社がその新株予約権付社債を承継する場合

株式交換の適格要件・適格株式交換の税務仕訳

ここでは、株式交換の税務における取り扱いを確認します。

(1)組織再編税制における課税について

組織再編税制とは、組織再編行為に関わる課税について包括的に定めた税制度のことを言います。ここでは、この組織再編税制における組織再編の課税の考え方を確認します。

株式交換などの組織再編が行なわれる場合には、原則として時価で資産・負債を評価して移転させたものとして、法人税が課税されます。しかし、全ての組織再編において時価で課税した場合には、企業の適切な再編を阻害してしまう可能性があります。

そのため、一定の要件(適格要件)を満たす場合には、移転資産に対する支配が再編後も継続しているものとして、資産・負債を簿価で移転させ、課税をしないという優遇措置が取られています。

自社株評価を引き下げるために株式交換を活用する場合には、無駄な税金負担が生じないように、この適格要件を満たした適格株式交換とすることが重要です。そこで、以下において、株式交換の適格要件や、適格株式交換の税務仕訳を確認します。

(2)株式交換における適格要件

株式交換における適格要件は下表の通りです。

| 完全支配関係 (100%グループ内) |

支配関係 (50%超100%未満) |

共同事業 (50%未満) |

| ①金銭等不交付要件 | ①金銭等不交付要件 | ①金銭等不交付要件 |

| ②完全支配関係継続要件 | ②支配関係継続要件 | ②組織再編後完全支配関係継続要件 |

| ③従業者引継要件 | ③株式継続保有要件 | |

| ④事業継続要件 | ④従業者引継要件 | |

| ⑤事業継続要件 | ||

| ⑥事業関連性要件 | ||

| ⑦規模要件又は経営参画要件 |

主な要件の詳細は、次の通りです。

| 金銭等不交付要件・・・株式交換完全子会社の株主に株式交換完全親会社株式以外の資産が交付されないこと

従業者引継要件・・・株式交換直前の株式交換完全子会社の従業者のうち、80%以上が株式交換後に株式交換完全子会社の業務に引続き従事することが見込まれていること 事業継続要件・・・株式交換完全子会社の株式交換前に営む主要な事業が株式交換完全子会社において引続き営まれることが見込まれていること |

(3)適格株式交換の税務仕訳

株式交換完全親会社、株式交換完全子会社、株式交換完全子会社の株主の税務仕訳は次の通りです。

①株式交換完全親会社の税務仕訳

株式交換完全親会社の税務仕訳は次の通りです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 完全子会社株式 | ※1 | 資本金等の額 ※2 | ※1 |

※1 完全親会社においては、完全子会社の株主数に応じて、完全子会社株式の取得価額として計上される金額が、次のように分かれます。

| <完全子会社の株主が50名未満の場合>

完全子会社の株主が付けていた直前の帳簿価額 <完全子会社の株主が50名以上の場合> 完全子会社の前事業年度の簿価純資産価額 |

※2 通常の株式交換においては、債権者保護手続きを実施しないことから、会計上の貸方科目は、資本金または資本準備金勘定での計上となります。なお、債権者保護手続きを実施する場合には、その他資本剰余金で計上することもできます。

②完全子会社の税務仕訳

株式交換完全子会社においては、何らの税務処理も発生しません。

③完全子会社の株主の税務仕訳

株式交換完全子会社の株主の税務仕訳は次の通りです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 完全親会社株式 | 簿価 | 完全子会社株式 | 簿価 |

株式交換完全子会社の株主は、株式交換完全子会社株式の消滅を認識し、その簿価を新たに取得した株式交換完全親会社株式の取得価額に付け替えます。

株式交換の留意点

株式交換の留意点は次の通りです。

(1)無対価の株式交換

組織再編においては、株式や現金などの対価を交付することが一般的ですが、対価の交付を省略するケースもあり、これを無対価組織再編と言います。この無対価組織再編については、一定の資本関係がある場合のみ、適格要件を満たすものとされます。

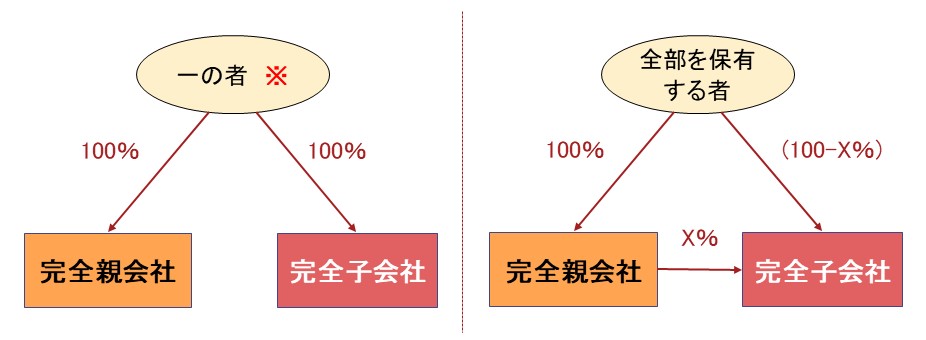

株式交換における一定の資本関係とは、具体的に、下図の2つの資本関係に限定されています。

※ 「一の者」が個人の場合には、特殊の関係のある個人(親族)は含まれないこととされています。そのため、オーナーである一人の個人が全株を保有していることが必要です。

無対価株式交換の場合には、対価の交付をしないため、株式交換比率の算定が不要となる等の手続きの簡略化ができます。なお、会計上の貸方科目はその他資本剰余金になります。

(2)株式交換でかかる可能性のある税金

株式交換でかかる可能性のある税金は次の通りです。

①消費税

株式交換は、有価証券の譲渡に該当するため、消費税は課せられません。ただし、消費税の計算上、譲渡対価の5%が非課税売上となるため、課税売上割合が減少し、結果として消費税が増えることがあります。

②住民税の均等割額

株式交換により、資本金等の額が増加することから、一定の場合には、住民税の均等割が増加します。

例えば、東京都で従業員数が50名以下のケースにおいて、資本金等の額が1千万円以下の場合は住民税の均等割額は7万円ですが、資本金等の額が1千万円超1億円以下の場合は住民税の均等割額は18万円となります。

そのため、資本金等の額300万円の会社が、株式交換によって、資本金等の額が1,500万円となった場合には、住民税の均等割額の年間の負担が7万円から18万円に増加します。

③登録免許税

株式交換により会社の資本金が増加する場合には、資本金の増加登記をする必要があります。その場合には、増加した資本金の0.7%の登録免許税がかかります。また、発行可能株式総数を上回る株式の発行を行う場合にも3万円の登録免許税がかかります

(3)他の株主がいる場合

株式交換前に完全子会社となる会社にオーナー以外の他の株主がいる場合には、他の株主が完全親会社の株主に入ってきます。そのため、オーナー以外にも他の株主がいる場合、特に親族外の株主である場合などは、注意が必要となります。

まとめ

以上、今回は組織再編を活用した株価対策の中でも、「株式交換」に焦点を当て、株式交換が自社株評価に与える影響や組織再編税制の適格株式交換に該当するための適格要件などを解説させていただきました。

株式交換の実施により、自社株評価額を引き下げることができます。自社株は類似業種比準価額と純資産価額を併用して評価しますが、株式交換は特に類似業種比準価額を下げることができます。

そのため、株式交換を実施する場合には、会社規模の大きい会社を完全親会社にすることがポイントとなります

また、株式交換によって、法人税が生じないように、適格要件を満たすこともポイントです。100%グループ内の株式交換における適格要件は、「金銭等不交付要件」と「完全支配関係継続要件」の2つであることから、要件充足は難しいものではありません。

可能であれば、無対価の適格株式交換とすることが手間もかからずお勧めです。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、株式交換を活用した自社株対策を得意としておりますので、ご興味等ございましたら、お気軽にお問い合わせください。