船橋税務調査相談センター|無申告対応|無料相談|保田会計グループ

今すぐ無料相談へご連絡ください!

グレーな質問でも 全てOK !

気にしません!

グレーな質問でも 全てOK !

\定休日なし(9:00-20:00)緊急の対応も可能/

地元船橋の税務調査はもちろん、全国の税務調査に対応可能です。

税務調査対応の経験が豊富な国税OB(税務署出身、東京国税局勤務あり)にお任せください。

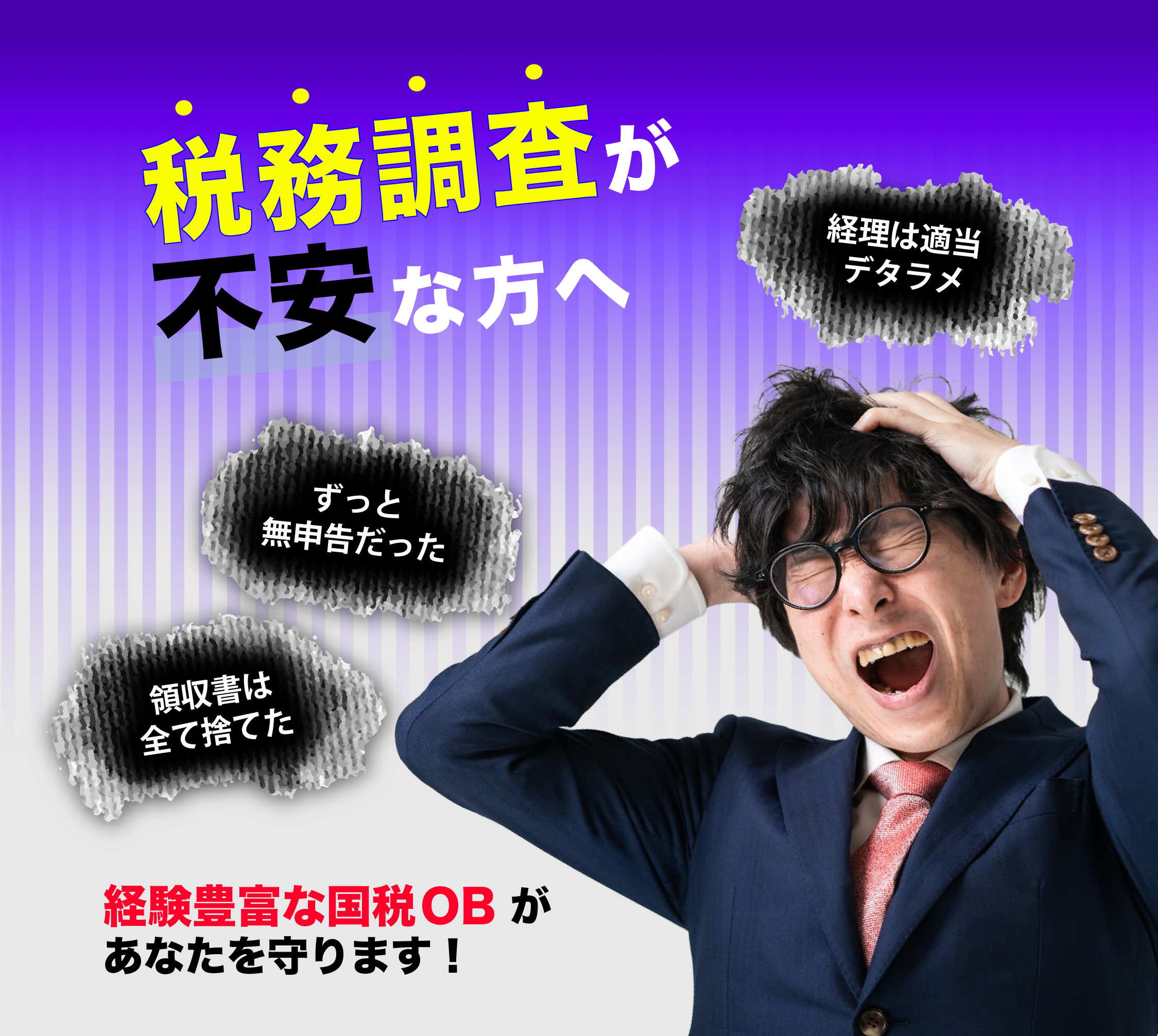

- 脱税をしてしまった

- 無申告の状態で税務調査の連絡が来た

- 税務署はどこまで知っているのだろうか

- 頼れる税理士がついておらず、自分で対応する自信がない

- 税務調査で調査官に怒られるのが怖い

- プライベートな支出をかなり混ぜてしまった

- 隠してきた売上が見つかった時に、どう言い訳すればいいか分からない

- 領収書をほとんど残していない

- 税務調査の電話を無視していたため、今にも家に来そうだ

- 税務署の指摘金額が高すぎて、ご飯も喉を通らない

- もう倒産・廃業するしかないのか…

もし、あなたが自分だけで国税や税務署と交渉しても、

追徴税額がゼロで終わるということは滅多にありません。

税務調査の指摘金額は、場合によって数千万という途方もない額になることもあります。

もし、あなたが自分だけで

国税や税務署と交渉しても、追徴税額がゼロで終わるということは 滅多にありません。

税務調査の指摘金額は、場合によって数千万という途方もない額になることもあります。

一人では抱えきれない状況かもしれません。一人では何もできない状況かもしれません。

しかし、まだ手はあります!!

税務調査対応のプロフェッショナルの力を借りるのです。

最大限の手を打つことで、資料不足や説明不足を解消でき、交渉を優位に進めることができます。

その結果、追徴される税額を大きく圧縮することもできる可能性は十分にあります。

一人では抱えきれない状況かもしれません。一人では何もできない状況かもしれません。

しかし、まだ手はあります!!

税務調査対応のプロフェッショナルの力を借りるのです。

最大限の手を打つことで、資料不足や説明不足の解消でき、交渉を優位に進めることができます。

その結果、追徴される税額を大きく圧縮することもできる可能性は十分にあります。

一般的な税理士と税務調査を専門とする税理士の違い

多くの方が誤解されていますが、 「税理士=誰でも税務調査に強い」わけではありません。

一般的な税理士の主な業務は、 記帳代行・決算・申告書作成・税務相談といった “平常時の税務” です。一方で、税務調査は 税務署・調査官を相手にした 交渉・判断・主張が求められる特殊な場面 であり、 求められるスキルはまったく異なります。

一般的な税理士の場合

- 申告・決算業務が中心

- 税務調査の立会経験が少ないケースもある

- 「指摘された内容を受け入れる」対応になりやすい

- 税務署との交渉や主張が消極的になりがち

税務調査を専門とする税理士の場合

- 税務調査・無申告案件の対応経験が豊富

- 調査官の意図や論点を把握したうえで対応

- 不要な指摘や過大な追徴に対して適切に主張・交渉

- 調査を長引かせず、精神的負担を最小限に抑える

元国税調査官 税務調査の経験豊富な国税OBが

\ 経営者を守ります! /

元国税調査官税務調査の経験豊富な国税OBが

\ 経営者を守ります!/

8つの理由

8つの理由

無申告、適当経理や領収書の廃棄もOK

無申告、適当経理や領収書の廃棄がある案件でも基本的に全件を受け入れています。売上の隠ぺいや、経費を水増しした場合であっても、責めることはありません。

グレーな質問も全てOK

※今回だけでいいから、何とかしたいという税務申告に後ろ向きな方のご依頼はお断りしています。

国税OBによる調査立会で徹底的に交渉

国税OBの税理士が調査に立会します。 調査をする側の調査官目線で、質問を想定し、その質問に対する回答の仕方についても、事前にレクチャーします。 仮に何か問題があった場合でも、国税OBが徹底的に調査官と交渉をします。

税務調査のみのスポット契約OK

すでに顧問税理士がいる場合の税務調査のみのスポット契 約も可能です。 顧問税理士とお客様の関係が良好に継続するように配慮します。もちろん、顧問税理士の乗り換えも歓迎します!

個人事業主にも対応

船橋税務調査相談センターでは、法人だけでなく、個人事業主の方や、副業をしている会社員の方にも対応しています。 副業はネットビジネス、仮想通貨、せどり、太陽光発電、不動産など、様々な事業のご依頼実績があります。

税務署対応をすべて代行

税務署・国税局から税務調査の電話があると、多くの方は不安や精神的ストレスを抱え、仕事が手につかなくなります。船橋税務調査相談センターへご依頼いただくと、税務署や国税局からの電話は税理士へかかってくるようになることか ら、不安や精神的ストレスが大幅に減ります。

初回面談無料

税務調査に関する初回面談は無料で行います。 一人で悩まずに、まずはご相談ください。 相談するだけでも不安は和らぎます!

急ぎの相談も対応

急ぎの場合には、土日祝日もできるだけ対応します。 税務調査は早期に対策を練ることが大切ですので、お気軽にご相談ください。

+

個別料金①②の合計となります

| 調査内容 | 個人 | 法人 |

|

簡易的な税務調査

(無申告の呼び出し) |

10万円

|

20万円

|

|

通常の税務調査

|

20万円

|

30万円

|

|

国税局・資料調査課の任意調査対応

|

80万円

|

80万円

|

|

国税局・査察部の

強制調査対応

|

80万円

|

80万円

|

| 調査内容 | 個人 | 法人 |

|

簡易的な税務調査

(無申告の呼び出し) |

10万円

|

20万円

|

|

通常の税務調査

|

20万円

|

30万円

|

|

国税局・資料調査課の任意調査対応

|

80万円

|

80万円

|

|

国税局・査察部の

強制調査対応

|

80万円

|

80万円

|

| 調査内容 | 個人 | 法人 |

所得税または法人税が無申告 | 20万円 | 30万円 |

消費税のみ無申告 | 10万円 | 20万円 |

| 調査内容 | 個人 | 法人 |

|

所得税または法人税が無申告

|

20万円

|

30万円

|

|

消費税のみ無申告

|

10万円

|

20万円

|

| 調査内容 | 個人 | 法人 |

|

税務署との交渉報酬

|

15万円 × 調査年数

|

20万円 × 調査年数

|

|

申告書作成報酬

( 所得税 or 法人税 ) |

10万円 × 調査年数

|

10万円 × 調査年数

|

|

申告書作成報酬

( 消費税 ) |

5万円 × 調査年数

|

5万円 × 調査年数

|

| 調査内容 | 個人 | 法人 |

|

税務署との交渉報酬

|

15万円 ×

調査年数 |

20万円 ×

調査年数 |

|

申告書作成報酬

( 所得税 or 法人税 ) |

10万円 ×

調査年数 |

10万円 ×

調査年数 |

|

申告書作成報酬

( 消費税 ) |

5万円 ×

調査年数 |

5万円 ×

調査年数 |

| 成功報酬 | 個人 | 法人 |

交渉による税金の減少額 | 別途見積 | |

| 成功報酬 | 個人 | 法人 |

交渉による税金の減少額 | 別途見積 | |

税務調査で不正が発見された場合…

もしあなたが何も対策をせず、

税務調査で不正が発見された場合…

以下のペナルティーを受ける可能性があります

可能性があります

35%~50%

の遡り

無申告加算税

起訴

2.4%~9.1%

回数の増加

35%~50%

の遡り

無申告加算税

起訴

2.4%~9.1%

回数の増加

もし、あなたが「わざと売上を除外」したり、「経費を水増し」したり、

「無申告を続けてきた」ことにより夜も眠れない場合には、

今すぐに税務調査に強い税理士に助けを求めることをお勧めします。

もし、あなたが「わざと売上を除外」したり、「経費を水増し」したり、「無申告を続けてきた」ことにより夜も眠れない場合には、今すぐに税務調査に強い税理士に助けを求めることをお勧めします。

皆様に税務調査でこんな大変な思いをさせたくありません。

今回の税務調査を機会に顧問契約をご依頼いただき、

安心して事業経営に注力ください!

皆様に税務調査でこんな大変な思いをさせたくありません。 今回の税務調査を機会に顧問契約をご依頼いただき、安心して事業経営に注力ください!

税務調査の料金から特別にお値引きさせていただきます。

具体的には基本料金(着手金)が無料になります(国税局の調査を除く)ので、

この機会に是非ご検討ください。

船橋税務調査相談センターへ依頼することで、

税金が1,500万円ほど安くなった事例があります。

税金が1,500万円ほど安くなった

事例があります。

場合

7年間に遡って調査

所得税 890万円

消費税 70万円

住民税 65万円

加算税等 63万円

7年合計 2,018万円

場合

認めてもらった上で3年間の調査

所得税 486万円

消費税 50万円

住民税 45万円

加算税等 14万円

税理士報酬 100万円

3年合計 577万円

場合

7年間に遡って調査

所得税 890万円

消費税 70万円

住民税 65万円

加算税等 63万円

7年合計 2,018万円

場合

認めてもらった上で3年間の調査

所得税 486万円

消費税 50万円

住民税 45万円

加算税等 14万円

税理士報酬 100万円

3年合計 577万円

依頼いただいても効果が少ないと判断した場合には、無料相談の段階で、その旨をお伝えさせていただきます。

税務調査の電話が入って、いくら税金をとられるのか不安でいっぱいで、相談できる税理士を探していた時、こちらのサイトを知り、すぐに依頼しました。料金は95万円と初めは少し高いように感じましたが、とにかく税務署からの電話をとるのが嫌で、船橋税務調査相談センターに依頼をしました。結果的に税金は数百万円単位で下がりましたので、下がった税金とかかった料金を比較すると、料金は とてもリーズナブルに感じました。また、税務署からもお咎めはなく調査を終えることができ、本当に助かりました。ありがとうございます。

※ご依頼いただいたところで、料金以上の効果が見込めない場合には、依頼する意味がない旨を初回面談でお伝えしています。

経理は妻任せで、税理士もつけていなかったため、ついつい税金を減らしたくて売上の一部を隠してい た個人口座に入金し、脱税していました。 そんな状況で税務調査が入り、とにかく怖かったので、船橋税務調査相談センターに依頼をしました。調査官からは、売上除外で悪質のため、重加算税の対象で、役員賞与としてダブルで課税するとの指摘を受けていました。 自分がやったことの責任として、それに従うしかないと考えていましたが、先生からは、役員賞与の 認定だけは回避した方がいいとのアドバイスがありました。 途中から先生に税務署との交渉を代わってもらい、結果的に、役員賞与とは認定されず、さらに経費 も一部認めてもらえました。役員賞与を回避いただいたおかげで、500 万円程の余分な税金を払わなくてすみました。相当の納税を覚悟していたのですが、払わなくて済んだ税金を会社のために使いたいと思います。 本当にありがとうございました。

※隠し口座の売上が税務調査で見つからないよう助けてほしいといった相談には対応していません。

売上を申告していなかった状況の税務調査で、税務調査官に、これ以上の経費は認められないと言われていました。その状況で船橋税務調査相談センターに相談したところ、経費資料の収集と再検討を求められました。 税務調査が入った後に経費の資料を見せても、どうにもならないと思っていたのに、経費資料を集めた上で、調査官と交渉した結果、「経費の付け漏れも認める」という話になりました。 おかげさまで納税額はなんとか払える金額まで減少しました。資料や通帳を細かいところまで検討いた だき、ありがとうございました!

※令和4年度税制改正で、原則、証拠がない簿外経費は認められなくなっていますので、ある程度の証拠をもった上で調査官と交渉することが重要です。

税務調査で全く身に覚えのない事実を税務署に指摘されました。売上の管理が適切にできなかったこと は、認めますが、決して個人で着服したわけではありませんでした。 税務調査の中で、調査官に脅かされ、ろくに反論もできない状況が続き、会社を解散してたたんでしまおうかとも思いました。そんな時、こちらのホームページを知り、電話をさせていただきました。 初めのご面談で、家族の話まで親身に聞いてくださり、「本当の事実を調べましょう」と調査のやり直しをしていただきました。過去の取引を細かく整理していただき、証拠を集めて、税務調査官にぶつけた ところ、ある程度こちらの主張した事実を認めて頂けました。そして、何とか会社をたたまずに済むこととなりました。今でも毎日笑顔で仕事ができており、子供にも会社を引き継いでもらえそうです。 親身なご対応で、 税務調査に向き合ってもらえたことに、本当に感謝しております。

売上の計上もれを指摘されている税務調査の中で、得意先に対する調査をすると脅されました。このままでは、風評で会社が潰れてしまうと思い、船橋税務調査相談センターに連絡をさせていただきました。 ご担当の先生から、「今回のケースで、売上の計上もれを認めない場合には、得意先への反面調査がされても仕方がない状況になっていること、税務署の指摘を一部は認め、部分的に協力することで、得意先 への反面調査を止めた方が、結果として会社の損害が小さくなること」を丁寧に説明いただきました。私がその助言に従うことを決めると、その日のうちにタイムリーに税務署と交渉をしてくださり、得意先への調査は中止になり、風評被害も防ぐことができました。 調査官には厳しく追及されましたが、先生が盾となってくださったおかげで、精神的苦痛からは逃れることが出来ました。先生がいなかったらと考えると、恐ろしく、今でも感謝しています。 税務調査の後も顧問となっていただき、大変助かっております。

税務調査で何を聞かれるのか全く分からなかったため、事前にリハーサルをお願いしました。リハーサ ルでは本番さながらの緊張感があったものの、税務調査の流れ、質問の内容、指摘の仕方などを理解できました。 このリハーサルのおかげで、本番の調査では、落ち着いて対応することができました。調査官の質問も ほとんどが事前の想定内の質問であったことから、準備していた通りの回答をするだけでした。税務調査での指摘事項はいくつかありましたが、結果的に税額負担はなかったことから、船橋税務調査相談センターに依頼して本当によかったです。ありがとうございました。

1

税務調査が実施された

2

(無料相談の受付中)

(無料相談の受付中)

3

4

5

6

7

8

※顧問契約締結でゼロとなる基本料金(着手金)を残金に充当

A:今すぐに相談をしてください。 以前、当センターの料金で悩み一人で税務調査を受けた方がいます。結局、税務調査の結果に納得できず、ご相談いただきましたが、最初から相談してもらえれば、もっと有利な交渉ができたと思っています。 悩んだら、今すぐに相談ください!

A:大幅に変わります。 税務調査の経験・知識が少ない税理士は、調査官の言いなりになりがちで、的確な反論ができません。税務調査で負担することとなる税金は、税理士によって数百万円単位で変わ ることもざらにあります。 税務調査を税理士へ依頼するときは、どんな調査に対応したことがあるのか税務調査の経験値で選ぶことをお勧めします。

A:過少申告加算税・延滞税といった罰金のようなものが加わります。また、悪質な過少申告と判定されると、この他にも重加算税が加わるとともに、調査期間が7年に延長されることもあります。

A:基本的に通常の調査(任意調査)であっても拒否することはできません。 正当な理由もなく拒否した場合には、1年以下の懲役又は50万円以下の罰金という罰則 があります。 査察が行う強制調査に対する用語として、任意調査と言っているだけで、税務調査には受忍義務があるため、調査そのものを原則、拒否することはできないのです。 ただし、病気や天災など正当な理由がある場合には、調査が延期されたり、稀に中止されたりします。

A:このままでは、税務署目線での推測値で税金を計算されてしまいます。銀行の入出金データや、クレジットカード会社の明細は再発行できますので、今すぐ再発行依頼をかけ ましょう。加えて、取引先などに依頼して領収書など再発行できるものはできるだけ入手しましょう。

A:税務調査中であっても税理士変更は可能です。 顧問税理士に税務調査のことを質問しても、はっきりした回答がないなど、税務調査を得意にしていなそうな場合にはご相談ください。

平成18年:東京国税局 入社

- 東京国税局及び税務署(東京・神奈川)に勤務

- 主に法人税等の税務調査を担当

平成28年:PwCあらた有限責任監査法人 入社

- 上場会社に対する法定監査やIPO支援業務等に従事

令和元年:辻本郷税理士法人 入社

- 申告業務の他、事業承継・相続対策コンサル業務に従事

- コンサルティング会社に出向し、経営承継コンサル業務等に従事

私は、元東京国税局の職員です。10年ほどにわたって、国税局・税務署での税務調査等の業務に従事してきました。

国税勤務時代には、これまで真面目に働いてきた経営者がこつこつ蓄財してきた財産が、税務の知識が乏しいという理由だけで、あっという間に税金として消えていく様を何回も見てきました。

今となっては、あれが本当に適正な課税だったのかと猛省しておりますが、私自身を振り返ってみても、国税局や税務署で働く調査官によっては、税金をとること自体が正義になっているという側面が少なからずあるように感じられます。

そんな調査官であっても税務調査に関しては本当にプロフェッショナルです。

そんなプロ中のプロに納税者本人だけで対応するのは、かなり難しく、知らぬ間に調査官の思うつぼになっていることが多く見受けられます。

その場合、多額の税金を納めなくてはならないという最悪の結果につながりかねません。

これは税理士に依頼する場合であっても同じで、税務調査に慣れていない税理士では税務調査のプロである調査官になかなか対抗できません。

そのため、依頼する税理士によっても、結果的に税金の負担が大きく変わってしまいます。

船橋税務調査相談センターでは徹底的に調査官と交渉をします。

お客様にとって、少しでも良い結果が見込まれるのであれば、最後まで諦めずに徹底的に交渉をし続けるのです。

また、私は国税勤務時代から、結果に常にこだわってきました。

国税時代は税金を賦課するという結果にこだわっていましたが、その反省から、今ではお客様に無駄な税金は払わせないという結果にこだわっています。

船橋税務調査相談センターが税務調査対応は引き受けますので、お客様は税務調査をきっかけに事業の立て直しに注力してください。さらに事業を発展させていきましょう。

我々のサービスがお客様の事業発展の一助になれば幸いです。

- 船橋税務調査相談センター

- 保田 圭祐

- 〒273-0011 千葉県船橋市湊町2-12-24 湊町日本橋ビル6F

- 047-770-0990

- 9:00-20:00(定休日なし)