税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

上場会社の株式は証券取引所での明確な株価がありますが、中小企業オーナーが保有する非上場株式には、客観的な株価が存在しません。

そのため、中小企業オーナーに生前贈与や相続があった場合には、保有する非上場株式を国税庁の「財産評価基本通達」における「取引相場のない株式等の評価」に基づいて、評価することとなります。

また、「取引相場のない株式等の評価」については、内部留保をしている会社であればあるほど、その評価額は高額になる傾向があります。

そこで今回は、中小企業オーナーが保有する非上場株式の「計算方法」や「株価対策」について、できるだけ分かりやすく解説します。

なお、自社株を中心とした事業承継コンサルティングについては、以下のサイトをご参照ください。

業務内容 – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

自社株評価における3つの評価方法

国税庁の「財産評価基本通達」における「取引相場のない株式の評価方法」には、次の3つの評価方法があります。

| 原則的評価方法 | ①類似業種比準方式 |

| ②純資産価額方式 | |

| 特例的評価方法 | ③配当還元方式 |

中小企業オーナーが保有する非上場株式の自社株評価を行う場合には、これらの3つの評価方法の中から、中小企業オーナーが好きな方法を自由に選択できるわけではなく、決められた手順を経て、採用すべき評価方法を決定します。

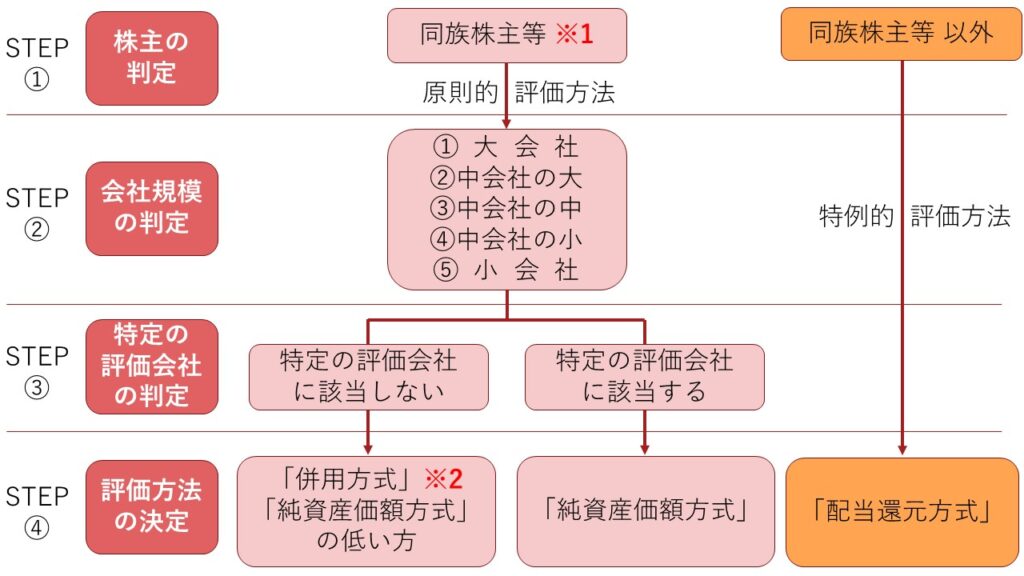

評価方法を決める手順の流れ

次に、評価方法を決定する流れについて、イメージ図を確認します。

※1 同族株主等であっても、一定の条件かつ取得後の議決権割合が5%未満などの株主は配当還元方法で評価します(役員を除く)。

※2 併用方式とは、類似業種比準方式と純資産価額方法を会社の規模に応じて併用する方式です。

これら4つのステップを経て、採用すべき評価方法を決定しますが、詳細は以下の記事をご参照ください。

自社株式の評価方法を決める手順を分かりやすく解説!!

類似業種比準方式による評価方法とは

評価方法を決める手順の流れに従って、自社株評価に適用する評価方法が決まったら、ようやく評価額の計算を行うことができます。

ここでは、まず、原則的評価方法である類似業種比準方式による評価方法を確認します。

| 類似業種比準方式は、評価会社の事業と類似する業種に属する上場企業の株価を参考価格として、自社株評価する方法です。 |

市場データを考慮できるため、客観性に優れた評価方法とされています。ただし、上場企業の株価をそのまま非上場企業の株価とするのは適切ではないことから、上場企業の株価以外の様々な要素も考慮した上で調整を行いつつ計算します。

この調整が非常に複雑となっており、非上場企業の自社株評価が難しくなる原因と考えられています。

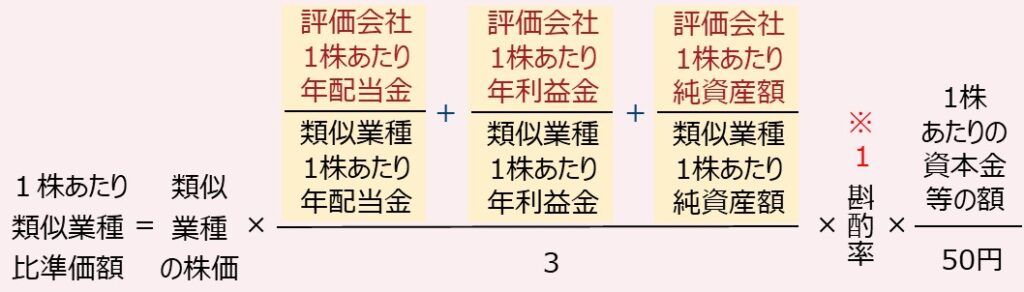

類似業種比準方式による自社株評価の計算式は次の通りです。

※1 斟酌率:大会社0.7、中会社0.6、小会社0.5

この計算式の各要素については、以下において確認します。

なお、自社株の評価については、「相続税評価額」だけでなく「法人税法上の時価」を使用する場面もあります。「法人税法上の時価」については、次の記事もご参照ください。

自社株の「法人税法上の時価」が令和2年10月より上昇しています!

(1)類似業種の株価

類似業種の株価については、次の5つの株価のうち、もっとも低い株価を採用することができます。

| ①時期の属する月の株価 ②課税時期の属する前月の株価 ③課税時期の属する前々月の株価 ④前年度の平均株価 ⑤課税時期の属する月以前2年間の平均株価 |

「類似業種の株価」は「類似業種の配当金額」、「類似業種の利益金額」、「類似業種の純資産額」と共に国税庁ホームページの「類似業種比準価額計算上の業種目及び業種目別株価等」で公表されています。

また、評価会社の業種の選択にあたっては、まず、下記の総務省ホームページの日本産業分類で、どの業種目に該当するのかを判定します。

総務省|統計基準等|日本標準産業分類

次いで、下記の国税庁ホームページにより、その評価会社の日本標準産業分類での業種目が類似業種株価等通達のどの業種に該当するのかを判定します。

日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表

(2)1株あたりの年間配当額

1株あたりの年間配当額は、直前期末以前の2年間における評価会社の配当金の平均額を直前期末における株式総数で除して算出された金額(10銭未満の端数切り捨て)となります。

なお、ここでの株式総数は、直前期末の資本金等の額を50円で割った株式数とし、他の要素の利益金額や純資産価額の計算上も同様となります。

(3)1株あたりの年利益金額

1株あたりの年利益金額は、前期末以前1年間における法人税の課税所得金額から、固定資産売却益や保険差益等の非経常的な利益の金額を除き、さらにその所得の計算上益金に算入されなかった剰余金の配当等の金額、および、損金に算入された繰越欠損金の控除額を加算した金額を直前期末における株式総数で除して算出された金額(1円未満の端数切り捨て)となります。

(4)1株あたりの純資産額

1株あたりの純資産額は、直前期末における税務上の資本金等の額および利益積立金に相当する額の合計額を直前期末における株式総数で除して算出された額(1円未満の端数切り捨て)となります。

(5)斟酌率

斟酌率(しんしゃくりつ)は、会社の規模ごとに、大会社0.7、中会社0.6、小会社0.5 と定められています。そのため、小さい会社ほど、自社株評価額が小さくなります。

(6)1株あたりの資本金等の額

1株あたりの資本金等の額は、直前期末の法人税申告書別表5(1)Ⅱ「資本金の額の計算に関する明細書」の「差引合計欄」の金額となります。

純資産価額方式による評価方法とは

次に、原則的評価方法である純資産価額方式による評価方法を確認します。

| 純資産価額方法は評価対象会社の課税タイミングにおける資産から負債及び評価差額に対する法人税額等相当額を減算して自社株評価する方法です。 |

この純資産価額方式では、評価時点で会社を解散したとしたら、その時点で株主に還元される金額はどの程度になるのかという考え方によっています。

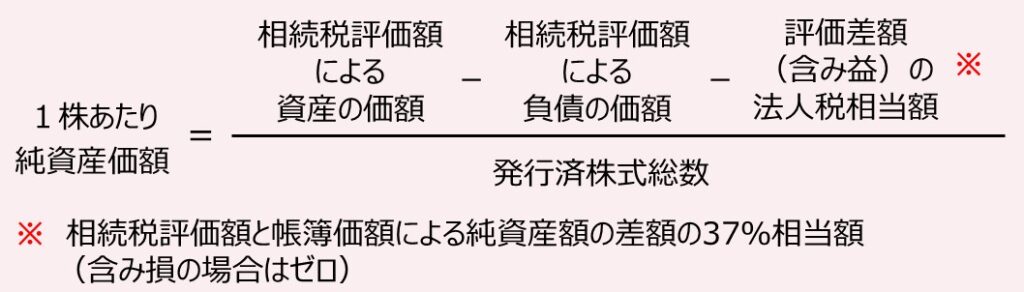

純資産価額方法による自社株評価の計算式は次の通りです。

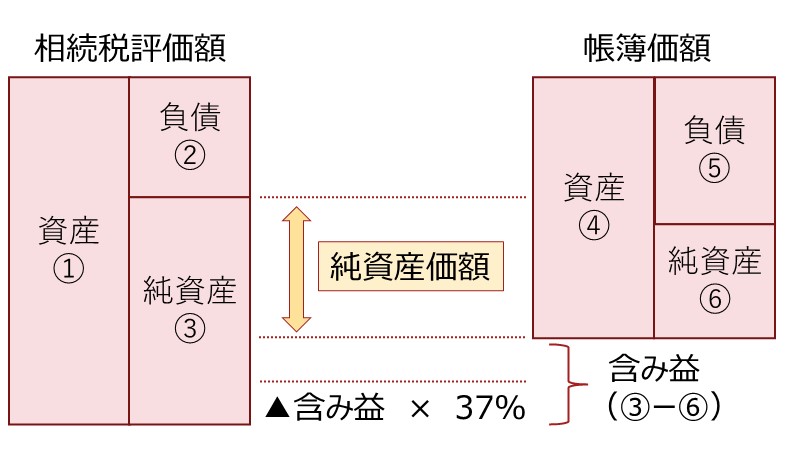

この計算式のイメージを図示すると、次のようになります。

以下においては、この計算式の各要素について、確認します。

以下においては、この計算式の各要素について、確認します。

①相続税評価額による資産・負債の価額

評価額を計算する上で、資産および負債の評価額は、貸借対照表に記載された帳簿価額をそのまま使うのではなく、相続税法上の評価額により計算を行うことがポイントです。

②評価差額の法人税相当額

会社を解散したとしても、相続税評価額による資産から負債を差し引き、その評価差額の全てを株主に返せるわけではありません。仮に、評価時点で解散をした場合には、この評価差額に対して法人税が課せられますので、その法人税相当額である37%を控除します。

なお、評価差額がマイナスの場合には、評価差額の法人税相当額はゼロとします。

配当還元方式による評価方法とは

特例的評価方法である配当還元方式による評価方法を確認します。

| 配当還元方式は非上場企業が支払う配当金をベースに自社株評価する方法です。 |

同族株主以外の株主だけが利用できる特例的な評価方法となっています。

会社の資産全体を対象とする他の方式とは違い、配当金という一部に着目するため自社株は低く評価されることが特徴です。

これは、少数株主には経営権がなく、配当金の受領が主な利益獲得手段であるという考え方によっています。

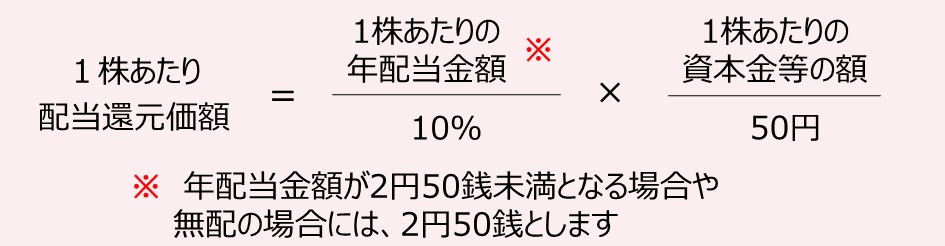

配当還元方式による自社株評価の計算式は次の通りです。

以下においては、この計算式の各要素について、確認します。

①1株あたりの年配当金額

1株あたりの年配当金額は、直前期末以前の2年間における評価会社の配当金の平均額を直前期末における株式総数で除した金額となります。

ここでの株式総数は、直前期末の資本金等の額を50円で割った株式数とします。

②年配当金額の下限となる2円50銭

資本金等の額を50円で割った株式数で除した年間配当額の下限が2円50銭であることから、配当は少なくても5%であることが、計算式の前提となっています。

ただし、実際には配当ゼロ(無配)の会社が多いのが実情です。無配の場合の下限である年間配当金額を2円50銭として、上記の計算式で配当還元価額を算定すると、1株あたりの資本金等の額の2分の1の金額になります。

したがって、資本金等の額が資本金のみである場合には、1株あたりの資本金の2分の1の金額が配当還元価額となります。

③10%での割り戻し

10倍することと同義ですが、10年間は同水準での配当がもらえることが計算式の前提となっています。

④1株あたりの資本金等の額

1株あたりの資本金等の額は、直前期末の法人税申告書別表5(1)Ⅱ「資本金の額の計算に関する明細書」の「差引合計欄」の金額となります。

自社株の株価対策の必要性

自社株(取引相場のない株式)については、評価額に応じて税金が課せられるため、この自社株評価額を生前贈与や相続の前に極力引き下げておく必要があります。

以下においては、評価方法別に自社株の株価対策を確認します。

類似業種比準方式での株価引き下げ対策

類似業種比準方式での株価引き下げ対策については、次の通りです。

①配当金の引き下げ

類似業種比準方式の株価対策は、比準要素である配当金を引き下げることです。

ただし、配当金を目的としている株主も少なくないため、配当をせざるを得ない場合には、創立や創業などの記念を名目とした臨時配当を行います。比準要素である配当金は、経常的に行われる配当に限られることから、臨時配当は除かれることがここでのポイントとなります。

②利益金額の引き下げ

類似業種比準方式の株価対策は、比準要素である利益金額を引き下げることです。

自社株評価では、この利益金額をコントロールすることが最も重要と言われることもあり、うまく利益を圧縮できるかどうかがポイントとなります。

よくある手法としては、役員退職金の活用です。この役員退職金を会社経費として利益を圧縮することで、合法的な自社株評価額の引き下げが可能となります。

なお、役員退職金を活用した事業承継対策については、以下の記事をご参照ください。

役員退職金を活用した事業承継対策(株価が大幅に下がります!)

③純資産額の引き下げ

類似業種比準方式の株価対策は、比準要素である純資産額を引き下げることです。

純資産は、含み損が生じている資産を処理することで引き下げることができます。

例えば、市場動向により時価の変動が大きい不動産や上場株式等については、通常、簿価と時価に差額が出ています。このうち、含み損が生じている資産を課税時期の前に売却等する方法があります。

純資産価額方式での株価引き下対策

純資産価額方式での株価引き下げ対策については、次の通りです。

①純資産額の引き下げ

純資産価額方式の株価対策は、当然に純資産額を引き下げることです。ただし、ここでの純資産額は、相続税評価額であることに注意が必要です。

相続税評価の純資産額は、簿価より相続税評価が低くなるような資産を保有することで引き下げることができます。

例えば、土地・建物等の不動産については、通常は相続税評価額が簿価より低く算定されることから、保有資産を不動産に組み替えることで、純資産額を引き下げることができます。

ただし、取得してから3年以内の土地・建物等の不動産については、通常通りの取引価額(時価)による評価となる点には注意が必要です。

②株式数の引き上げ

新規に株式を発行して、発行済株式数が増えれば、分母の値が大きくなり1株当たりの自社株評価も引き下がるという仕組みです。

他者に株式を付与する第三者割当増資によると、後継者以外への株式分散のリスクは生じるものの、比較的短期間で自社株評価額の引き下げが可能です。

その他の株価引き下げ対策

その他の株価引き下げ対策については、次の通りです。

①会社規模の拡大

会社の規模を拡大させると、類似業種比準方式のバランスを高めにすることが可能となり、高い節税効果の獲得に繋がります。

ただし、業種が変更になる場合や、斟酌率の値によっては、不利になってしまうこともあることから、事前の入念な検討が必要となります。

②持株会社化

株式移転や株式交換による持株会社化は「自社株評価の引き下げ」と「株式評価の上昇抑制」の両面において高い効果を期待できます。

持株会社の中核事業を切り離して収益性の低い事業ばかりを残すことで、自社株評価の引き下げが可能となります。また、持株化による法人税等相当額の控除により株価上昇も抑制することができます。

なお、持株会社を活用した事業承継対策については、以下の記事をご参照ください。

持株会社を活用した事業承継対策(持株会社スキーム)

③別会社に収益性の高い事業を移す

事業譲渡や会社分割により、収益性の高い事業を別会社に移す方法もあります。

評価対象会社の中核事業を切り離して収益性の低い事業ばかりを残すことで、自社株評価の引き下げが可能となります。

まとめ

以上、今回は中小企業オーナーが保有する非上場株式の「計算方法」や「株価対策」について、できるだけ分かりやすく解説させていただいました。

自社株式の株価対策をむやみやたらに実行して、例えば、比準要素が2つゼロになると、比準要素数1の会社として、一般の評価会社よりも類似業種比準方式の適用が制限され、株価が上昇することもあり得ます。

そのため、自社株式の株価対策を行うにあたっては、非上場株式の「計算方法」や「特定の評価会社」をしっかり理解しておくことが重要です。

また、自社株の株価対策は、事業承継に強い税理士などの専門家にご相談されることをお勧めします。

なお、「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループは、事業承継を得意としておりますので、自社株の株価対策を検討する場合には、お気軽にご相談ください。