税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

中小企業の事業承継において、円滑な承継を妨げる要因の一つに自社株の評価額の高さがあります。そこで、自社株の評価額を下げる方法として、よく使われるのが役員退職金です。

この役員退職金は自社株の評価額を大幅に下落させるだけでなく、所得税の優遇措置もあることから、事業承継を考える中小企業オーナーには、お勧めの事業承継対策です。

今回は、役員退職金を活用した事業承継対策について、「株価への影響」や「メリット」の他、留意事項として「損金算入」や「打切支給」などを解説します。

なお、事業承継については、以下のサイトをご参照ください。

業務内容 – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

役員退職金を活用した事業承継の流れ

はじめに、役員退職金を活用した事業承継対策の流れを確認します。

| ①オーナーが退任:

オーナーが退任するタイミングで、会社から役員退職金を支給します。 ②後継者が代表者に就任: 後継者に代表者に就任することで、経営のバトンタッチを行います。 ③自社株の承継(贈与): 自社株の株価が下がる「役員退職金を支給した翌事業年度の1年間のうち」にオーナーから後継者に自社株を承継(贈与)します。 ④自社株の承継後: 後継者が代表者かつ株主となることで、事業承継が完了します。 |

自社株の株価対策のポイント

次に、前提の知識として、自社株の株価対策におけるポイントを類似業種比準価額と純資産価額に分けて確認します。

(1)類似業種比準価額の株価対策

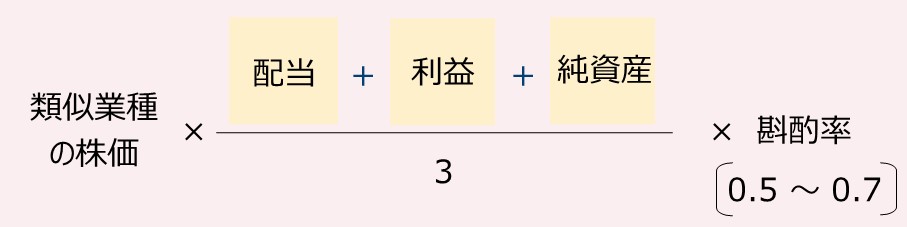

類似業種比準価額による株価は、以下の計算式で算定します。

この式から分かることは、「配当」「利益」「純資産」の3要素を下げることができれば、類似業種比準価額による株価は低減するということです。また、中小企業においては、配当をゼロとする会社が多いことから、その他の要素である「利益」と「純資産」を減らすことが株価を下げるポイントとなります。

なお、この式は正しい計算式を分かりやすく単純化したものとなっていますので、正しい計算式を確認されたい方は、以下の自社株の計算方法に関する記事の「類似業種比準方式による評価方法とは」の項目をご参照ください。

自社株の計算方法や株価対策を分かりやすく解説!!

(2)純資産価額の株価対策

中小企業の株式評価を行う場合には、会社規模が大会社となる会社を除き、類似業種比準価額に加えて、純資産価額も併用することとなります。

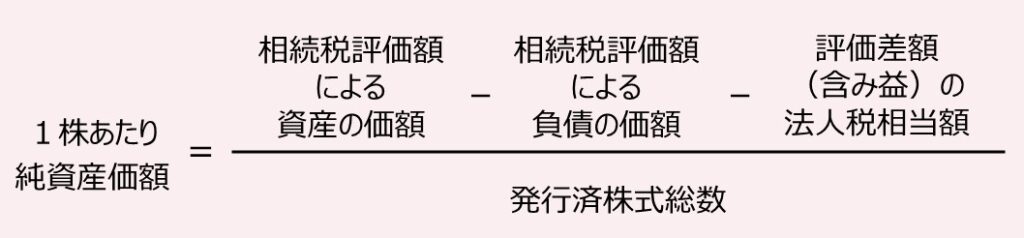

純資産価額による株価は、以下の計算式で算定します。

この式から分かることは、不動産や有価証券、保険積立金などの資産の相続税評価額を下げることができれば、純資産価額による株価は低減するということです。

また、単純にキャッシュアウトで会社財産が棄損することでも、純資産価額による株価は引き下がりますが、なるべく意味のあるキャッシュアウトで株価も引き下げることが事業承継における株価対策のポイントとなります。

役員退職金の支給による株価への影響

自社株の株価対策におけるポイントを踏まえて、役員退職金の支給による株価への影響を類似業種比準価額と純資産価額に分けて確認します。

(1)役員退職金支給による類似業種比準価額への影響

役員退職金の支給により、「利益」と「純資産」の両要素とも下げることができるので、類似業種比準価額による株価を引き下げることができます。

(2)役員退職金支給による純資産価額への影響

役員退職金の支給により、キャッシュアウトで会社財産を棄損させることができるので、純資産価額による株価を引き下げることができます。

役員退職金を活用した事業承継対策のメリット

ここでは、役員退職金を活用した事業承継対策における具体的なメリット3点を確認します。

なお、役員退職金(役員退職給与)の基礎知識については、以下の記事をご参照ください。

役員退職給与の基礎知識を解説!(計算方法、損金算入、分掌変更)

(1)株価の大幅な引き下げ

上述の通り、役員退職金の支給により、株価を引き下げることができます。

ここで、役員退職給与の計算式としてよく用いられているのが「功績倍率法」という方法で、次のように算定します。

| 退職金 = 最終月額報酬 × 役員在籍年数 × 功績倍率 ※ |

※ 一般的な功績倍率

| 役職 | 功績倍率 |

| 代表取締役 | 3 |

| 専務 | 2.5 |

| 常務 | 2.5 |

| 取締役 | 2 |

| 監査役 | 2 |

| (非常勤)取締役 | 1 |

| (非常勤)監査役 | 1 |

この式によると、社長の役員在籍年数が長い場合、例えば、役員報酬が月額150万円で在籍期間が25年の社長であれば、役員退職金は次のように計算され、1億円以上も支給することができます。

| 役員退職金 = 150万円 × 25年 × 3倍 = 11,250万円 |

そのため、多額の役員退職金を支給することで、他の株価対策よりも大幅な株価の引き下げが期待できます。

例えば、役員退職金1億円の支給により、どれくらい株価が引き下がるか、そのイメージは次の通りです。

<前提となる会社情報>

| ✓業種:不動産賃貸、資本金1千万円、株式数100株 ✓配当:毎期なし、利益:毎期7千万円、純資産:5億円 ✓会社規模:中会社の中 ✓承継時期:2022年4月 |

<株価イメージ>

| 項目 | 退職金支給なし | 退職金1億円支給 |

| 1株当たりの 類似業種比準価額 |

241,200円 | 99,360円 |

| 1株当たりの 純資産価額 |

500,000円 | 400,000円 |

| 評価方法 | (類似×0.75) + (純資産×0.25) | |

| 1株当たりの株価 | 305,900円 | 174,520円 |

| 自社株評価額 | およそ3億円 | およそ1億7千万円 |

| 引き下げ価額 | およそ1億3千万円 | |

上記の表の通り、役員退職金を1億円支給することで、類似業種比準価額も純資産価額も共に下がり、自社株評価額は1億3千万円程も引き下げることができます。

この例示は、会社規模が中会社の中の会社を前提としておりますが、これが仮に大会社である場合には、1億円支給することで、株価はなんと1億7千万円程も引き下がります。

このように、役員退職金の活用により、大幅に株価を引き下げられることが、この役員退職金の大きなメリットとなっています。

なお、役員退職金の支給により、株価が大きく下がる期間は、役員退職金を支給した翌事業年度の1年間だけであることから、基本的にこの1年間のうちに自社株を承継する必要があります。

(2)税金などの優遇措置

単に「利益」と「純資産」の要素を下げるだけであれば、役員報酬を高く設定することでも株価対策になりますが、役員報酬を高く設定すると、その分所得税等が多くかかります。

例えば2,000万円の役員報酬を支給する場合、所得税や住民税、社会保険料などを入れると約750万円の税金がかかり、手許には1,250万円ほどしか残りません。

これに対して、役員退職金は、長年の勤労により受け取ることができるもので、老後の糧になるものでもあることから、税金面で各種の優遇措置があります。そのため、役員報酬として支給するよりも、退職金としてお金を支給したほうが税負担ははるかに軽減されます。

つまり、役員退職金を活用した場合には、少ない税金で会社から個人へ多くのお金を移すことができるということがメリットとなっています。

以下においては、具体的な「退職所得の計算」と「税金面における優遇措置」を確認します。

①退職所得の計算

具体的に、退職金に対する所得税と住民税は、次の算式で計算した退職所得に対して、分離課税制度により課税されます。

| 退職所得 = ( 退職金 - 退職所得控除 ) × 1/2 |

②退職所得控除

退職所得の計算において、勤続年数20年以下の場合には年40万円、勤続年数が20年を超える場合には超える年数について年70万円を退職所得から控除できます。例えば、30年であれば、20年×40万円+(30年-20年)×70万円=1,500万円の控除があるため、最大195万円の給与所得控除と比べて、かなり優遇されています。

③2分の1課税の特例

退職所得の税額計算において、退職所得控除を控除した後の金額の2分の1だけが課税の対象となります。この点も給与所得と比べると、かなり優遇されています。

④分離課税制度

分離課税制度とは、他の所得と合算することなく、単独で税計算を行う仕組みです。この分離課税制度の逆の総合課税制度では、給与所得や事業所得など複数の所得を合算した上で超過累進税率が適用されることから、合算した所得の額が高いと、すぐに高い税率(最高で住民税とあわせて55%)が適用されてしまいます。

退職所得の税額計算においては、分離課税制度が採用されているため、累進課税の高い税率が適用されにくくなり、この点もメリットとなっています。

⑤社会保険

退職金は社会保険料の対象にならないことから、この点も給与所得と比べると、メリットとなっています。

(3)将来の遺産分割や納税資金に使用できる

役員退職金は受け取る金額が大きい一方で、税負担は少ないため、オーナーにまとまった資金が入ります。そのため、この資金を後継者以外の子供に対する代償用の財産として使用することで、後継者と他の子供との争族の防止に役立ちます。

また、財産に現預金が少ない場合には、この役員退職金を相続時の納税資金として使用することもできます。

ただし、役員退職金を受け取とるオーナーの相続財産が大きく増えることから、別途で相続対策も行う必要があることに留意が必要です。

(4)オーナーの退任により、後継者に自覚が芽生える

オーナーが役員退職金を受け取り、一線から引退することで、後継者へのバトンタッチを明確にして、後継者に経営者としての自覚を芽生えさせることができる。

役員退職金の留意事項

役員退職金を活用する場合の留意すべき事項として、他にも次のような内容が挙げられます。

(1)過大な役員退職金は損金不算入

役員退職金は原則として、会社の費用に計上できます(損金算入)が、不相当に高額な部分については、過大な役員退職金として、会社の費用にすることができません(損金不算入)。

役員退職金の額が過大かどうかは、「その役員の業務に従事した期間、その退職の事情、その法人と同種の事業を営む法人でその事業規模が類似するものの役員に対する退職金の支給の状況等に照らして」判定することとされています。

ただし、この「同種の事業を営む法人でその事業規模が類似するものの役員に対する退職金」を会社で把握することは難しいことから、実務においては、会社で入手できる情報のみで計算できる功績倍率方式を一般的に採用しています。

過去の裁判では功績倍率として1.18倍を採用された事例もあるため、一般的に代表者に適用する功績倍率3倍で役員退職金を計算した場合であっても、否認リスクはゼロでないことに留意が必要です。

なお、過大とされた役員退職金でも、所得税法上は退職所得として、上述の優遇措置を受けることができます。そのため、事業承継の進め方によっては、会社の費用に計上できないとしても、多くの役員退職金を支給するということも選択肢の一つとして、十分に考えられます。

(2)役位別の功績倍率法

功績倍率法については、上述の一般的な計算方法の他に、次の通り、役位別に適用する方法もあります。

| 退職金 =Σ( 役位別最終月額報酬 × 役位別役員在籍年数 ×役位別功績倍 |

例えば、退職する役員が、平取締役5年(最終月額50万円)、専務取締役10年(最終月額100万円)、代表取締役15年(150万円)という経歴であった場合、以下の合計額が役員退職給与となります。

| ✓平取締役分:50万円×5年×平取締役の功績倍率(2.0) ✓専務取締役分:100万円×10年×常務取締役の功績倍率(2.5) ✓代表取締役分:150万円×15年×代表取締役の功績倍率(3.0) |

この方法は、役位別に功績倍率法を適用してそれを合算する方法であることから、一般的な功績倍率法と比べて、退職直前の役職の最終月額報酬の影響を少なくし、過去の他の役職時の月額報酬の影響を取り込めることが特徴です。

この役位別功績倍率法を使う場合には、役位別最終月額報酬と役位別勤続年数をしっかりと、会社で把握できるか否かがポイントになります。

(3)打切支給(代表者から相談役などに就任した場合の退職金)

退職金は会社を退職した時に初めて支給できるものであることから、退職していない者に対する支給は原則として退職金とは認められません。ただし、一定の要件を満たす場合には、引き続き勤務する者に支払われる給与であっても、退職金として、会社の費用にすることができます。これを税務では、「打切支給」と呼んでおり、例えば、代表者から相談役などに就任した場合にこの打切支給が行われます。

役員に対する打切支給の具体的な取扱いは、「役員の分掌変更等の場合の退職給与」として、通達(法基通9-2-32)に定められていることから、以下ではその内容を確認します。

| 法人が役員の分掌変更や改選に際し、支給した退職給与については、その支給が、例えば次に掲げるような事実があったことによるものであるなど、その分掌変更等によりその役員としての地位又は職務の内容が激変し、実質的に退職したと同様の事情にあると認められることによるものである場合には、これを退職金として取り扱うことができる。

①常勤役員が非常勤役員(常時勤務していないものであっても代表権を有する者及び代表権は有しないが実質的にその法人の経営上主要な地位を占めていると認められる者を除く。)になったこと。 ②取締役が監査役(監査役でありながら実質的にその法人の経営上主要な地位を占めていると認められる者及びその法人の株主等で使用人兼務役員とされない役員に掲げる要件の全てを満たしている者を除く。)になったこと。 ③分掌変更等の後におけるその役員(その分掌変更等の後においてもその法人の経営上主要な地位を占めていると認められる者を除く。)の給与がおおむね50%以上も激減したこと。 ※本文の「退職給与として支給した給与」には、原則として、法人が未払金等に計上した場合の当該未払金等の額は含まれない。 |

上記3つのケース全てで、「法人の経営上主要な地位を占めていると認められる者を除く」と規定されていることがポイントです。

代表取締役を退任して相談役に就任したケースにおいて、給与を従来の50%以上カットすることで、打切支給をしている事例がよく見受けられます。その場合に、仮に税務調査で、相談役が法人の経営上主要な地位を占めており、実質的な退職ではないと認定された場合には、この打切支給は認められないことから注意が必要です。

そのため、役員に打切支給をする場合には、分掌変更後に「経営上主要な地位」を占めていると認定されないよう、「取引先や金融機関との折衝」や、「人事や稟議の決裁」など現場に関わることは、できるだけ避けることが重要です。

また、役員退職金の打ち切り支給が退職金として認められなかった場合には、「役員賞与」として、会社の経費にならない上に、 役員個人の側でも優遇措置のある「退職所得」ではなく「給与所得」として扱われるため、法人税・所得税の両方で余計な税負担が生じてしまうことから、留意が必要です。

(4)その他の事業承継対策

役員退職金を活用した事業承継以外の事業承継対策は以下の記事をご参照ください。

対策の基本はこちら:

事業承継の基礎知識を分かりやすく解説!

特に使い勝手がいい法人保険を活用した事業承継対策はこちら:

法人保険を活用した事業承継対策(株価対策、相続対策、退職金準備)

まとめ

以上今回は、役員退職金を活用した事業承継対策について、「株価への影響」や「メリット」の他、留意事項として「損金算入」や「打切支給」などを解説させていただきました。

役員退職金を活用した事業承継対策のメリットには、「株価の大幅な引き下げ」や「税金などの優遇措置」、「遺産分割や納税資金に使用できること」などが挙げられます。

ただし、役員退職金の支給にあたっては、会社経費とするため過大とされないよう注意する必要があるなど、留意しなくてはならい事項がいくつかあります。

そのため、役員退職金を事業承継対策に活用したい場合には、実行する前に事業承継に強い専門家に一度ご相談されることをお勧めします。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、役員退職金を事業承継に活用した事例がいくつもありますので、ご興味等ございましたら、お気軽にご相談ください。

なお、役員退職金を過大とされないためのポイントについては、以下の記事をご参照ください。

役員退職金を過大とされないためのポイントを解説!(判決の検討)