税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

事業承継を行う場合、通常は贈与税や相続税などの納税が発生します。そして、これが中小企業の事業承継が進んでいない原因の1つとされていました。そこで、中小企業の事業承継を早く進めたい国が、この贈与税や相続税の負担を軽減(猶予や免除)するために導入した制度が「事業承継税制」になります。

ただし、この「事業承継税制」は要件が複雑で、さらに手続きが煩雑なこともあり、その節税効果の大きさに比べると、国が期待したほどは普及していないのが現状です。

そこで今回は、この事業承継税制について、「制度の概要」から、「要件」、「メリット・デメリット」、「節税効果」、「留意点」などを分かりやすく詳細に解説します。

なお、事業承継コンサルティングについては、以下のサイトをご参照ください。

業務内容 – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

事業承継税制とは

事業承継税制とは、後継者が先代経営者から中小企業の株式を取得した際に生じる贈与税や相続税の納税を猶予(先延ばし)できる制度です。

この猶予された贈与税や相続税は、一定の条件を満たすことで将来的に免除される可能性もあることから、事業承継を行う場合には、適用を受けた方がいいのか是非検討したい制度となります。

通常、贈与や相続により取得した財産があると、取得者はその金額に応じた贈与税や相続税を負担する必要があります。そのため、先代経営者が事業を承継させたい後継者がいても、その後継者が納税資金を十分に持っていないケースにおいては、株式を引き継ぐことを躊躇したり、贈与により生前に株式を承継させることを諦めたりする事態が起きています。

そこで、この事態に対して、中小企業経営者の世代交代を早期に進めたい国が、税負担を軽減するために導入した制度が事業承継税制になります。

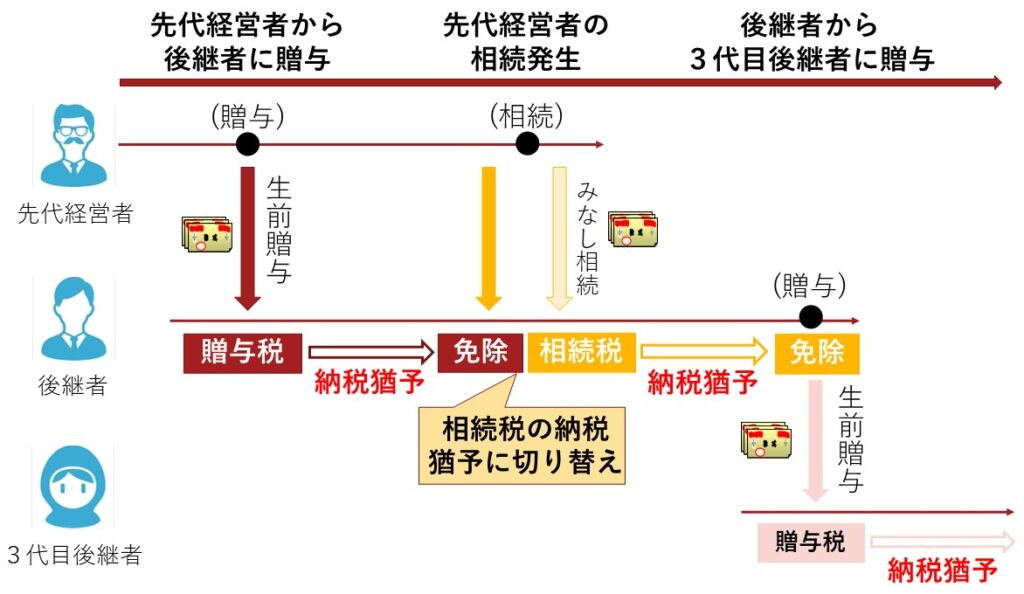

事業承継税制の適用イメージは下図の通りです。

このように、先代経営者から後継者に自社株を贈与した場合には、後継者が本来は納税すべき贈与税が猶予されます。その後、先代経営者の相続の発生により、猶予されていた贈与税は免除されますが、この際に、贈与を受けた自社株はあらためて先代経営者から相続で取得したものとみなされ、後継者に相続税が発生します。

ここで、再度、事業承継税制の適用を選択する場合には、贈与税の納税猶予を相続税の納税猶予に切り替えることで、相続税の納税も猶予されることとなります。

後継者がさらに3代目後継者に自社株を贈与(または相続)した時に、ようやく後継者の猶予されていた相続税が免除されます。ただし、3代目後継者への承継が贈与の場合には、3代目後継者も事業承継税制の適用を選択することが免除の要件となります。

「特例措置」の主な変更ポイント

事業承継税制の制度自体は実は2009年度の税制改正で導入されていたのですが、従業員の雇用確保要件等が厳しく、非常に使い勝手が悪い制度であったことから、適用件数もあまり伸びていませんでした。

そこで、2018年度の税制改正で、使い勝手をより良くした特例措置(新事業承継税制とも呼ばれています)が10年間の時限措置として創設されています。

事業承継税制を理解するために、まずは、特例措置として大きく変わったポイントを次の比較表で確認します。

なお、従来の事業承継税制は一般措置と呼び、制度としては残っています。

(1) 特例措置と一般措置の比較表

| 変更点 | 一般措置 | 特例措置 |

| 適用期限 | なし | 10年以内の贈与・相続 (2018年1月1日~2027年12月31日) |

| 事前の計画策定 | 不要 | 6年以内の特例承継計画の提出 (2018年4月1日~2024年3月31日) |

| 対象株式数 | 総株式数の2/3まで | 全株式 |

| 納税猶予割合 | 贈与税:100% 相続税:80% | 贈与税・相続税ともに100% |

| 後継者 | 1人 | 最大3人 |

| 贈与・相続を行う者 | 先代経営者のみ | 複数の株主 |

| 雇用確保要件 | 承継後、5年間平均8割の雇用維持が必要 | 原則として、承認後平均8割の雇用維持 (ただし、雇用維持ができない場合でも 報告書の提出により猶予は継続) |

| 事業継続が困難になった場合の救済 | なし | 減免措置あり |

| 相続時精算課税の選択 | 18歳以上の推定相続人等後継者のみ | 18歳以上の推定相続人以外も適用可能 |

特例措置では、どれも事業承継税制を活用する上で使い勝手の良い内容に改正されています。特に重要な次の3つの改正ポイントについて、以下で確認します。

| ✓贈与税・相続税の負担が事実上ゼロに ✓さまざまなパターンでの事業承継が可能に ✓雇用確保要件の緩和 |

(2) 贈与税・相続税の負担が事実上ゼロに

特例措置においては、贈与税・相続税の負担が事実上のゼロになりました。

これまでの一般措置で猶予されていた贈与税・相続税の税額は、発行済株式数の3分の2までしか対象になりませんでしたが、特例措置では全株式が適用対象となりました。また、納税猶予割合も贈与税・相続税とも100%適用できるようになりました。これにより、猶予された贈与税・相続税は一定の要件を満たすとそのまま免除される可能性もあるため、事実上、税負担なく自社株を引き継ぐことができるようになりました。

(3)さまざまなパターンでの事業承継が可能に

一般措置において、後継者は1人に限られていましたが、特例措置では最大3人まで適用対象者が増えました。また、後継者への株式贈与も一般措置では先代経営者1人からしかできませんでしたが、代表者以外の複数の株主から贈与を受けられるようになりました。

(4)雇用確保要件の緩和

特例措置では、事業承継税制の最大のネックとされていた雇用確保要件が緩和されました。一般措置では、5年間で平均8割の雇用が維持できないと納税猶予が取り消されるリスクがありましたが、特例措置では、平均8割を下回っても経営悪化などの「正当な理由」があれば取り消しを回避でき、納税猶予を継続することができるようになりました。

「正当な理由」は、やむを得ない雇用減であれば認められるため、実質的には雇用確保要件は撤廃されていると考えることができます。これにより、雇用確保要件を満たさなくなることによる納税猶予の取り消しリスクが緩和され、使い勝手の良い制度となっています。

事業承継税制の要件(経営者、後継者、会社)

事業承継税制は、本来納付しなければならない税額の納税が猶予される制度で、後継者にとって金銭的に大きなメリットがあります。この大きな金銭的なメリットを受けるための要件は、他の税制優遇措置と比較しても、かなり厳格に定められています。

ここでは、その要件を「先代経営者」、「後継者」、「対象会社」、「対象株式」、「その他」に分けて、順に確認します。

(1)先代経営者の要件

会社の株式を譲り渡す先代経営者の要件については、次のように定められています。

| ✓贈与前または生前において、会社の代表者であった

✓贈与や相続の直前で会社の株式の50%を越える株式を同族関係者で保有していた ✓後継者を除き同族関係者の中で筆頭株主であった ✓贈与の場合はすでに代表者を退任している ✓特例制度を適用した贈与を既に行っていない |

贈与や相続の直前まで会社の代表権を有しているか、または過去に有していた人が適用対象となります。また、贈与税の適用を受ける場合は、贈与時点で代表者を退任している必要があります。

さらに、株式の保有割合についての要件もあり、会社を同族関係者で支配しており、かつその中でも主導的な立場にある人が利用できます。

(2)後継者の要件

会社の株式を譲り受ける後継者の要件については、次のように定められています。

| ✓会社の代表者である(相続の場合、相続から5か月以内に代表者に就任)

✓贈与や相続の後に会社の株式の50%超を同族関係者で保有している ✓同族関係者の中で筆頭株主である ✓贈与の場合、18歳以上、かつ役員就任後3年以上経過している ✓相続の場合、会社の役員である ✓特例承継計画の確認を受けている ✓既存制度の適用を受けていない |

会社の経営を引き継ぐこととなる後継者は、まず会社の代表者となることが大前提で、その上で、経営権を確保できるだけの株式を保有している必要があります。

また、事業承継をする前の役員就任が要件とされており、贈与の場合は3年以上の役員就任、相続の場合は相続発生時点で役員に就任していなければならないため、注意が必要です。

(3)対象会社の要件

事業承継税制の適用が受けられる対象会社の要件については、次のように定められています。

| ✓中小企業者に該当する ※1

✓上場企業、風俗営業会社に該当しない ✓常時使用する従業員数が1人以上である ✓資産管理型会社に該当しない ※2 ✓総収入金額がゼロを超える ✓後継者以外の者が拒否権付株式(黄金株)を保有していない |

※1 中小企業にあたるかどうかの判断基準は、資本金と従業員数のいずれかが基準値以下かどうかによります。いずれの基準値も下表のように業種ごとに定められており、例えば製造業の場合、資本金が3億円以下または従業員数が300人以下となっています。

| 業種 | 資本金 | 従業員数 |

| 製造業その他 | 3億円以下 | 300人以下 |

| 製造業のうちゴム製品製造業(一部除く) | 3億円以下 | 900人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| サービス業のうちソフトウェア業または情報処理サービス業 | 3億円以下 | 300人以下 |

| サービス業のうち旅館業 | 5,000万円以下 | 200人以下 |

※2 資産管理型会社については、以下の記事をご参照ください。

事業承継税制のよくある質問(取消事由や資産管理型会社)

(4)対象株式の要件

事業承継税制の適用が受けられる対象株式の要件については、次のように定められています。

| ✓2018年1月1日から2027年12月31日までの間の贈与または相続である

✓全部または一定数以上の株式を贈与する ✓議決権に制限のない株式である |

贈与の場合のみ、次のような株式数の制限があります。なお、相続時の株式数には制限は定められていません。

<後継者が1⼈の場合>

| ①贈与者と後継者の保有議決権数が合わせてその会社の総議決権数の2/3以上である場合:贈与後の後継者の議決権数が2/3以上となるように贈与

②贈与者と後継者の保有議決権数が合わせてその会社の総議決権数の2/3未満である場合:先代経営者が保有する議決権株式等のすべてを贈与 |

<後継者が2人または3人の場合>

贈与後に、それぞれの後継者の議決権数が10%以上、かつ、贈与者よりも多くの議決権数を有するように贈与(贈与者と後継者が同率であることは不可)

(5)その他の要件

会社の株式を譲り渡す先代経営者の要件については、次のように定められています。

| ✓担保となる財産を税務署に提供する

✓現物出資割合が70%未満であること |

事業承継税制を適用する場合には、贈与や相続された自社株式を担保として提供する必要があります。株券発行会社の場合は、その株券を税務署に提供しなければならないため、実務上は事前に株券不発行会社に変更することが一般的です。

事業承継税のメリット・デメリット

事業承継税制の適用を受けることの最大のメリットは全ての株式を無税で承継できることですが、他のメリットや逆のデメリットについても、どういったものが挙げられるのか下表で確認します。

(1)事業承継税制の特例措置におけるメリット

| メリット | 摘要 |

| 無税で全株式を承継できる | 贈与税や相続税の金額は、数百万円、数千万円という金額になることがあります。事業承継税制を活用すれば、どれだけ大きな金額であってもその支払いは猶予されます。 |

| 時期が選べる | 贈与を使う場合には、株価が低い時期を選んで事業承継ができます。 |

| M&Aで売却可能 | 株式譲渡・合併・解散による猶予取消時には、減免措置があるため、例えば、将来にM&Aで売却する可能性がある場合でも、後継者に資産承継ができます。 |

| 相続時精算課税との併用可 | 相続時精算課税との併用により、猶予取消時でも大きな負担となりません。 |

(2) 事業承継税制の特例措置におけるデメリット

| デメリット | 摘要 |

| 猶予取消時の負担 | 納税猶予はあくまで納税の先延ばしのため、後で納税が確定するケースもあります。この場合、通常の税額に加えて、利子税と呼ばれる利息相当額も支払う必要があります。

(令和4年度の利子税は0.9%ですが、年により変動します) |

| 現経営者は代表退任 | 先代経営者は代表から退任する必要があり、5年間は後戻りができません。 |

| 3代目の事業承継への影響 | 3代目に生前贈与をする場合には、事業承継税制の適用を受けなければ税額が免除されないため、事業承継の選択肢が限定されてしまいます。 また、3代目への事業承継時に特例措置の適用ができない場合には、納税負担が発生する可能性があります。 |

| 遺留分の侵害 | 先代経営者の財産が株式に集中している場合には、公平な財産承継ができずに遺留分の減殺請求を受ける可能性があります。 |

事業承継税の活用をお勧めできるケース

事業承継税制は、大きなメリットがあると同時にデメリットも少なくない制度です。手続きも非常に複雑なため、誰でも活用できるというわけではありません。

そこで、ここではどのような場合に、事業承継税制の活用をお勧めできるのか、具体的なケースをいくつか確認します。

(1)自社株の評価額が高く、想定する猶予の効果が大きい場合

自社株の評価額が高いと、その分の贈与税や相続税の負担も大きくなってしまいます。そこで、事業承継税制を活用すれば、株式から発生する税額の納税が猶予されるため、そのメリットが大きくなります。

なお、自社株式の評価方法の算定手順などは以下の記事もご参照ください。

自社株式の評価方法を決める手順を分かりやすく解説!!

(2)会社の事業環境や業績が安定している場合

事業環境や業績が安定していて、納税猶予が取り消されるようなこと(代表者交代や株式売却など)が起こりにくい会社であれば、安心して事業承継税制の活用を行うことができます。

(3)後継者の次の代(3代目)への承継が決まっている場合

計画的な事業承継を実現すれば、自社株に係る相続税を100%免除することが可能です。

(4)将来に自社株の評価額の上昇が見込まれる場合

業績が好調で、将来に自社株の評価額の上昇が見込まれる場合には、事業承継税制を活用して贈与を行うことで、株価を贈与時点のものに固定することができます。

既存の相続時精算課税制度にも同じように株価固定の機能がありますが、相続時精算課税制度では贈与税のキャッシュアウトが必要になる点で、事業承継税制とは異なります。

事業承継税の活用をお勧めできないケース

ここでは、逆に事業承継税の活用をあまりお勧めできない具体的なケースをいくつか確認します。

(1)申告後5年内に株式譲渡(M&A)や組織再編、解散を予定している場合

株式譲渡(M&A)や組織再編の一部、解散などは納税猶予の取り消し事由とされていることから、事業承継税制の活用は原則としてお勧めできません。

(2)自社株の評価額が低く、想定する猶予の効果が小さい場合

事業承継税制の適用には、ランニングコスト(報告書作成にかかる専門家報酬など)もかかることから、猶予の効果とランニングコストを比較して、猶予の効果の方が小さい場合には、事業承継税制の活用は原則としてお勧めできません。

(3)遺留分の問題や株式が分散している場合

他の対策も併せて実施しないと、事業承継税制の活用は難しいことが多いです。

事業承継税制の納税猶予額の計算方法

ここでは、実際に事業承継税制の適用を受けた場合に、どのように納税猶予額の計算を行うのかを確認します。

(1)贈与税の納税猶予額

贈与税の計算は、1年間に贈与された財産の金額を合計して行います。そのため、実際に贈与税の計算ができるのは贈与された日の属する年の翌年1月以降となります。

事業承継税制の納税猶予を活用した場合の贈与税の計算手順は次の通りです。

| ① 贈与されたすべての財産の合計額を求め、贈与税を計算します。

② ①のうち贈与された株式の評価額から、株式に係る贈与税を計算します。 ③ ①から②を差し引いた金額が納付すべき贈与税となるため、納付します。 |

納税猶予の額は、上記手順の②の部分となり、会社の株式の評価額が求められれば計算できます。しかし、他に贈与された財産がある場合、実際に納付する税額はすべての財産の金額がわからなければ計算できません。

(2)相続税の納税猶予額

一方で、事業承継税制の納税猶予を活用した場合の相続税の計算手順は次の通りです。

| ① 相続人が相続したすべての相続財産の評価額を計算し、後継者分の相続税額を求めます。

② 後継者が会社の株式だけを相続し、他の相続人は同じように相続したものとして、後継者分の相続税額を計算します。 ③ ①から②を差し引いた金額が、後継者が納付すべき相続税となります。 |

納税猶予の額は、上記手順の②の部分となります。

2回も相続税の計算を行う必要があり、贈与と比べるとかなり複雑な計算となります。また、相続税の計算は、特定の相続人だけで行うことができず、相続財産全体の金額から計算する必要があります。

事業承継税制の節税効果

ここでは、事業承継税制を活用した場合の節税効果のイメージを確認します。

<事例>

| ✓現経営者の遺産総額6億円、金融資産1億、その他財産1億円 ✓現経営者の自社株式4億円(現経営者100%所有) ✓法定相続人:子2人(後継者長男A・非後継者次男B) ✓後継者長男Aの取得財産:非上場株式4億円、金融資産0.5億、その他財産0.5億円 ✓非後継者次男Bの取得財産:金融資産0.5億、その他財産0.5億円 |

この事例では、後継者である長男Aの相続税1億2千万円のうち約8千万円が猶予されることとなります。

事業承継税制の手続きの流れ・必要書類

ここでは、事業承継税制の適用にあたってどのような手続きが必要になるのか、贈与の利用を前提として、その流れを下図で確認します。

STEP①_特例承継計画の提出

事業承継税制の特例措置の適用を受けるためには、事業承継を実施する前に特例承継計画を都道府県知事に提出し、確認書の交付を受ける必要があります。

この特例承継計画には、次のような項目を記載します。

| ✓会社の事業内容や従業員数について ✓特例代表者について ✓特例後継者について ✓承継までの経営計画について ✓承継後5年間の経営計画について |

また、この特例承継計画には、「認定経営革新等支援機関」に所見を記載してもらう必要があります。認定経営革新等支援機関には、国から認定を受けた税理士や中小企業診断士等の専門家、地域の金融機関などが登録しています。

特例承継計画の提出期限は、2024年(令和6年)3月31日までとなっていますので、提出もれがないように、特に注意が必要です。

なお、当グループにおける特例承継計画の作成支援にご興味がある方は、以下のLink先をご覧ください。

特例承継計画の作成支援のご案内(ゼロ円事業承継の実現)

STEP②_後継者への贈与の実施

後継者に対して2027年(令和9年)12月31日までに株式贈与を行います。

後継者はこの時点で、18歳以上、かつ役員就任後3年以上経過している必要がありますので、注意が必要です。

また、先代経営者が代表者のままでは、後継者に株式を贈与することはできないことから、後継者への株式贈与を実施するまでに先代経営者が代表者を辞任する必要があります。

さらに、後継者は、株式の承継後から5年間は原則として、代表権と株式保有を維持する必要があります。

STEP③_認定申請書の提出

都道府県に認定申請書を贈与日の翌年1月15日までに提出する必要があります。適用要件に該当していることの認定を受け、認定書の交付を受けます。この際の添付資料に特例承継計画の確認書があることからも、STEP①で交付を受けた確認書は紛失しないよう大切に保管しておく必要があります。

なお、相続の場合には、相続開始の日の翌日から8カ月以内に認定申請書を提出する必要があります

STEP④_税務申告書の提出

贈与税の申告を贈与を行った日の属する年の翌年2月1日から3月15日までの期間内に行う必要があります。事業承継税制の適用により贈与税が発生しない場合でも、申告書を提出しないと、この適用は受けられませんので、注意が必要です。

なお、相続の場合には、相続開始を知った日の翌日から10カ月以内に相続税の申告をする必要があります。

また、納税猶予の対象となった税額とそこから計算される利子税の額に応じて、担保の金額が決定されるため、その金額に相応しい担保を税務署に提供する必要があります。ただし、特例を受けた自社株式をすべて担保とすれば、それ以上の担保を提供する必要はありません。

STEP⑤_事業承継後の報告・届出

事業承継を行った後の5年間(承継期間)は毎年都道府県に年次報告書を、税務署には継続届出書を提出します。また、5年経過した後は3年ごとに税務署に継続届出書を提出します。

この報告や届出を怠ると納税猶予が取り消されることから、注意が必要です。

STEP⑥_相続の発生(先代経営者の死亡)

贈与税の納税猶予は相続が発生したとき(先代経営者の死亡または後継者の死亡)に終了します。

後継者の贈与税が納税猶予されている間に先代経営者が死亡した場合には、贈与税の納税猶予分は免除になる一方で、納税猶予されていた株式は先代経営者の相続財産に加算され、後継者に相続税がかかります。

そこで、納税の猶予を継続するためには、相続税への納税猶予切り替えの手続きが必要です。

なお、贈与で特例措置の適用を受けており、相続に切り替える場合には、相続発生の期限の定めはありません。

STEP⑦_ 3代目後継者への贈与または後継者の死亡

切り替え手続きを行った相続税の納税猶予分は、後継者の死亡または次の後継者(3代目)の贈与時に免除となります。ただし、3代目後継者への承継が贈与の場合には、3代目後継者も事業承継税制の適用を選択することが免除の要件となります。

なお、3代目後継者が事業承継税制の適用を選択することとした時点で、特例措置の適用(2027年12月で終了予定)ができない場合には、一般措置の適用を受けることとなることから注意が必要です。

事業承継税制の特例措置の適用における留意点

事業承継税制の特例措置の適用を受ける場合に、留意すべき点を改めて確認します。

| ①納税猶予は取り消される可能性があり、通常の税額に加えて利子税も発生するため、取り消された場合の負担は大きなものとなってしまいます。

②贈与をする前に、先代経営者は代表者を退任する必要があります。 ③贈与を受ける前に、後継者は役員に就任して3年以上の経験を積む必要があります。 ④猶予された納税義務を負うことになるのは後継者のため、後継者の意向を踏まえる必要があります。 ⑤納税猶予を受けたとしても、相続税の計算上は相続財産に加算されるため、後継者以外の相続人の相続税を増加(超過累進税率の引き上げ)させる可能性があります。 ⑥財産価値が自社株に集中している場合には、後継者以外の相続人には公平な財産承継ができなくなる可能性があります。 ⑦後継者は他の相続人から遺留分侵害額の請求を受ける可能性があります。 ⑧納税猶予額に相当する自社株などを税務署に担保提供する必要があります。 ⑨適切なアドバイスをできる専門家(税理士)があまりいません。 |

事業継承税制の特例措置は期間限定!まずは特例継承計画を!

事業承継税制の特例措置は事業承継が無税になる可能性のある非常にメリットの大きい制度ですが、期間限定の時限措置となっています。

この特例措置の適用を受けるためには、まず2024年3月末(令和6年3月末)までに特例継承計画を提出し、2027年12月末(令和9年12月末)までに贈与または相続を実施しなければならず、この適用期限を迎えるまで、あまり時間的余裕はありません。そのため、まずは税理士などの専門家に早めに相談することが必要です。

詳細な検討をする時間がない場合には、とりあえず特例継承計画を2024年3月末(令和6年3月末)までに提出することをお勧めします。

なお、特例継承計画を提出したからといって、2027年12月末(令和9年12月末)までに自社株贈与等による事業承継を必ず実施しなければならない必要はありません。そのため、事業承継税制の特例措置の適用を受ける可能性が少しでもある経営者はとりあえず特例継承計画を提出すると言った使い方も十分に考えられます。

当グループでも、特例承継計画の作成支援を行っておりますので、ご興味がある方は、以下のLink先をご覧ください。

特例承継計画の作成支援のご案内(ゼロ円事業承継の実現)

まとめ

以上、今回は事業承継税制について、「制度の概要」から、「要件」、「メリット・デメリット」、「節税効果」、「留意点」などを分かりやすく詳細に解説させていただきました。

事業承継税制の特例措置の適用を受けると、贈与税や相続税の納税がゼロになる可能性もあり、事業承継には大変効果的な制度となっています。

ただし、贈与や相続の際に納税がゼロとなっても、それはあくまで納税が猶予されているだけで、一定の場合には納税猶予が取り消されてしまうことも頭に入れておく必要があります。

なお、取り消される一定の事由については、以下の記事をご参照ください。

事業承継税制のよくある質問(取消事由や資産管理型会社)

また、事業承継税制の要件は複雑で、さらに手続きも煩雑であることから、実際に適用を検討される場合には、事業承継税制に精通している税理士等のサポートを受けることも重要です。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループは、事業承継税制の支援実績が豊富で、今後も適用コンサルティングにはグループ全体で力を入れていきます。事業承継税制に関して少しでもご興味を持たれた方はお気軽にご相談ください。