税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

自宅や賃貸アパートなどの土地は評価額が大きな遺産になるため、相続税が高額になることが悩みの種になります。そんな方に知ってもらいたいのが「小規模宅地等の特例」という制度です。

この小規模宅地の特例では、相続税の計算の基となる土地の評価額が最大で80%も減額することができます。土地の評価額が下がると、相続税の金額も当然に小さくなります。

そこで今回は、小規模宅地等の特例について、「制度の概要」や「適用要件」、「手続き」などを解説します。

なお、相続・事業承継コンサルティングについては、以下のサイトをご参照ください。

当事務所について – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

相続税の小規模宅地の特例とは

相続税の小規模宅地の特例は、亡くなった被相続人の自宅や賃貸アパート、貸駐車場、事業所などの土地について、相続税計算の基となる評価額を大幅に減額する特例措置です。

減額割合は最大で80%で、評価額1億円の土地であれば2,000万円まで評価額を減額できます。

自宅や賃貸アパート、貸駐車場、事業所などの土地は、住居または収益源として生活の基盤となるものであり、相続税の納税のために手放すことがないように、また相続人の生活が安定するように特例措置が認められています。

なお、相続税の計算方法については、以下の記事もご参考になさってください。

相続税の計算方法をわかりやすく解説!(スケジュールや相続税がかかる遺産額も)

小規模宅地の特例の対象となる4つの土地に分類

特例の対象となる土地は、用途に応じて次の4つに分類されます。

| 特定居住用宅地等:亡くなった被相続人の自宅

貸付事業用宅地等:賃貸アパートや貸駐車場など収益物件 特定事業用宅地等:被相続人の事業用地 特定同族会社事業用宅地等 ※:亡くなった人が自身の経営する同族会社に貸していた土地 |

※ 特定同族会社とは、相続直前時点で、被相続人、その親族(配偶者、6親等内の血族、3親等内の姻族)及び特別の関係がある者の持株割合が「50%超」の会社です。

それぞれの特例が適用できる面積の上限と減額割合は、次のように定められており、土地の総面積が限度面積より広い場合には、限度面積の部分のみが減額の対象となります。

| 用途 | 区分 | 限度面積 | 減額割合 |

| 自宅 | 特定居住用宅地等 | 330㎡ | 80% |

| 収益物件 | 貸付事業用宅地等 | 200㎡ | 50% |

| 事業用地 | 特定事業用宅地等・特定同族会社事業用宅地等 | 400㎡ | 80% |

小規模宅地の特例の適用要件

小規模宅地等の特例を適用するための要件は、4つの土地の分類ごとに異なります。

適用要件は、次の通りです。

(1)共通の要件

小規模宅地等の特例を適用するための共通の要件には次の3つの要件があります。

| ①相続税の申告をすること:特例の適用を受ける場合には、まず相続税の申告をする必要があります。

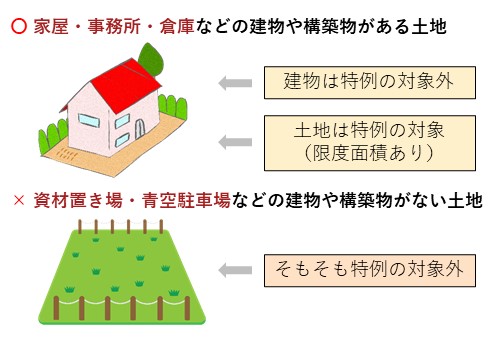

②対象は土地であること:評価額の対象は土地のみであり、建物の評価額は減額できません。 ③土地の上に建物や構築物があること:土地であっても、建物や構築物がなければ特例の適用はできません。 |

上記要件の②及び③のイメージは、下図の通りです。

(2)特定居住用宅地等の場合

特定居住用宅地等の要件は、その宅地の元々の使用者と取得者ごとに異なります。宅地の使用者が被相続人か被相続人の親族かに分けてそれぞれの要件を確認します。

①被相続人の居住の用に供されていた宅地等の場合

被相続人本人の居住の用に供されていた宅地等について、小規模宅地等の特例を適用するための取得者ごとの主な要件は、次の通りです。

| ✓被相続人の配偶者:特に要件はありません

✓被相続人の同居親族:相続開始の直前から相続税の申告期限まで引き続きその建物に居住し、かつ、相続開始時からその宅地等を相続税の申告期限まで保有していること ✓被相続人の同居親族:以下の「家なき子特例」の記載をご参照ください。 |

②被相続人の親族の居住の用に供されていた宅地等の場合

一定の親族の居住の用に供されていた宅地等について、小規模宅地等の特例を適用するための主な要件は、次の通りです。

| ✓被相続人の配偶者:特に要件はありません

✓被相続人と生計を一にしていた親族:相続開始前から相続税の申告期限まで引き続きその家屋に居住し、かつ、相続税の申告期限までその宅地等を保有していること |

この他、被相続人と生計を一にしていた親族の居住の用に供されていた宅地等の場合には、宅地に関する地代や、建物の家賃の支払いがないこと等の要件もあります。

要件について、詳細を確認されたい方は以下の記事をご参照ください。

特定居住用宅地等とは?(要件表)

(3)貸付事業用宅地等の場合

貸付事業用宅地等として小規模宅地等の特例を適用するための主な要件は、次の通りです。

| ✓事業継続要件:相続税の申告期限まで、被相続人から引き継いだその宅地等に係る貸付事業又は相続開始の前から親族が営んでいるその宅地等に係る貸付事業を行っていること

✓保有継続要件:相続税の申告期限までその宅地等を保有していること |

この他、被相続人と生計を一にする親族の貸付事業の用に供されていた宅地等の場合には、建物の家賃の支払いがないこと等の要件もあります。

要件について、詳細を確認されたい方は以下の記事をご参照ください。

貸付事業用宅地等とは?(要件表)

(4)特定事業用宅地等の場合

特定事業用宅地等として小規模宅地等の特例を適用するための主な要件は、次の通りです。

| ✓事業継続要件:被相続人から引き継いだ事業又は相続開始の前から親族が営んでいる事業を、申告期限まで営んでいること

✓保有継続要件:その宅地等を相続税の申告期限まで保有していること |

この他、被相続人と生計を一にする親族の事業の用に供されていた宅地等の場合には、建物の家賃の支払いがないこと等の要件もあります。

要件について、詳細を確認されたい方は以下の記事をご参照ください。

特定事業用宅地等とは?(要件表)

(5)特定同族会社事業用宅地等の場合

特定同族会社事業用宅地等として小規模宅地等の特例を適用するための主な要件は、次の通りです。

| ✓法人役員要件:相続税の申告期限において、その同族会社の役員であること。相続開始時に同族会社の役員でなくても、相続開始後に役員に就任し、相続税の申告期限時点で役員であれば、この要件を満たします。

✓事業継続要件:事業をその同族会社が申告期限まで営んでいること ✓保有継続要件:その宅地等を相続税の申告期限まで保有していること |

この他、建物を同族会社が所有していた場合には、相当の対価を得て貸し付けられた宅地等であること等の要件もあります。

要件について、詳細を確認されたい方は以下の記事をご参照ください。

特定同族会社事業用宅地等とは?(要件表)

小規模宅地の特例を適用するための手続き(必要書類)

相続が発生した際に要件を満たしていれば自動的に特例が適用される訳ではありません。小規模宅地等の特例を受けるためには、管轄税務署への申告が必要であり、土地の分類によって提出書類等も変わります。

ここでは、相続税で小規模宅地の特例を適用するための手続きを確認します。

なお、相続全体の手続きについては、以下の記事もご参考になさってください。

相続すべての手続を漏れなく解説(期限や提出先も)

(1)共通の必要書類

税務署へ申告する際は相続の事実を証明するため、以下の書類が必要となります。

| ✓相続税の申告書

✓遺言書または遺産分割協議書の写し ✓被相続人の出生から死亡までの戸籍謄本と相続人全員の現在の戸籍謄本(相続発生日から10日以降に作成されたもの)【複写OK】 ※1 ✓図形式の法定相続情報一覧図の写し【複写OK】 ※1※2 ✓相続人全員の印鑑証明書(遺産分割協議書に押印したもの)【電子申告の場合はPDFでもOK】 ✓申告期限後3年以内の分割見込書 ※3 |

※1 「戸籍謄本」に代えて「法定相続情報一覧図の写し」を提出することも可能です。

※2 「法定相続情報一覧図の写し」を提出する場合で、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の提出も必要となります。

※3 10ヶ月の申告期限内に遺産分割が完了しない場合には、「申告期限後3年以内の分割見込書」を添付し提出すれば、後日遺産分割ができたときに特例を適用して相続税を申告しなおすことができます。

なお、e-Taxを利用しないで、紙の申告書で手続を行う場合には、本人確認書類の提示又は写しの提出が必要です。

(2)特定居住用宅地等の必要書類

自宅の土地を相続する場合には、配偶者と他の相続人で必要書類が異なります。

それぞれの相続人により必要となる書類や、親が老人ホーム等に入居していた場合に必要となる書類は次の通りです。

①配偶者地が自宅の土地を相続する場合の必要書類

| ✓共通の必要書類のみでOK |

②同居中の他の親族が自宅の土地を相続する場合の必要書類

| ✓住民票の写し(相続発生日以降に作成されたもの) |

※ マイナンバーカードを提出する場合は不要となり、また、住民票と住所・氏名が一致していれば通知カードでも可能とされています。

③同居していない親族が自宅の土地を相続する場合の必要書類

| ✓戸籍の附票の写し(相続発生日以降に作成されたもの)

✓相続する家屋の登記事項証明書および借家の賃貸借契約書等 |

※ 相続人がマイナンバーカードを提出する場合には、戸籍の附表の写しは不要です。

登記事項証明書や賃貸借契約書は、相続発生前の3年以内に同居していないことや、賃貸住まいであったことの証明となります。

なお、同居していない親族で特定居住用宅地等の特例の適用を受ける場合には、以下の「家なき子特例(自宅を別居親族が相続するケース)」を参照ください。

④親が老人ホーム等に入居していた場合の必要書類

特別養護老人ホームなどの介護施設に親(被相続人)が入居していた場合には、要介護や障害の状態、入居施設が法律に定められたものであることを証明する必要があります。

また、介護等を理由に自宅に住んでいなかったことを証明する必要もあり、具体的には次の書類が必要になります。

| ✓被相続人の戸籍の附票の写し(相続発生日以降に作成されたもの)

✓介護保険の被保険者証、要介護認定証、要支援認定証、障害福祉サービス受給者証等の写し ✓施設等へ入居する際の契約書の写しなど |

なお、老人ホーム等に入居していた場合の要件は「被相続人が老人ホームに入居していたケース」の記載をご参照ください。

(3)貸付事業用宅地等に必要な書類

マンションや駐車場、駐輪場などの賃貸事業を行っている土地であれば特別な書類の提出は不要です。

ただし、相続発生前3年以内に、新たに被相続人等の特定貸付事業として使われた場合には、被相続人等が相続発生日まで3年を超えて特定貸付事業を行っていたことを証明するため、次の書類が必要になります。

| ✓賃貸借契約書や個人の確定申告書 |

(4)特定事業用宅地等の必要書類

個人事業を行っていた土地であれば特別な書類の提出は不要です。

ただし、親族経営による株式会社や有限会社など、法人名義の社屋や事務所の建物がある場合には「特定同族会社事業用宅地」となり、以下の(5)の書類が必要になります。

(5)特定同族会社事業用宅地等の必要書類

親族経営により法人化された会社の建物がある場合、対象法人が特定同族会社であることを証明するため、次の書類が必要になります。

| ✓対象法人の定款の写し

✓対象法人の登記事項証明書 ✓対象法人の株主名簿(対象法人が証明したもの) |

小規模宅地の特例は併用できる

ここまで、4つに分類した小規模宅地の特例を説明しましたが、これらの特例は併用することができます。

例えば、自宅と事業所、あるいは自宅と賃貸アパートの土地を相続した場合には、それぞれについて特例を適用することができます。ただし、限度面積には制限があります。

| 併用する特例 | 限度面積 |

| 特定居住用と特定事業用・特定同族会社事業用

(例えば、自宅と事業用地、自宅と同族会社に貸していた土地) |

次の分類ごとに、完全併用が可能で、限度面積は最大で730㎡

✓特定居住用宅地等:330㎡ |

| 貸付事業用とそれ以外の土地

(例えば、収益物件と自宅、収益物件と自宅と事業用地) |

次の算式を満たす範囲の面積まで併用可能

✓A×200/330+B×200/400+C≦200㎡ ・A:特定居住用宅地等 |

貸付事業用宅地が含まれる場合には、もともとの分類ごとの限度面積にさらに制限がかかります。具体的には、分類ごと(上記表のA、B、C)の限度面積の使用率の合計値が100%以下であれば良いということです。

そのため、遺産の中に4つの分類した宅地が複数あり、さらにその中に貸付事業用宅地等がある場合には、どの宅地で小規模宅地の特例を受けるのか、事前に有利判定を行い、余計な相続税を負担することがないように注意が必要です。

特定居住用宅地等における特殊なケース(質問の多い事項)

最後に、特定居住用宅地等において、よく質問のある3つの特殊なケースについて、ご紹介します。

(1)家なき子特例(自宅を別居親族が相続するケース)

特定居住用宅地等における小規模宅地等の特例は、被相続人と同居していない、別居親族であっても要件を満たすことができれば、適用を受けることができます。これを実務では「家なき子特例」と呼んでいます。

「家なき子特例」の要件は次の通りです。

| ✓被相続人に配偶者や同居の親族がいない(独居であること) ✓宅地を相続した親族は、相続の3年前までに「自己または自己の配偶者」「3親等以内の親族」「特別の関係がある法人」の持ち家に住んだことがない ✓相続した宅地を相続税の申告期限まで保有する ✓相続開始時に居住している家屋を過去に保有していたことがない |

「家なき子特例」は税制改正がされており、以前は、親名義の家屋に借家住まいしていても、持家を売ってリースバックしていても、それぞれ小規模宅地等の特例は適用されていましたが、現在は適用除外となっていることから、注意が必要です。

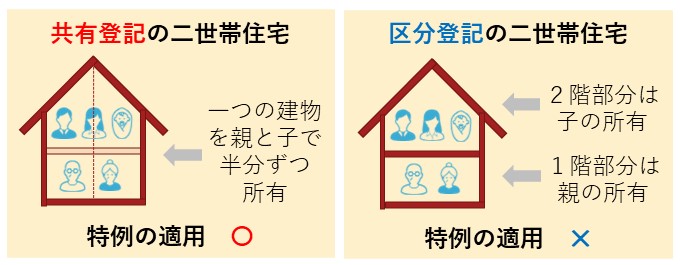

(2)被相続人の自宅が二世帯住宅のケース

被相続人の自宅が二世帯住宅の場合であっても、小規模宅地の特例の適用を受けることができます。

以前は、内部で行き来ができる構造でなければならないという要件がありましたが、現在は建物の構造は問われません。ただし、自宅の登記が「区分所有登記」の場合は小規模宅地の特例の適用が受けることができないことから注意が必要です。

ここで、親子で自宅を共有する場合の登記方法について、「共有登記」と「区分所有登記」の2種類を確認します。

「共有登記」は二世帯住宅全体を一棟の建物とみなして、親子で、例えば半分ずつというように所有割合を定めて登記をする方法です。

一方で、「区分所有登記」は、1階部分は親の名義、2階部分は子供の名義というように、住宅を区分して登記をする方法です。

被相続人の自宅登記簿で共有している認識にもかかわらず、所有者の欄に自分の名前が入っていない場合には、「区分所有」で登記している可能性が高いです。

(3)被相続人が老人ホームに入居していたケース

被相続人が老人ホームに入居して自宅を空けていた場合であっても、小規模宅地の特例が適用できます。ただし、次の要件があります。

| ✓被相続人が要介護認定や要支援認定、障害支援区分の認定を受けていること

✓次の施設に入居していること ✓自宅が貸付けされておらず、生計一親族以外の居住用とされていないこと ※1 ✓同居の親族が小規模宅地の特例を適用する場合は、被相続人が老人ホームに入居する前から同居していること ※2 |

※1 空いた自宅を貸付けしていた場合には、特定居住用宅地等ではなく、貸付事業用宅地等として小規模宅地の特例を適用することとなり、限度面積と減額割合が少なくなります。

※2 被相続人が老人ホームに入居してから入れ替わりで居住した場合は、同居していたことにはなりません。

まとめ

以上、今回は小規模宅地等の特例について、「制度の概要」や「適用要件」、「手続き」などを解説させていただきました。

小規模宅地の特例の適用を受けることで、相続税を大幅に抑えることができます。

ただし、特例の対象となる土地は、用途に応じて4つに分類され、それぞれで要件も異なることから、税理士等の専門家に事前に相談するなどしてください。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、小規模宅地の特例の適用が受けられるか否かのご相談もお受けしておりますので、お気軽にご連絡ください。