税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

役員報酬については、無制限に損金算入(費用処理)を認めると容易に利益調整が可能となることから、損金算入するための要件が定められています。

今回の記事では、役員報酬について、「損金算入可能な支給形態」や「損金算入のためのポイント」などを解説します。

その他、実践的な節税対策については、以下のサイトもご参照ください。

当事務所について – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

役員報酬とは

役員報酬とは、会社の役員に対して支給する報酬のことです。

雇用契約ではなく委任契約に基づいて支給される役員報酬については、オーナー会社の場合、役員(=株主)によって自由に報酬の額を決めることができます。

そのため、役員報酬の上げ下げにより、会社の利益調整が行われないよう、税務上は「役員報酬の損金算入」について、一定の要件を定めています。

また、会社法においても、役員報酬を役員自らで決めることができるとすると不当に高額な報酬を受け取るおそれがあり、株主の利益を害することになるとして、いわゆる「お手盛り」の弊害を防止するための手続き規制があります。

役員報酬をいくらに設定すべきかについてお悩みの場合には、以下の記事もご参照ください。

役員報酬はいくらに設定すべき?

会社法の手続き規制

まずは、会社法の手続き規制を確認します。

役員報酬を適法に支給するためには、会社法の規定に従って、以下の手続きを履行する必要があります。

| (1)定款若しくは株主総会の普通決議で役員報酬総額を確定する

(2)取締役会(取締役会非設置会社の場合には協議)で各役員への報酬額を確定する |

ここでのポイントは、「役員報酬の総額を決定するのは株主総会・定款によらなければいけないこと」、そして、「各役員への個別の報酬額については取締役会の裁量が認められていること」の2点になります。

役員報酬の支給は不正に会社財産が流出するリスクのある取引であることから、株主総会決議・定款という形での規制を及ぼすことによって、高額の報酬が株主の利益を害するリスクを排除しています。一方で、役員報酬全額に対する規制さえできれば、株主側からの許可を得た報酬総額をどのような比率で個別役員に配当するかについては、役員自身に決定させても問題はないとして、役員報酬総額への規制のみ法制化されています。

役員報酬の損金算入が制限される「役員」とは

次に税務上の「役員報酬の損金算入」について確認します。

損金算入が制限される役員の範囲については次の通りです。

(1)会社法上の役員

例えば、会社の取締役・執行役・会計参与・監査役・理事・監事・清算人などです。

(2)税務上において特有の 「みなし役員」

法人税法において、下記のいずれかに該当する者とされています。

①会社の従業員以外の人で会社の経営に関与している者

具体的には、取締役や理事ではない相談役、顧問、総裁、副総裁、会長、副会長、理事長、副理事長、組合長などといった、その会社内における地位や職務などからみて他の役員と同じく実質的に会社の経営に関与している者

②同族会社(株主等3人以下と、その株主等と特殊の関係にある個人・法人が所有する株式等が50%を超える会社など)の従業員のうち、次の条件を全て満たす者

・会社の経営に関与している従業員

・株式所有割合が高い株主グループ (親族関係など特殊な関係にある個人・法人) を上から順番に並べて、50%になるまでの株主グループに入っている従業員

・10%を超える株主グループに入っている従業員

・自身 (配偶者と自分の持分が50%超の会社含む)の所有割合が5%を超えている従業員

このように法人税法上の役員は、形式的な会社法上の登記だけでなく、実質的に法人の経営に関与しているかどうかで判定されます。

そのため、例えば、家族経営の中小企業において、使用人として雇用されている家族の地位・職務・株式の保有割合などを総合的に考慮した結果、実際は経営に対して口出しできる立場にあるような場合には、当該使用人の給与についても役員報酬とみなされるため注意が必要です。

役員報酬の損金算入制限(損金可能な支給形態)

役員に対する給与については、株主総会の決議等を受けて支給する月額報酬(いわゆる役員報酬)、賞与、退職慰労金があり、会計上は、発生した期間の費用として取り扱います。

一方で、税務上は、役員報酬の上げ下げにより、会社の利益調整が行われないよう、「役員報酬の損金算入」について、一定の要件を定めています。

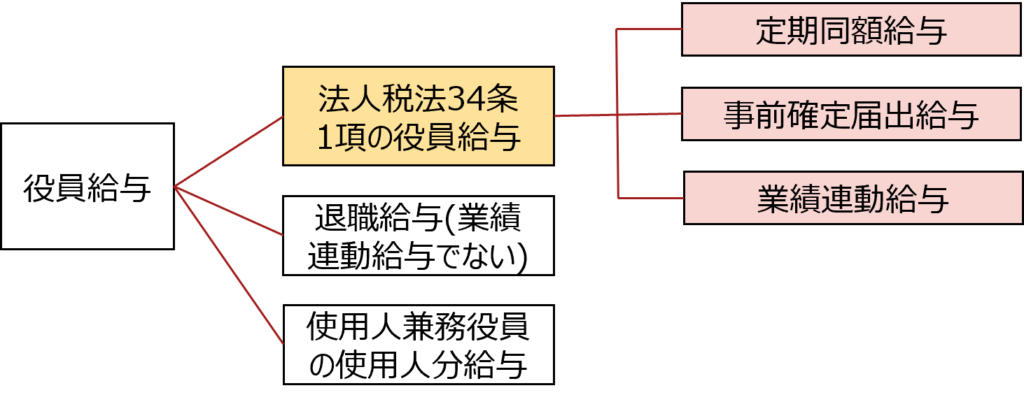

法人税における役員給与の取扱いの全体像は下図のとおりです。

役員報酬については、「業績連動給与に該当しない退職給与」および「使用人兼務役員の使用人分給与」を除くと、「定期同額給与」、「事前確定届出給与」、「業績連動給与」のいずれかに該当しない場合には、損金に算入することができません。

つまり、役員報酬を損金算入するためには、まずはその支給形態が「定期同額給与」、「事前確定届出給与」、「業績連動給与」のいずれかに該当する必要があります。

それぞれの支給形態については、以下で確認します。

なお、役員退職給与の損金算入については、以下の記事で詳しく解説をしております。

役員退職給与の基礎知識を解説!(計算方法、損金算入、分掌変更)

定期同額給与

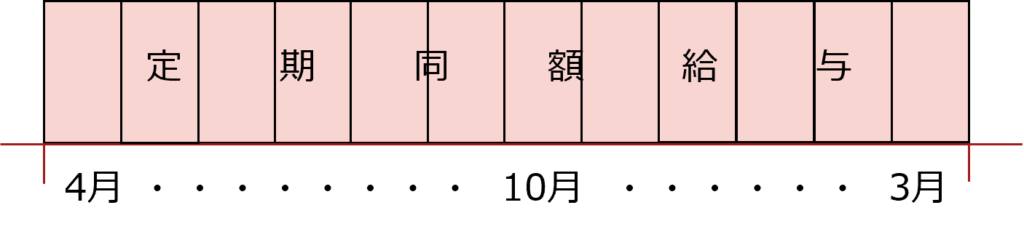

定期同額給与とは、定期給与でその事業年度の各支給時期における支給額が同額であるものをいいます。

定期給与とは、その支給時期が1月以下の一定の期間ごとである給与をいい、毎月支給する役員報酬が該当します。

下図の通り、毎月支給する報酬で事業年度を通じて同額であるものが定期同額給与の基本形となります。

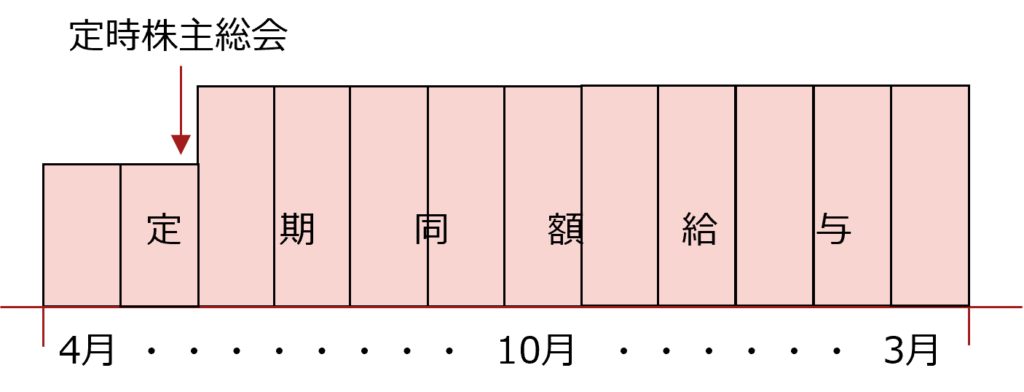

ただし、期中に支給額が増減する場合であっても、定時株主総会等の決議により期首から3月以内に役員報酬が改定される場合(下図参照)や、役員の職務の内容の重大な変更があった場合、あるいは経営状況が著しく悪化してやむを得ず減額する場合など、一定の事由に該当する場合には、定期同額給与として認められます。

事前確定届出給与

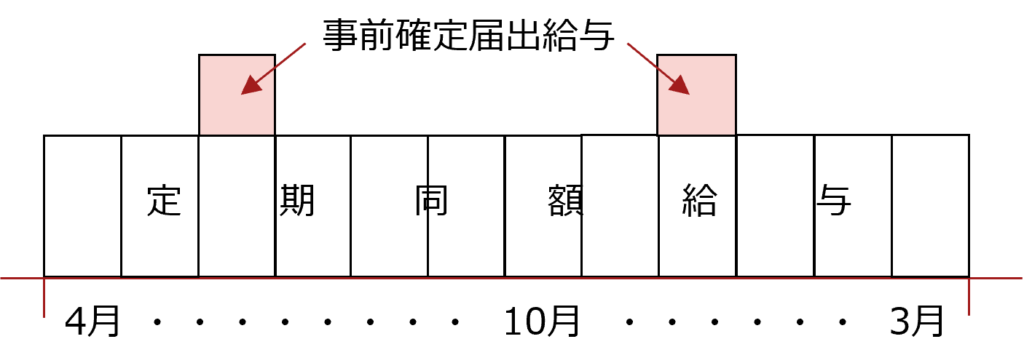

事前確定届出給与とは、その役員の職務につき所定の時期に、確定した額の金銭または確定した数の株式・新株予約権などを交付する旨の定めに基づいて支給する給与で、「定期同額給与」および「業績連動給与」のいずれにも該当しないものをいいます。

損金算入するためには、原則として支給時期や支給額をあらかじめ所轄税務署長に届け出るなど、一定の要件を満たす必要があります。

下図の通り、毎月の役員報酬とは別に支給される「役員に対する賞与(ボーナス)」のイメージになります。

業績連動給与

業績連動給与とは、交付される金銭の額または株式・新株予約権の数が、会社の業績を示す一定の指標を基礎として算定される給与をいいます。

業績連動給与の損金算入のためには、報酬委員会の決定など一定の手続きを経て業務執行役員を対象者として支給されるもの(株式の場合には市場価格のあるもの、新株予約権の場合にはその行使により市場価格のある株式が交付されるものに限ります。)でその内容が有価証券報告書等で開示されることなどの厳格な要件があり、適用できるのは基本的に上場会社(およびその100%子会社)に限られます。

そのため、中小企業で損金算入するためには、採用できない支給形態となっています。

定期同額給与のよくある質問

定期同額給与の損金算入について、よくある質問を2つご紹介します。

株主総会の翌月分からの増額は認められる?

例えば、3月決算で給与の支給日が月末の会社において、5月25日に定時株主総会で役員報酬の改定を行った場合、損金算入が認められるのは、5月31日支給分から増額したケースのみか、それとも6月30日支給分から増額したケースでもいいのか、どちらでしょうか?

結論としては、6月30日支給分から増額したケースにおいても損金算入は認められます。

条文上は期首から3月以内の役員報酬改定が要求されています。

そのため、期首から3月以内に定時株主総会を開催して報酬改定を行えば、翌月の6月30日支給分からの増額でも構わないとされています。

期首改定は認められる?

区切りよく期首から役員報酬を改訂する場合には損金算入は認められるのでしょうか。

結論としては、期首から役員報酬を改訂する場合においても、期首から3月以内の改定として損金算入は認められます。

例えば、3月決算の場合には、5月または6月の定時株主総会を待たずに、4月分の役員報酬から変更することができます。

ただし、期首に役員報酬の改定を行う場合には、次の2点について、注意が必要です。

①役員報酬の改定時期は、毎期継続した時期とすること

②期首改定と3月以内の改定を併用しないこと

事前確定届出給与のよくある質問

事前確定届出給与の損金算入については、「職務執行期間の中途で退任した役員に賞与を支給する場合の取扱い」のことをよく質問されます。

そこで、「満額支給する場合」、「減額支給する場合」、「支給を取りやめる場合」の3パターンについて、それぞれの取扱いを確認します。

中途退任した役員に対する賞与を満額支給する場合の取扱いは?

中途退任した役員に当初支給を予定していた賞与を満額支給する場合には、支給のタイミングが退任後になるものの、「職務執行の対価」であれば、事前確定届出給与に該当します。

そのため、事前確定届出給与の損金算入要件を満たすことで、損金に算入することができます。

なお、この場合に賞与は退任後に受け取ることとなりますが、所得区分は給与所得になります。

例えば、事前確定届出給与を6月10日支給で届けていた場合、3月末に退任した場合であっても、届出通りに支給をすることで、その全額の損金算入が認められます。

中途退任した役員に対する賞与を減額支給する場合の取扱いは?

中途退任した役員に当初支給を予定していた賞与を職務執行期間が短縮されたものとして減額支給する場合についても、上記と同様に「職務執行の対価」であれば、事前確定届出給与に該当します。

また、このケースについては、届出内容の変更となることから、「臨時改定事由」(※)が生じたものとして、当初の支給額に係る「変更届出書」を提出することで事前確定届出給与としての損金算入は可能となります。

※「臨時改定事由」とは,「役員の職制上の地位の変更、その役員の職務の内容の重大な変更その他これらに類するやむを得ない事情」であり、例えば、副社長が社長に就任した場合などが該当すると通達に記載がありますが、役員の退任についても、役員の職制上の地位の変更に類するやむを得ない事情として臨時改定事由に該当すると考えられます。

例えば、事前確定届出給与を6月10日で届けていた場合、3月末に退任した場合であっても、1カ月以内に変更届出を提出することで減額支給分の損金算入が認められます。

中途退任した役員に対する賞与の支給を取りやめる場合の取扱いは?

中途退任した役員に当初支給を予定していた賞与の支給を取りやめる場合については、複数回の賞与で、それが同一事業年度内か否かでそれぞれ次の取扱いとなります。

複数回賞与で事業年度が異なる場合

例えば、3月決算の会社が12月に冬季賞与、翌年6月に夏季賞与の支給を予定していた場合において、役員が3月に中途退任したことに伴い、夏季賞与の支給を取りやめたとしても、冬季賞与支給日の属する課税所得に影響がないことから、既に支給した冬季賞与については、事前確定届出給与に該当し、損金算入することができます。

複数回賞与で事業年度が同じとなる場合

一方で、同一事業年度内に複数回の賞与がある場合には、予定していた賞与の支給を取りやめると、原則として既に支給した賞与までが損金不算入となってしまいます。

ただし、賞与の支給取りやめが臨時改定事由に該当する場合には、変更届出を提出することで、既に支給した賞与を事前確定届出給与として損金算入することができます。

まとめ

以上今回は、役員報酬について、「損金算入可能な支給形態」や「損金算入のためのポイント」などを解説させていただきました。

中小企業の役員報酬については、一般的に、毎月同じ金額の報酬を支給する「定期同額給与」を基本として、それとは別に賞与(ボーナス)の支給をする場合には、「事前確定届出給与」として設計します。

役員報酬については、一定の要件を満たさなければ損金に算入することができません。仮に損金に算入できない時の影響は非常に大きいことから、役員報酬の改訂などは特に慎重に行う必要があります。

役員報酬について、ご不明点等がある場合には、役員報酬の損金算入や役員報酬シミュレーションを得意とする「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループに是非ご相談ください。