岸田政権において令和6年度の重要施策である定額減税がいよいよ6月から始まります。

この施策では、所得水準や世帯構成等によっては、定額減税ではなく給付金が受けられ、減税と給付金が一体となった設計となっています。

また、定額減税については、所得税と住民税によって、または所得の種類(給与、事業、年金など)によっても、減税を受けられる時期や手法が異なっていることから、全体として複雑な仕組みの制度となっています。

そこで今回は、「給付金・定額減税一体措置の目的と全体像」、「所得税の定額減税の概要」、「住民税の定額減税の概要」などを分かりやすく解説します。

なお、会社で行う定額減税の仕方については、以下の記事もご参照ください。

6月の給与や賞与に対して行う月次減税事務はこちら:

【定額減税】2024年6月から始まる定額減税で必要となる月次減税事務とは?

年末調整で行う年調減税事務はこちら:

【定額減税】2024年の年末調整で必要となる年調減税事務とは?

Table of Contents

給付金・定額減税一体措置の目的と全体像

始めに、新たな経済に向けた給付金・定額減税一体措置の目的と全体像について確認します。

(1)給付金・定額減税一体措置の目的

各種給付金及び定額減税は、令和5(2023)年の経済対策に基づき、所得水準や世帯構成等に応じて実施されます。

また、この各種給付金及び定額減税は、次の考えに基づいて行われます。

| ①令和6年6月以降、デフレ脱却のための一時的な措置として、所得税・個人住民税の定額減税により、国民の可処分所得を直接的に下支えすること(全体像の①)

②物価高に切実に苦しんでいる低所得者(住民税非課税世帯)には、給付金により迅速に支援を行うこと(全体像の②) ③所得水準によって、上記の対象とならない方や、定額減税が十分に受けられない方などにもできるだけ丁寧に対応する各種給付金も実施すること(全体像の③~⑥) |

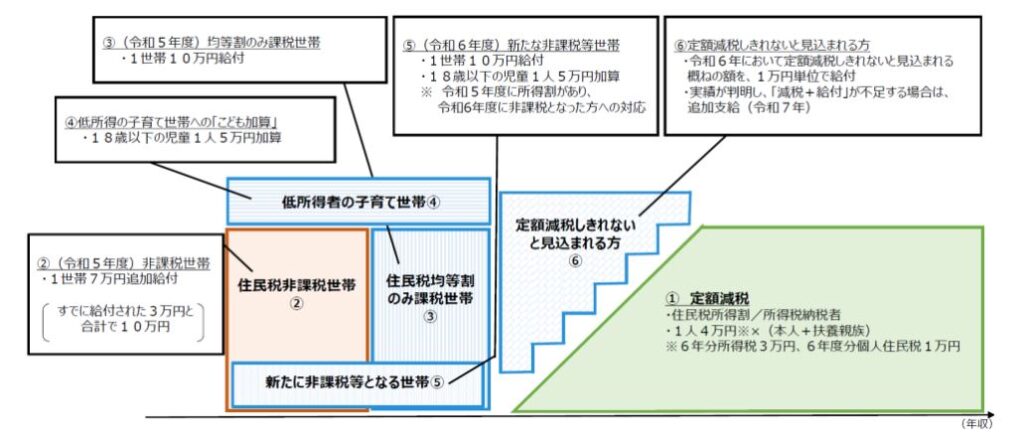

(2)給付金・定額減税一体措置の全体像

定額減税と住民税非課税世帯への給付金の全体像は以下の図のようになります。

出典:内閣官房サイト_新たな経済に向けた給付金・定額減税一体措置/施策の全体像・目的

上記の全体像の中で示されている「定額減税」と「各給付金」の詳細は以下の通りです。

①定額減税

令和6年分の所得税・令和6年度分(令和5年度の収入に基づき賦課)の個人住民税について、納税者及び同一生計配偶者又は扶養親族(居住者に限る)1人につき、所得税額から3万円・個人住民税所得割額から1万円の定額減税額が控除されます。

ただし、対象となるのは、合計所得金額が1,805万円以下(給与収入のみの場合は給与収入が2,000万円以下)である人に限られます。

定額減税の詳細については、後述します。

②令和5年度の住民税非課税世帯への給付金

令和5年度分(令和4年度の収入に基づき賦課)の個人住民税均等割が課されていない人のみで構成される世帯の世帯主に対して、1世帯当たり7万円が給付されます。

令和5年夏以降に給付された3万円と合わせると、1世帯当たり計10万円の給付となります。

ただし、世帯の全員が、個人住民税が課税されている他の親族等の扶養を受けている場合は、対象となりません。

③令和5年度の住民税均等割のみ課税世帯への給付金

令和5年度分(令和4年度の収入に基づき賦課)の個人住民税非課税世帯(個人住民税均等割非課税世帯)以外の世帯であって、個人住民税所得割が課されていない人のみで構成される世帯に対して、1世帯当たり10万円が給付されます。

ただし、世帯の全員が、個人住民税が課税されている他の親族等の扶養を受けている場合は、対象となりません。

④低所得の子育て世帯への「子ども加算」

令和5年度分(令和4年度の収入に基づき賦課)の個人住民税非課税世帯(①)及び均等割のみ課税世帯への給付(②)への加算として、当該世帯の18歳以下の児童1人当たりにつき5万円が給付されます。

⑤令和6年度個人住民税において、新たに非課税等となる世帯への給付金

令和6年度分(令和5年度の収入に基づき賦課)の個人住民税において、新たに個人住民税均等割が非課税となった人のみで構成されることとなった世帯、及び、新たに個人住民税所得割が課されていない人のみで構成されることとなった世帯に対して、1世帯当たり10万円が給付されます。

また、当該世帯において18歳以下の児童がいる場合は、④のとおり児童1人当たり5万円が給付されます。

ただし、世帯の全員が、個人住民税が課税されている他の親族等の扶養を受けている場合は、対象となりません。

⑥定額減税しきれないと見込まれる方への給付金(調整給付)

定額減税(①)において、納税者本人と扶養親族(配偶者を含む)の数から算定される減税額(定額減税可能額)が、定額減税を行う前の所得税額・個人住民税所得割額を上回っており、定額減税しきれないと見込まれる場合には、個人住民税を課税する市区町村が定額減税しきれない差額を給付します。

早期給付の観点から、令和5年の課税状況に基づいて給付額が算定されますが、令和6年分の所得税額が確定した後で、令和5年と比較して所得に変動があるなどの一定の事情によって、当初の給付額に不足があることが判明した場合には、追加で給付されます。

所得税の定額減税の概要

ここでは、所得税の定額減税について、「対象者」や「定額減税額」、「実施方法」等を確認します。

なお、所得税の定額減税については、国税庁サイトもご参照ください。

(1)所得税の定額減税の対象者

令和6年分所得税について、所得税の定額減税の適用を受けることができる人は、次の項目に当てはまる人です。

| ✓日本の居住者であること

✓合計所得金額が1,805万円以下(給与所得のみの場合は年収2,000万円以下※)であること |

※ 子どもや特別障害者等を有する者等の所得金額調整控除の適用を受ける場合は2,015万円以下

(2)所得税の定額減税額

所得税の定額減税額(特別控除の額)は、次の金額の合計額です。

ただし、その合計額がその人の所得税額を超える場合には、その所得税額が限度となります。

| 対象者 | 定額減税額 |

| 本人(居住者に限る) | 3万円 |

| 同一生計配偶者(※1)または扶養親族 (※2)(いずれも居住者に限る) | 1人につき3万円 |

※1 同一生計配偶者とは、納税者と生計を一にする配偶者(事業専従者を除きます)で、合計所得金額(※3)が48万円以下の人を言います。

※2 扶養親族とは、納税者と生計を一にする親族(配偶者や、事業専従者を除きます)で、合計所得金額が48万円以下の人を言います。

※3 合計所得金額とは、純損失や雑損失などの繰越控除の適用がないものとして計算した総所得金額、退職所得金額及び山林所得金額の合計額を言います。

(3)所得税の定額減税(特別控除)の実施方法

所得税の定額減税(特別控除)は、所得の種類等によって、次の方法により実施されます。

①給与所得者に対する定額減税の実施方法

令和6年6月1日以後最初に支払われる給与や賞与(扶養控除等申告書を提出している会社から支払われるものに限る)の源泉徴収税額から定額減税額(特別控除の額)に相当する金額が控除されます。

これによっても、なお控除しきれない部分の金額は、以後、令和6年中に支払われる給与や賞与の源泉徴収税額から順次控除されます。

なお、「扶養控除等申告書」に記載した事項の異動等により、特別控除の額が変動する場合には、年末調整によって調整をすることとなります。

また、次の事項に該当する場合には、令和6年分の確定申告において最終的な特別控除の額を計算の上、所得税の金額を精算することとなります。

| ✓主たる給与の支払者からの給与収入が2,000万円を超えるとき

✓年の途中で退職し、給与等の源泉徴収税額から控除が行われていない、または控除しきれない額があるとき ✓年末調整において、所得税額から特別控除の額を控除した際、控除しきれない額が生じる場合において、次に該当するとき ・給与所得以外の所得があるとき ・退職所得に係る源泉徴収税額があるとき ・2か所以上から給与の支払を受けているとき |

②公的年金等の受給者に対する定額減税の実施方法

令和6年6月1日以後最初に支払われる公的年金等の源泉徴収税額から定額減税額(特別控除の額)に相当する金額が控除されます。

これによっても、なお控除しきれない部分の金額は、以後、令和6年中に支払われる公的年金等の源泉徴収税額から順次控除されます。

なお、「公的年金等の受給者の扶養親族等申告書」に記載した事項の異動等により、特別控除の額が変動する場合には、令和6年分の確定申告において所得税の金額を精算することとなります。

また、給与と公的年金等に係る両方の所得を有する人は、還付申告となる場合や、年金所得者に係る申告不要制度の適用がある場合(※)で確定申告をしないときを除き、令和6年分の確定申告において所得税の金額を精算することとなります。

※ 年金受給者の申告不要制度については、次の記事をご参照ください。

③事業所得者等に対する定額減税の実施方法

原則として、令和6年分の所得税の確定申告の際に所得税の額から特別控除の額が控除されます。

ただし、予定納税の対象となる人については、確定申告での控除を待たずに、令和6年6月以後に通知される、令和6年分の所得税に係る第1期分予定納税額(7月)から本人分に係る定額減税額(特別控除の額)に相当する金額が控除されます。

なお、同一生計配偶者または扶養親族については、予定納税額の減額申請の手を行うことで、定額減税額(特別控除の額)に相当する金額を控除することができ、第1期分から控除しきれなかった場合には、控除しきれない部分の金額を第2期分予定納税額(11月)から控除します。

住民税の定額減税の概要

ここでは、住民税の定額減税について、「対象者」や「定額減税額」、「実施方法」等を確認します。

なお、住民税の定額減税については、総務省サイトもご参照ください。

総務省|地方税制度|個人住民税における定額減税について (soumu.go.jp)

(1)住民税の定額減税の対象者

令和6年度分(令和5年度の収入に基づき賦課)の個人住民税について、住民税の定額減税の適用を受けることができる人は、次の項目に当てはまる人です。

| ✓日本国内に住所を有すること

✓合計所得金額が1,805万円以下(給与所得のみの場合は年収2,000万円以下※)であること |

※ 子どもや特別障害者等を有する者等の所得金額調整控除の適用を受ける場合は2,015万円以下

なお、均等割のみ課税される納税義務者は給付金の対象となるため、定額減税の対象とはなりません。

(2)住民税の定額減税額

住民税の定額減税額(特別控除の額)は、次の金額の合計額です。

| 対象者 | 定額減税額 |

| 納税義務者本人 | 1万円 |

| 控除対象配偶者(※1)または扶養親族 (※2)(いずれも居住者に限る) | 1人につき1万円 |

控除対象配偶者及び扶養親族の判定は、原則、前年12月31日の現況によります。

※1 控除対象配偶者とは、同一生計配偶者(本人と生計を一にする配偶者で、前年中の合計所得金額(※3)が48万円以下の人)のうち、本人の前年の合計所得金額が1,000万円以下である場合の配偶者を言います。

また、控除対象配偶者以外の同一生計配偶者(納税者本人の合計所得金額が1,000万円超で、合計所得金額が48万円以下の配偶者)がいる場合は、令和7年度分の個人住民税において1万円の定額減税が行われます。

※2 扶養親族とは、本人と生計を一にする親族(配偶者・事業専従者を除く)で、前年中の合計所得金額(※3)が48万円以下の方をいいます。

※3 合計所得金額とは、純損失や雑損失などの繰越控除の適用がないものとして計算した総所得金額、退職所得金額及び山林所得金額の合計額を言います。

(3)住民税の定額減税の実施方法

住民税の定額減税は、所得の種類等によって、次の方法により実施されます。

①給与所得者に対する定額減税の実施方法(特別徴収)

定額減税「後」の税額を令和6年7月分から令和7年5月分までの11か月に分割して特別徴収され、令和6年6月分は特別徴収が行われません。

なお、特別徴収税額の決定・変更通知書は、定額減税の対象か否かにかかわらず、全従業員分を例年通りの時期(東京都では5月中旬)に送付する自治体が多いですが、詳細については各自治体にお問い合わせください。

②年金所得者に対する定額減税の実施方法(特別徴収)

定額減税「前」の税額をもとに算出された令和6年10月分の特別徴収税額から控除され、控除しきれない場合は、令和6年12月分以降の特別徴収税額から、順次控除されます。

③事業所得者等に対する定額減税の実施方法(普通徴収)

定額減税「前」の税額をもとに算出された第1期分(令和6年6月分)の税額から控除され、控除しきれない場合は、第2期分(令和6年8月分)以降の税額から、順次控除されます。

まとめ

以上今回は、「給付金・定額減税一体措置の目的と全体像」、「所得税の定額減税の概要」、「住民税の定額減税の概要」などを解説いたしました。

令和6年6月以降からいよいよ定額減税が始まります。この定額減税では1人当たり、所得税3万円・住民税1万円の減税を受けることができます。

ただし、税金をそこまで支払っていない低所得者や住民税の非課税世帯等については、定額減税ではなく、代わりに給付金を受けることができます。

この給付金は、基本的に、公金受取口座を登録している場合には、特別の手続きをすることなく、住んでいる自治体が振込手続きを行ってくれます。

一方で、公金受取口座を登録していない場合には、「支給確認書返送方式」と言って、自治体から通知された「支給確認書」に本人確認書類や振込先の口座情報が確認できる書類の写しを貼り付ける形で手続きを行うことになります。

ただし、実際の給付方法は、住んでいる自治体によって多少、異なることから、確実に給付を受けるためには、広報紙や自治体窓口で手続きの詳細を確認することをお勧めします。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、会社の税務はもちろん、所得税や贈与税、相続税等の個人に関する税務も得意としております。

少しでもご興味いただける場合には、以下のお問い合わせフォームからお気軽にご連絡ください。

お問い合わせ – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート