いよいよ2024年6月から定額減税が実施されます。

定額減税とは、所得額に関係なく、4万円(所得税3万円と個人住民税1万円)が定額で軽減される減税方法のことです。

4万円も減税されることから対象者にとっては有難い制度ですが、給与所得者の定額減税は会社で行う必要があることから、会社の給与担当者にとっては、非常に大きな負担となる制度でもあります。

そこで、今回は複雑な定額減税について、「制度の概要」や「給与計算時の減額方法」、「年調減税事務」などを詳しく解説します。

なお、毎月の給与や賞与で行う「月次減税事務」については、以下の記事もご参照ください。

【定額減税】2024年6月から始まる定額減税で必要となる月次減税事務とは?

Table of Contents

定額減税とは?

まずは、定額減税という制度の仕組みについて確認します。

(1)定額減税の概要

定額減税では、令和6年分の所得税・令和6年度分の個人住民税について、納税者及び同一生計配偶者又は扶養親族(居住者に限ります。)1人につき、4万円が減額されます。

この1人当たりの定額減税額4万円のうち、3万円分については「令和6年分の所得税」から、1万円分については「令和6年度分(令和5年度の収入に基づき賦課)の個人住民税」から減税されます。

例えば、世帯主である夫と扶養の妻、子供1人の3人家族であれば、12万円(4万円×3人)の定額減税を受けることができ、9万円分(3万円×3人)は所得税から、3万円分(1万円×3人)は住民税から減税されることとなります。

なお、定額減税は「減税」と「給付金」が一体となった仕組みの中で実施されますが、「給付金・定額減税一体措置」については、以下の記事をご参照ください

【定額減税】令和6年度の重要施策である「給付金・定額減税一体措置」とは?

(2)定額減税の対象者

定額減税の対象者は次の通りです。

①所得税の定額減税対象者

令和6年分所得税について、所得税の定額減税の対象となるのは、次のいずれの要件も満たす人です。

| ✓令和6年(2024年)の合計所得金額が1,805万円以下(給与収入のみの場合は年収2,000万円以下)であること

✓日本の居住者であること |

そのため、年収2,000万円(子育て世帯等なら2,015万円)を超える人や、海外に住んでいる非居住者などは対象外となります。

②住民税の定額減税対象者

令和6年度分(令和5年度の収入に基づき賦課)の個人住民税について、住民税の定額減税の対象となるのは、次のいずれの要件も満たす人です。

| ✓令和5年(2023年)の合計所得金額が1,805万円以下(給与収入のみの場合は2,000万円以下)であること

✓日本国内に住所を有すること |

なお、均等割のみ課税される人は、給付金の対象となるため、定額減税の対象とはなりません。

(3)定額減税の減税額と実施時期

所得税と住民税における、定額減税の減税額と実施時期等は、次の通りです。

①所得税

<所得税の定額減税の減税額>

| 対象者 | 定額減税額 |

| 本人(居住者に限る) | 3万円 |

| 同一生計配偶者または扶養親族 (いずれも居住者に限る) | 1人につき3万円 |

なお、同一生計配偶者や扶養親族 の定義については、後述します。

<給与所得者における定額減税の実施時期・実施方法>

会社員などの給与所得者の場合、定額減税が実施される時期は、令和6年6月1日以後最初に支払われる給与・賞与からになります。

実施方法としては、令和6年6月以後最初に支払われる給与・賞与の源泉所得税等から控除され、減税しきれなかった場合には、翌月以降の税額からも順次控除することになります。

<年金所得者における定額減税の実施時期・実施方法>

同様に、公的年金受給者の場合、定額減税が実施される時期は、令和6年6月1日以後最初に支払われる公的年金からになります。

実施方法としては、令和6年6月の公的年金の源泉所得税等から控除され、減税しきれなかった場合には、翌々月の8月以降(年金は2か月に1回の支給となるため)の税額からも順次控除することになります。

<不動産所得者・事業所得者における定額減税の実施時期・実施方法>

また、不動産所得者と事業所得者等の場合、定額減税が実施される時期は、確定申告時(令和7年2月16日から3月15日)となります。

実施方法としては、原則として、令和6年分の所得税の確定申告の際に所得税額から控除されますが、予定納税の対象の人は、確定申告での控除を待たずに、令和6年6月以後に通知される予定納税額から減税(本人分の減税額)されます。

②住民税

<住民税の定額減税の減税額>

| 対象者 | 定額減税額 |

| 本人(居住者に限る) | 1万円 |

| 同一生計配偶者または扶養親族 (いずれも居住者に限る) | 1人につき1万円 |

<給与所得者における定額減税の実施時期・実施方法>

会社員などの給与所得者の場合、定額減税が実施される時期は、令和6年7月分から令和7年5月の間に支払われる給与からになります。

実施方法としては、令和6年6月分は住民税の特別徴収がされず、定額減税「後」の税額を令和6年7月分から令和7年5月分までの11か月に分割して徴収されます。

<年金所得者における定額減税の実施時期・実施方法>

また、公的年金受給者の場合、定額減税が実施される時期は、令和6年10月に支払われる公的年金からになります。

実施方法としては、定額減税「前」の税額を基に算出された10月分の特別徴収税額から控除され、減税しきれなかった場合は、翌々月の12月以降(年金は2か月に1回の支給となるため)の特別徴収税額からも順次控除されることになります。

<不動産所得者・事業所得者における定額減税の実施時期・実施方法>

さらに、不動産所得者と事業所得者等の場合、定額減税が実施される時期は、令和6年6月分として納税する普通徴収からになります。

実施方法としては、定額減税「前」の税額を基に算出された6月分(第1期分)の普通徴収税額から控除され、減税しきれなかった場合は、8月分(第2期分)以降の普通徴収税額からも順次控除されることになります。

なお、控除対象配偶者以外の同一生計配偶者の人がいる場合には、令和7年度分の個人住民税において1万円の定額減税が行われます。

(4)所得税と住民税とで定額減税される年の違い

「令和6年分の所得税」は令和6年(令和6年1月1日~令和6年12月31日)の所得を基に計算され、令和6年12月の年末調整や令和7年3月の確定申告で納税が完了します。

一方で、「令和6年度分の住民税」は前年の令和5年(令和5年1月1日~令和5年12月31日)の所得を基に計算され、令和6年7月~令和7年5月の給与から特別徴収されて納税が完了します。

そのため、「令和6年分の所得税」は令和6年の所得を基に、「令和6年度分の住民税」は令和5年の所得を基にそれぞれ計算が行われることから、所得税と住民税とでは、異なる年の所得を基に税金が減額されることになるため注意が必要です。

給与計算時の減額方法

給与所得者における定額減税の実施方法は上述の通りですが、ここでは、会社側から見た給与計算時の減額方法を「所得税」と「住民税」に分けて、それぞれ確認します。

(1)給与計算時の所得税の減額方法

会社では、令和6年6月以後最初に支払われる給与・賞与の源泉所得税等から定額減税による減税額を控除し、控除しきれなかった場合には、翌月以降の税額からも順次控除します。

このように会社が月次で行う定額減税の処理を「月次減税事務」と言います。

また、会社では、年末調整の際にも年末調整時点における定額減税額に基づき、年間の所得税額との精算を⾏います。

このように会社が年末調整時に行う定額減税の処理を「年調減税事務」と言います。

これらの「月次減税事務」と「年調減税事務」によって、給与所得者の所得税の定額減税は行われます。

「年調減税事務」の詳細は後述します。

(2)給与計算時の住民税の減額方法

会社では、自治体から届く住民税の特別徴収税額の決定・変更通知書に記載された税額を確認し、給与計算や納付の手続きを行います。

また、住民税の定額減税は、減税後の年税額を令和6年7月分から令和7年5月分までの11ヶ月に分割して徴収する方法で行われます。

そのため、例えば、減税前の住民税の年税額が43,000円で減税額が10,000円の場合には、減税後の税額33,000円を11ヶ月に分けて納付(3,000円/月)します。

なお、定額減税の対象ではない人については、例年同様に6月分も特別徴収を行うことになるため、注意が必要です。

会社で行う年調減税事務

ここでは、年末調整の際に行う「年調減税事務」について確認します。

この「年調減税事務」では、年末調整時点で計算した定額減税額に基づき、年間の所得税額との精算を⾏います。

「月次減税」と「年調減税」では、減税額は同じですが、対象者等に違いがあるため、注意が必要です。

具体的に年調減税事務は、次の手順で行います。

| (1)対象者の確認

(2)年調減税額の計算 (3)年調減税額の控除 (4)源泉徴収票への表示 |

各手順の内容は以下の通りですが、年調減税事務の詳しい手続きについては、令和6年9月以降に国税庁より公表される予定です。

なお、毎月の給与や賞与で行う「月次減税事務」については、以下の記事もご参照ください。

【定額減税】2024年6月から始まる定額減税で必要となる月次減税事務とは?

(1)対象者の確認

まずは、勤務している人の中から、年調減税額の控除の対象となる人を確認します。

<年調減税額の控除の対象となる人>

次のいずれにも該当する人は、年調減税額の控除の対象となります。

| ✓令和6年6月1日以後、令和6年分の年末調整の対象となる⼈

✓給与所得以外の所得を含めた合計所得⾦額が 1,805 万円以下の⼈(給与所得のみの場合は年収2,000万円以下の人) |

そのため、令和6年6月1日以後支払う給与等について、扶養控除等申告書を提出しておらず、源泉徴収税額表の乙欄や丙欄が適用される人は、控除対象者には該当しません。

なお、年末調整において合計所得⾦額が1,805万円を超えるかどうかを判定する際には、基礎控除申告書 により把握した合計所得⾦額を用いることになります。

(2)年調減税額の計算

月次減税額は、「本人3万円」と「同一生計配偶者・扶養親族1人につき3万円」の合計額になります。

そのため、年末調整を行う際の現況において、以下の通り、「同一生計配偶者の有無」と「扶養親族の人数」を確認することが必要です。

また、扶養控除申告書に記載されている配偶者は、「源泉控除対象配偶者」に該当する配偶者であることから、定額減税の計算における「同一生計配偶者」とは必ずしも一致しないため、注意が必要です。

①「同一生計配偶者」、「源泉控除対象配偶者」、「扶養親族」の定義

ここで、「同一生計配偶者」や「源泉控除対象配偶者」、「扶養親族」の定義は、次の通りです。

| ✓同一生計配偶者:控除対象者と生計を一にする配偶者(青色事業専従者等を除く)のうち、合計所得金額が48万円以下の人

✓源泉控除対象配偶者:所得者本人(合計所得金額が900万円以下であるものに限る)と生計を一にする配偶者(青色事業専従者等を除く)のうち、合計所得金額が95万円以下の人 ✓扶養親族:控除対象扶養親族及び16歳未満の扶養親族 |

※同一生計配偶者及び扶養親族は、居住者(国内に住所を有し、または現在まで引き続き1年以上居所を有する個人)に限られます。

②「同一生計配偶者」と「源泉控除対象配偶者」の違い

「同一生計配偶者」と「源泉控除対象配偶者」の違いは下図のイメージです。

ここでのポイントは次の通りです。

| ✓所得者本人に合計所得金額900万円超:

「源泉控除対象配偶者」に該当しませんが、配偶者の合計所得金額が48万円以下であれば、「同一生計配偶者」には該当します。 ✓配偶者の合計所得金額が48万円超95万円以下: 「源泉控除対象配偶者」に該当しますが、「同一生計配偶者」には該当しません。 |

③居住者である同一生計配偶者の確認

上記の定義等を踏まえて、年末調整における同一生計配偶者の確認は、次のいずれかに該当する配偶者かどうかで判断を行います。

| ✓「配偶者控除等申告書」に記載された控除対象配偶者

✓年調減税額の計算に含める配偶者として「年末調整に係る定額減税のための申告書」に記載された配偶者 |

具体的には、「配偶者控除等申告書」において、「配偶者控除」の適用を受ける配偶者で(合計所得⾦額が48万円以下)、かつ、居住者である(非居住者でない)ことが確認できた場合には、年調減税額の計算のための人数に含めます。

なお、「配偶者特別控除」の適用を受ける配偶者は、年調減税額の計算に含めることはできません。

次に、所得者本人の合計所得金額が900万円を超えており、配偶者控除を受けられない場合、⑤に記載の「年末調整に係る定額減税のための申告書」において、同一生計配偶者(合計所得⾦額が48万円以下)に該当することの申告を受け、かつ、配偶者が居住者である(非居住者でない)ことが確認できた場合には、年調減税額の計算のための人数に含めることができます。

④居住者である扶養親族の確認

上記の定義等を踏まえて、居住者である扶養親族の数を確認します。

具体的には、扶養控除申告書の「控除対象扶養親族」欄及び「16歳未満の扶養親族」欄に記載があり、その者が居住者であることを確認できた場合には、年調減税額の計算のための人数に含めます。

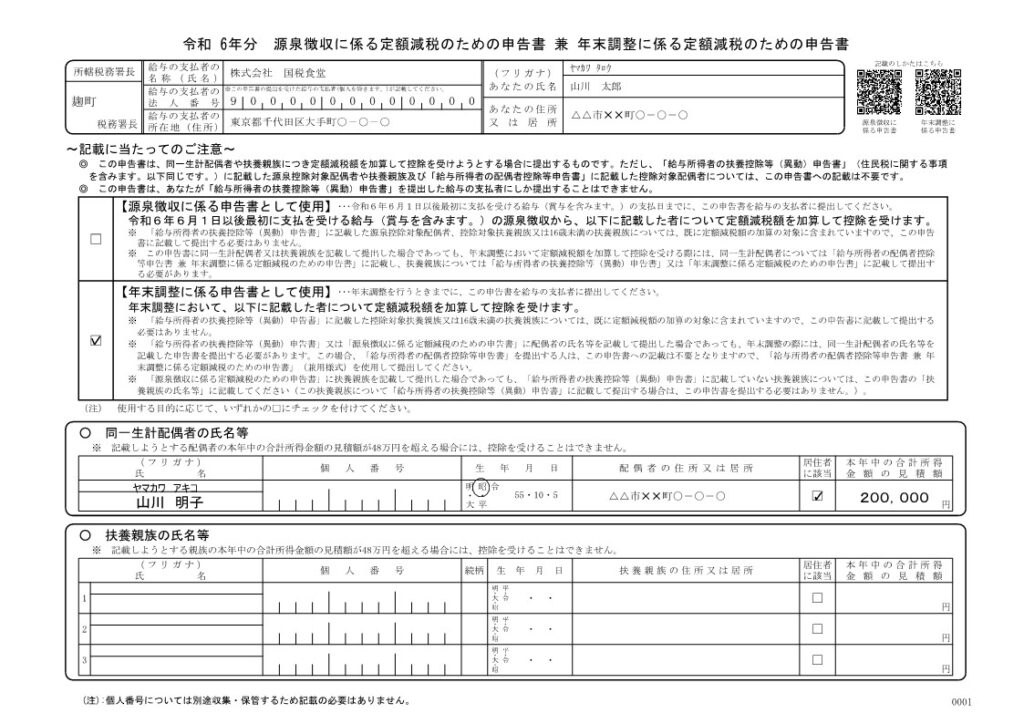

⑤年末調整に係る定額減税のための申告書

配偶者控除申告書に記載していない同一生計配偶者については、年末調整を行う時までに、対象者から、「年末調整に係る定額減税のための申告書」の提出を受けることで、月次減税額の計算のための人数に含めることができます。

配偶者控除申告書に記載していない同一生計配偶者とは、上述の「所得者の合計所得金額が900万円を超えると見込まれるために源泉控除対象配偶者として記載していない配偶者」が該当します。

<「年末調整に係る定額減税のための申告書」の記載例>

なお、扶養控除等申告書に記載がもれている扶養親族についても、この「年末調整に係る定額減税のための申告書」に記載することで年調減税額の計算のための人数に含めることができます。

(3)年調減税額の控除

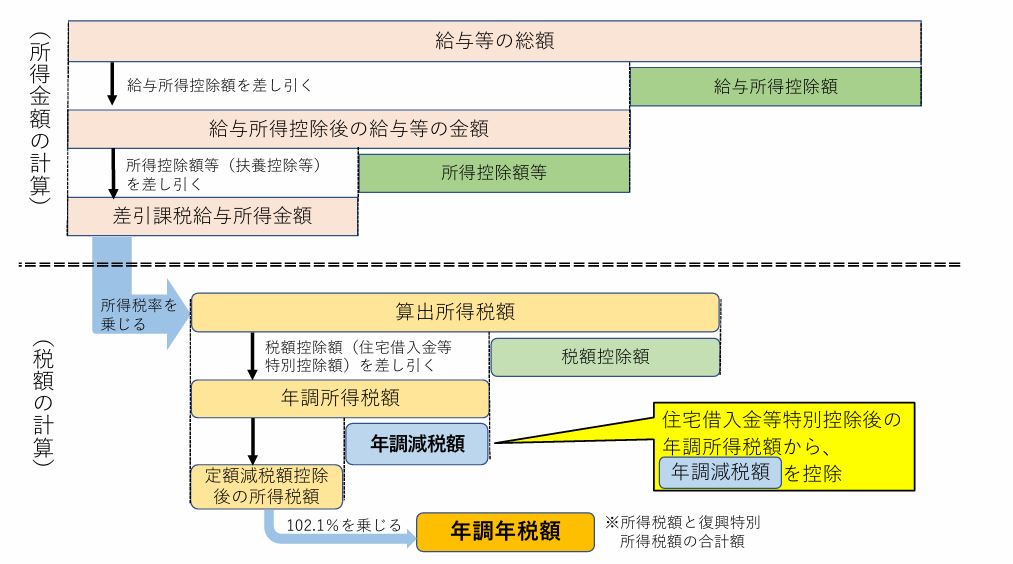

年調減税事務では、住宅借入⾦等特別控除後の所得税額 (年調所得税額)から、その年調所得税額を限度に上記(2)で計算した年調減税額を控除することで減税処理を⾏います。

具体的には、下図の通り、年調減税額を控除した⾦額に102.1%を乗じて復興特別所得税を含めた年調年税額を計算します。

<年調減税額の控除のイメージ>

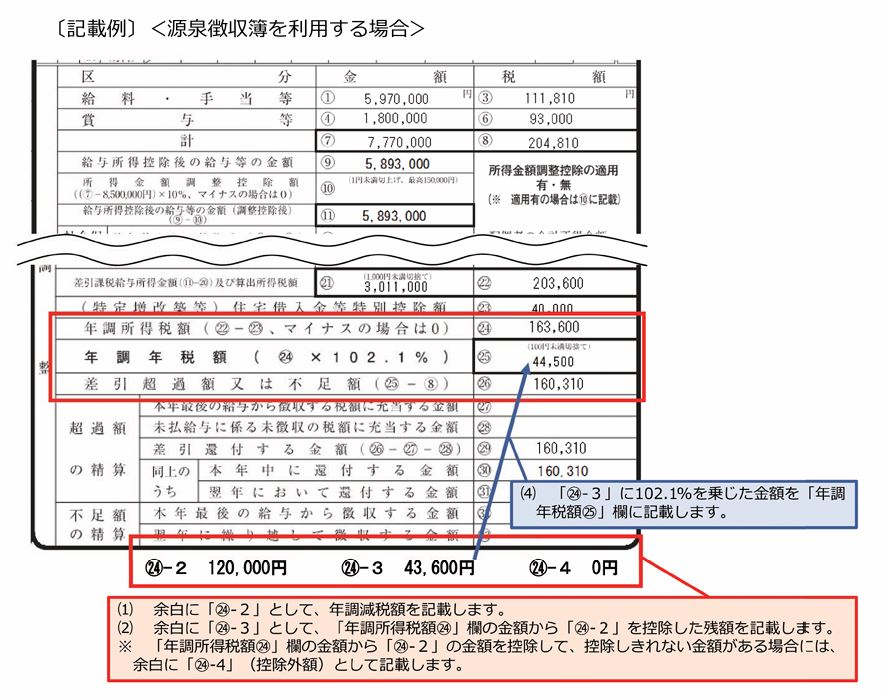

また、年調減税額の控除については、「年末調整計算シート」または「源泉徴収簿」を利用して精算する方法が考えられますが、以下においては、「源泉徴収簿」を利用する場合の精算方法や記載方法を確認します。

<「源泉徴収簿」を利用する場合の精算方法や記載方法>

| ✓まずは、例年通りに年末調整を⾏い、令和6年分源泉徴収簿の「年調所得税額㉔」 欄の算出までを⾏います。

また、源泉徴収簿の「税額③」欄と「税額⑥」欄については、控除前税額から月次減税額の控除を行った後の実際に源泉徴収した税額を給与と賞与とでそれぞれ集計して記載し、さらにその合計額を「税額⑧」欄に記入します。 ✓上記(2)で計算した年調減税額を、令和6年分源泉徴収簿の余⽩ に「㉔-2 ×××円」と記入します。 ✓次に、「年調所得税額㉔」欄の⾦額から「㉔-2 ×××円」(年調減税額)を控除し、その控除後の残額を令和6年分源泉徴収簿の余⽩に「㉔-3 △△△円」と記入します。 ここで、控除しきれない場合には「㉔-3 0円」と記入し、年調減税額のうち控除しきれなかった⾦額を余⽩に「㉔-4 ◇◇◇円」と記入します。 ✓そして、「㉔-3 △△△円」(年調減税額控除後の年調所得税額)に102.1%を乗じて、 復興特別所得税を含む年調年税額を算出し、「年調年税額㉕」欄に記入します(100 円未満の端数は切り捨て)。 ✓最後に、その「年調年税額㉕」欄の⾦額と、集計した「税額⑧」欄の⾦額とを比べて過不⾜額を「差引超過額⼜は不⾜額㉖」欄に記入し、通常の年末調整と同様にその過不⾜額の精算を⾏います。 |

令和6年分の源泉徴収簿の記載イメージは以下の通りです。

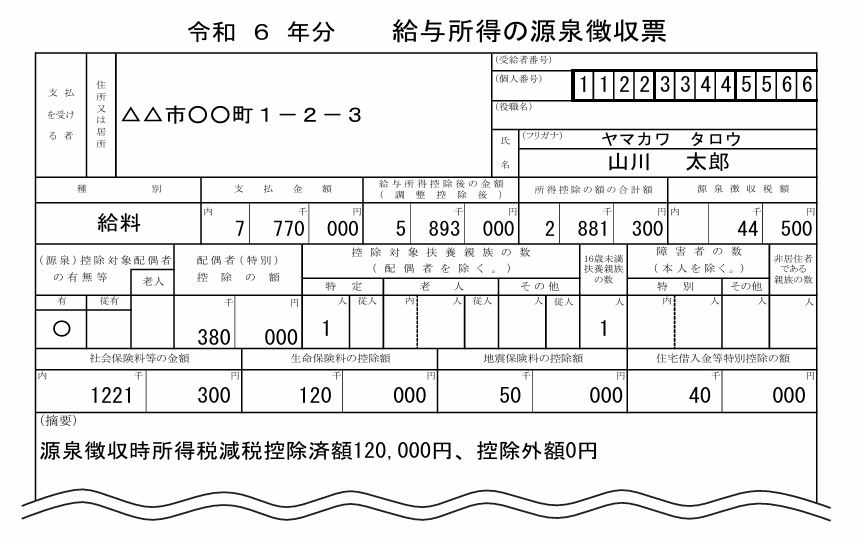

(4)源泉徴収票への表示

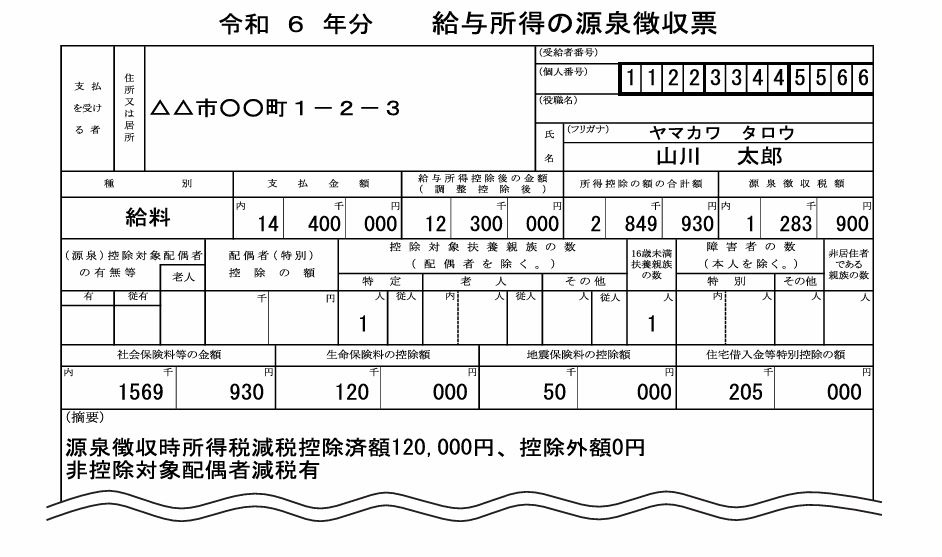

年末調整終了後に作成する「給与所得の源泉徴収票」には、その「(摘要)」欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」と記入し、控除しきれなかった金額を「控除外額×××円」と記入します。

「(摘要)」欄の記載例は以下の通りです。

<一般的なケース>

源泉徴収簿の「年調所得税額㉔」が「年調減税額㉔-2」以上となる場合には、「源泉徴収時所得税減税控除済額」に「年調減税額㉔-2」欄の⾦額を記入し、「控除外額」に0円と記入します。

また、源泉徴収簿の「年調所得税額㉔」が「年調減税額㉔-2」未満となる場合には、「源泉徴収時所得税減税控除済額」に「年調減税額㉔」欄の⾦額を記入し、「控除外額」に「「控除外額㉔-4」欄の⾦額を記入します。

<非控除対象配偶者分の定額減税の適用を受けたケース>

合計所得⾦額が1,000万円超である所得者本人の同一生計配偶者(非控除対象配偶者)分を年調減税額の計算に含めた場合には、通常の記入に加えて「非控除対象配偶者減税有」と記入します。

<年末調整を行っていないケース>

令和6年分の給与の収入⾦額が2,000万 円を超えるなどの理由により年末調整行っていないケースでは、定額減税等を記入する必要はありません。

まとめ

以上今回は、複雑な定額減税について、「制度の概要」や「給与計算時の減額方法」、「年調減税事務」などを詳しく解説させていただきました。

いよいよ2024年6月から定額減税が開始されます。

定額減税とは、所得額に関係なく、4万円(所得税3万円と個人住民税1万円)が定額で軽減される減税方法のことです。

対象者となる従業員にとっては、特に何もすることなく、4万円も減税さることから有難い制度ですが、給与所得者の定額減税は会社で行う必要があることから、会社の給与担当者にとっては、非常に大きな負担となる制度でもあります。

また、給与計算時の所得税を減額するため、会社には、「月次減税事務」と「年調減税事務」の2つの事務が要求されていますが、「月次減税事務」と「年調減税事務」では、対象者や実施時期など異なる対応が求められているため、注意が必要です。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、会社の税務はもちろん、所得税や贈与税、相続税等の個人に関する税務も得意としております。

少しでもご興味いただける場合には、以下のお問い合わせフォームからお気軽にご連絡ください。

お問い合わせ – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート