税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

会社を設立するにあたっては、会社設立前にも様々な費用の支払いが必要となります。この会社設立前に支払った費用について、会社の経費になるのかというご質問をよく受けます。

そこで今回は、会社設立の前後で発生する費用について、「創立費と開業費の分類」や「会計処理・税務処理」、「該当費用の例示」などを解説します。

なお、創業・起業・会社設立支援については、以下のサイトをご参照ください。

保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

【創立費】と【開業費】の違い

会社を設立し、実際に事業を始めるまでには、様々な支出が発生します。この支出の中には、会社を設立する前に支払うようなものもありますが、会社設立前に支払ったものであっても、それが事業に関連する支払いであれば、会社の経費として計上することができます。

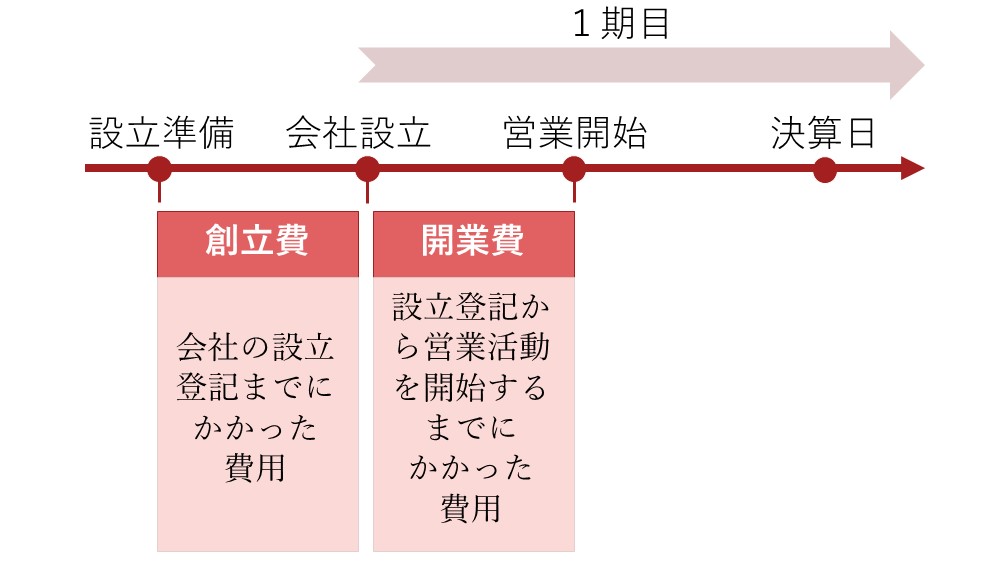

事業を始めるまでに支払う経費としては、大きく分けて次の2種類があります。

| ✓創立費:会社の設立登記までにかかった費用

✓開業費:設立登記から営業活動を開始するまでにかかった費用 |

「創立費」と「開業費」のイメージは下図の通りですが、必ずしも、会社設立前に支払ったものが「創立費」で、会社設立後に支払ったものが「開業費」というわけではなく、その内容に応じて区分することになります。

なお、会社設立の前に支払う場合、会社としての資金がないことから、代表者などがいったん個人で立て替えておいて、会社設立後に会社からその立替金を返してもらうことになります。

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし

【創立費】と【開業費】の会計処理

「創立費」と「開業費」の会計処理や税務処理は、次の通りです。

企業会計基準委員会が公表する実務対応報告第19号「繰延資産の会計処理に関する当面の取扱い」によると、「創立費」と「開業費」は、次のように会計処理を行います。

<創立費>

| ✓原則:支出時に営業外費用として一括で費用処理

✓容認:繰延資産として資産に計上し、会社の成立時から5年以内のその効果の及ぶ期間にわたって、定額法により償却処理 |

<開業費>

| ✓原則:支出時に営業外費用として一括で費用処理

✓容認:繰延資産として資産に計上し、開業時から5年以内のその効果の及ぶ期間にわたって、定額法により償却処理 |

繰延資産の償却は、費用収益対応の原則により適正な期間損益計算を行うという観点から、一時期にかかった費用を次期以降に配分するための会計処理と整理することができます。

【創立費】と【開業費】の税務処理

税務上、「創立費」と「開業費」は、会計上の繰延資産として、5年均等償却と任意償却のいずれかで処理を行います。

ここで、税務上の繰延資産とは、支出する費用のうち、支出の効果が支出の日以後1年以上に及ぶものを言い、税務上の繰延資産には、「税法固有の繰延資産」と「会計上の繰延資産」の2種類があります。

ここからは下記内容について詳しく解説します。

- 税法固有の繰延資産

- 会計上の繰延資産

(1)税法固有の繰延資産

税法固有の繰延資産は、償却期間において均等償却します。

具体的には、下記項目の費用で、支出の効果が以後1年以上及ぶものをさします。

- 公共的施設等の負担金にかかる費用

- 資産を賃借するための権利金等にかかる費用

- 役務の提供を受けるための権利金等にかかる費用

- 広告宣伝用資産を贈与した費用にかかる費用

- その他自己が便益を受けるための費用にかかる費用

このように、支出を均等に分散した状態で経費として申請することができるため、キャッシュフローを安定した状態に保つことができるのです。

(2)会計上の繰延資産

会計上の繰延資産は、下記5つに限定されており、5年均等償却と任意償却のいずれかを選択することが可能となっています。

- 創立費

- 開業費

- 開発費

- 株式交付費

- 社債等発行費の

任意償却を選択した場合には、支出した事業年度に全額を償却してもよく、また、全く償却しなくてもよいとされています。つまり、赤字の事業年度には償却を行わず、黒字の事業年度に全額を償却することも可能です。

そのため、償却するタイミングを上手にコントロールして、節税につなげることをお勧めします。

詳細は以下の記事をご参照ください。

創業費・開業費の留意点を解説!!(源泉徴収や費用化のタイミングは?)

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし

【創立費】と【開業費】の経費例

「創立費」と「開業費」の振り分け方に関しては様々な考え方がありますが、どちらも同じ税務処理をすることになるため、どちらに振り分けられているかに関しての税務リスクはないことから、実務上はそれほど神経質になる必要性はありません。

ここでは、税務上の「創立費」と「開業費」の具体的な経費例を解説します。

(1)創立費の経費例

創立費に該当する支払いには、主に次のようなものがあります。

| ✓設立登記や定款作成に必要な登録免許税・印紙代

✓定款やその他の諸規則を作成する為の費用 ✓設立登記時に依頼した司法書士や行政書士への報酬 ✓設立事務所の家賃 ✓会社設立までに払った従業員への給料 ✓会社設立のためのミーティングにかかる交通費やカフェ代など創立に必要な費用 ✓金融機関の取扱手数料 |

(2)開業費の例示

一方で、開業費に該当する支払いには、主に次のようなものがあります。

| ✓会社案内やパンフレット、ホームページの作成費用

✓営業開始までに関わる研修費 ✓チラシなどの広告宣伝費 ✓許認可取得費用 ✓MTGなどの打ち合わせ接待費用 ✓印鑑や名刺の作成費用 ✓準備のための交通費 ✓店舗・事務所で使用するPCなどの備品代 など |

「創立費」や「開業費」に該当しない費用

会社の設立登記までにかかった費用や、設立登記から営業活動を開始するまでにかかった費用であっても、税務上の「創立費」や「開業費」に計上できないものもあります。

例えば、次のような費用は、「創立費」や「開業費」に該当しないことから、注意が必要です。

(1)取得価額が10万円以上の資産購入費用

取得価額が10万円以上の資産購入費用は、固定資産として計上する必要があり、減価償却の対象となるため、税務上の「創立費」や「開業費」には該当しません。

なお、工具器具備品などの勘定科目で資産に計上されます。

減価償却(少額減価償却資産や一括償却資産)に関しては、以下の記事もご参照ください。

少額減価償却資産や一括償却資産等でお得な方法とは

(2)商品の仕入代金

開業前に商品を仕入れた場合であっても、開業後にその商品を販売するものは、設立登記や開業準備に関して支払った費用とは言えず、税務上の「創立費」や「開業費」には該当しません。

ただし、通常の仕入れとして、費用処理することはできます。

(3)事務所の賃貸料や光熱費、消耗品費、通信費など

税務上の「開業費」は、「特別に支出する費用」に限定されており、開業後も経常的にかかる費用は含まれていません。そのため、事務所の賃貸料や光熱費などは、開業後も経常的に発生する費用のため、税務上の「開業費」には該当しません。

ただし、通常の費用として、処理することはできます。

(4)敷金や保証金などの返還されるもの

事務所や店舗を借りるときに支払う敷金や保証金は、将来返還されるため、税務上の「創立費」や「開業費」には該当しません。

なお、差入保証金などの勘定科目で資産に計上されます。

まとめ

以上今回は、法人設立の前後で発生する費用について、「創立費と開業費の分類」や「会計処理・税務処理」、「該当費用の例示」などを解説させていただきました。

「創立費」とは、会社の設立登記までにかかった費用を言い、「開業費」とは、設立登記から営業活動を開始するまでにかかった費用を言います。

ただし、厳密には、期間で区切って、会社設立までに支払ったものが「創立費」で、会社設立後に営業開始まで支払ったものが「開業費」と言うわけではないことから、注意が必要です。

具体的には、「創立費」と「開業費」に該当する例や、該当しない例を上記にお示ししておりますので、ご参照ください。

また、税務上、「創立費」と「開業費」は、会計上の繰延資産として、5年均等償却と任意償却のいずれかで処理を行います。

任意償却を選択した場合には、支出した事業年度に全額を償却してもよく、また、全く償却しなくてもよいことから、赤字の事業年度には償却を行わず、黒字の事業年度に全額を償却することも可能です。

そのため、償却するタイミングを上手にコントロールして、節税につなげることをお勧めします。

詳細は以下の記事をご参照ください。

創業費・開業費の留意点を解説!!(源泉徴収や費用化のタイミングは?)

なお、「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、会社設立を積極的に支援しておりますので、ご興味等ございましたら、お気軽にご連絡ください。

船橋会社設立サポートセンター|会社設立|創業融資|無料相談|保田会計事務所 (yg-tax.net)

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし