2023年5月に「信託型ストックオプション」についての国税庁と経済産業省による税制説明会が実施され、同時にストックオプションに関するQ&Aの配布等が行われました。

このQ&Aでは、「信託型SO」だけでなく、「税制適格SO」や「税制非適格SO」、「有償SO」など、SOに関する税務上の一般的な取扱いについて、質疑応答形式で整理されています。

そこで今回は、このQ&Aを受けて、ベンチャー会社などのインセンティブ報酬として活用されている「税制適格SO」について、「制度概要」や「税制適格要件」、「メリット・デメリット」、「会計上・税務上の取扱い」などを詳しく解説します。

なお、信託型ストックオプションの詳細については、以下の記事もご参考になさってください。

信託型SOは行使時に給与課税!従来の有利な取扱いは認められず!(仕組み等を解説)

Table of Contents

税制適格SOの制度概要

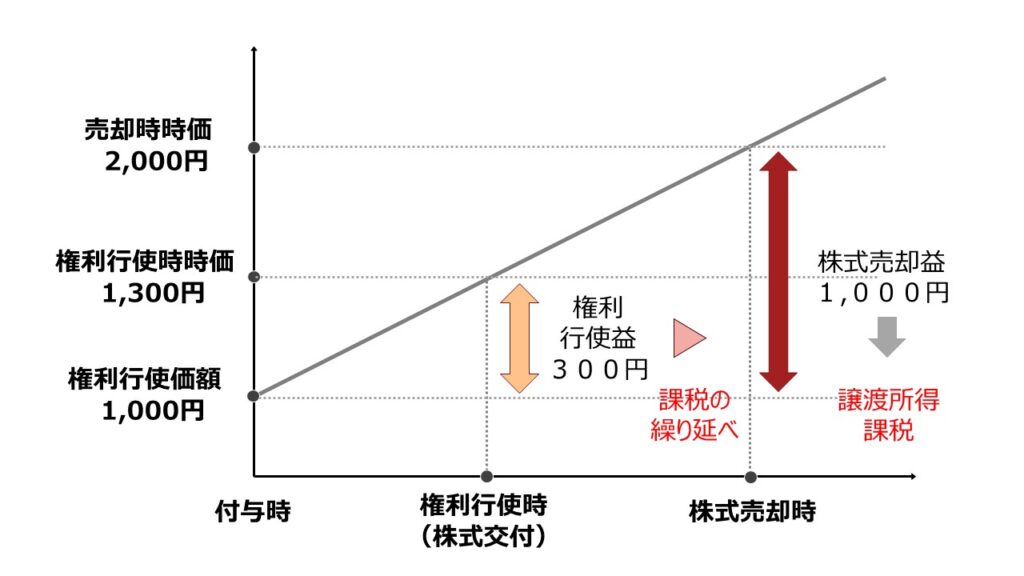

始めに税制適格ストックオプションの「制度概要」と「課税イメージ」を確認します。

(1)税制適格SOとは?

税制適格ストックオプションとは、会社の役員や従業員に対して、労働の対価として、付与対象者や行使期間、行使価額などの一定の要件を満たしたストックオプションを無償で付与する報酬制度です。

通常のストックオプションの場合、その権利を行使すると、キャッシュインとしての利益を得ていない時期に給与課税が発生します。

これに対して、一定の要件を満たした税制適格ストックオプションの場合、租税特別措置法によって特別に税制優遇を受けることができ、権利行使時に給与課税等は行われず(課税が繰り延べられ)、株式売却時の譲渡益課税のみで済むことが特徴です。

(2)税制適格 SOの課税イメージ

税制適格ストックオプションの課税イメージ(税制優遇)について図示すると、下図の通りとなります。

なお、課税に関する詳細については、「税務上の取扱い」の記載をご参照ください。

税制適格SOの要件

税制適格ストックオプションとして認められるためには、租税特別措置法第29条の2で規定されている要件を満たす必要があります。

そこで、税制適格ストックオプションの要件について、「発行時の要件」と「行使時の要件」とに分けて確認します。

(1)発行時の要件

税制適格ストックオプションの発行時の要件は以下の通りです。

| 要件 | 内容 |

| ①発行形態 | 金銭の払込をさせないで無償で発行されたものであること |

| ②対象者 | 会社およびその子会社の取締役、執行役若しくは使用人である個人を付与対象者とするものであること(監査役や会計参与は含まれない)

※ただし、大口株主(上場会社の場合は発行済株式総数の10分の1超、非上場会社の場合は発行済株式総数の3分の1超を保有する株主)は除かれる |

| ③行使期間 | 権利行使期間を付与決議の日後2年~10年を経過するまでの間とすること |

| ④権利行使価額制限 | 権利行使価額の年間合計額が1,200万円以下であること |

| ⑤行使価額 | 権利行使価額がストックオプション付与契約時の1株当たりの時価以上であること |

| ⑥譲渡制限 | 当該新株予約権に譲渡禁止規定が付されていること |

| ⑦権利行使 | 権利行使に係る株式の交付が会社法上の決議事項に反しないで行われること |

| ⑧株式の保管委託 | 会社と金融商品取引業者等の間であらかじめ締結される株式の保管委託等に関する取決めに従い、権利行使により取得した株式が取得後直ちに証券会社等に保管委託等されること

※非上場会社において、株券発行の場合には株券の直接の引き渡し、株券不発行の場合には一定の措置により当該要件を満たすことができる |

| ⑨契約 | 上記③~⑧について、新株予約権の付与(割当)契約において定められていること |

なお、税制適格ストックオプションを付与した場合には、付与日の属する年の法定調書提出の義務はありますが、この法定調書の提出は税制適格要件には含まれません。

(2)行使時の要件

税制適格ストックオプションの行使時の要件は以下の通りです。

| 要件 | 内容 |

| ①誓約書面の提出 | 大口株主及び大口株主の特別関係者に該当しないことを誓約する書面を会社に提出すること |

| ②行使時書面の提出 | 税制適格ストックオプション行使の日の属する年における他の税制適格ストックオプションの行使の有無、行使があった場合には権利行使価額・行使年月日について、記載した書面を会社に提出すること。 |

なお、付与対象者がその年において複数の税制適格ストックオプションを行使して、その行使価額の合計が1,200万円を超えることとなる場合には、その超えることとなった取引全体の権利行使益について、課税を繰り延べることはできません。

税制適格SOのメリット

税制適格ストックオプションを導入することでさまざまなメリットがあります。

ここでは税制適格ストックオプションの主なメリット3つを確認します。

| (1)税制優遇措置が受けられる

(2)付与対象者側のリスクはほとんどない (3)優秀な人材を採用・確保しやすくなる |

(1)税制優遇措置が受けられる

税制適格ストックオプションでは、要件を充足することで、税制面での優遇措置を受けることができます。

通常の無償ストックオプションでは、権利行使時と株式売却時の2回も課税されますが、税制適格ストックオプションは、株式売却時の1回のみの課税で済みます。

また、通常の無償ストックオプションでは、権利行使時に最大で約55%の累進税率で課税が発生しますが、税制適格ストックオプションは、売却時に一律約20%の税率での課税となります。

そのため、税制適格ストックオプションは他のストックオプションと比べて、付与対象者にとってのインセンティブ効果が高いとされています。

(2)付与対象者側のリスクはほとんどない

ストックオプションは、そもそも付与対象者個人の成果によって会社の株価上昇に寄与することで多額の利益を手に入れることができるものです。

また、税制適格ストックオプションは、無償発行であるため、付与対象者側にとっては、リスクがほとんどない上に、株価上昇分がダイレクトに付与対象者個人の利益に直結します。

(3)優秀な人材を採用・確保しやすくなる

付与対象者にとって魅力的な税制適格ストックオプションを将来の報酬として付与することで、会社はキャッシュアウトを抑えながら、優秀な人材を採用・確保することが可能となります。

なお、令和元年の税制改正により、会社の役員や従業員だけでなく、一定の社外高度人材に対しても税制適格ストックオプションを付与することができるようになっています。

制適格SOのデメリット

一方、税制適格ストックオプションを導入することでデメリットもあります。ここでは税制適格ストックオプションの主なデメリット3つを確認します。

| (1)税制適格要件が厳しい

(2)付与対象者と非対象者の間に軋轢が生じる (3)SO付与がモチベーション向上に繋がるとは限らない |

(1)税制適格要件が厳しい

税制適格ストックオプションは税制優遇措置を受けられることの反面、税制適格要件が厳しく設定されています。

仮に、税制適格要件を満たすことができなかった場合には、税制非適格のストックオプションとして、付与対象者は所得税と住民税で最大で約55%の累進税率で課税が発生します。

(2)付与対象者と非対象者の間に軋轢が生じる

税制適格ストックオプションの一斉付与後に入社した従業員が増えてきた場合、社内にストックオプションの付与対象者と非対象者が混在することとなり、報酬の不公平感から、両者の間に軋轢が生じる可能性があります。

また、この報酬の不公平感から、仕事の取り組み方にも温度差が出てくることも有り得ます。

(3)SO付与がモチベーション向上に繋がるとは限らない

会社の業績が良くないと株価の上昇が期待できず、税制ストックオプションの魅力は下がるため、社員のインセンティブに繋がらない可能性があります。

また、ストックオプションによる報酬を重視している役員や幹部従業員の場合には、権利行使をきっかけに退職してしまう懸念もあります。

そのため、税制適格ストックオプションがあるからといって、必ずしも社員のモチベーションが向上し、離職率も低下するとは限らないという点には留意が必要です。

税制適格SOの会計上の取扱い

ここでは、会社の役員や従業員に対して税制適格ストックオプションを発行した場合の、会社側の会計処理を例示を用いて確認します。

<例示>

| ✓権利行使価格:700

✓税制適格ストックオプションの公正な評価額:300 ✓付与から権利確定までの期間:3年 ✓権利行使可能期間:付与決議の日後3年~10年 |

<付与時(1年目)>

役員や従業員に対する報酬となるため、権利確定までの期間に応じて費用を計上します。

| 株式報酬費用 100 / 新株予約権 100 ※ |

※ 評価額300÷権利確定までの期間3年

<2年目>

| 株式報酬費用 100 / 新株予約権 100 |

<3年目>

| 株式報酬費用 100 / 新株予約権 100 |

<権利行使時(新株発行)>

| 預金 700 + 新株予約権 300 / 資本金等 1,000 |

<権利行使期間満了時(権利が行使されず全て失効)>

| 新株予約権 300 / 新株予約権戻入益 300 |

上記のようにストックオプションの公正な評価額を算定することが必要となりますが、非上場会社の場合には、評価額を合理的に見積もることが困難なため、割当契約時の株価と権利行使価額の差額(≒現在行使した場合の価値)を使用することが認められています。

ここで、税制適格ストックオプションの場合には、「割当契約時の株価≦権利行使価格」という要件があるため、通常、非上場会社における公正な評価額はゼロとなります。そのため、多くの非上場会社では、権利行使時以外の仕訳は不要となります。

ただし、割当契約時の株価として、税務上の特例方式(財産評価基本通達による評価)を採用している場合には、公正な評価額を認識することがあるため注意が必要です。

この税務上の特例方式については、「税制適格SOの税務上の取扱い」の記載をご参照ください。

税制適格SOの税務上の取扱い

ここでは、「付与対象者個人」と「発行会社」の法人税法上の取扱いや、その他の税務上の留意点などを確認します。

(1)付与対象者個人の所得税法上の取扱い

税制適格ストックオプションを付与された付与対象者個人の「ストックオプション付与時」、「権利行使時」、「株式売却時」のそれぞれにおける所得税法上の取扱い及び「契約時の時価」は、次の通りです。

①ストックオプション付与時の取扱い

発行会社の役員や従業員に税制適格ストックオプションを付与した場合、付与時に課税関係は生じません。

なぜなら、税制適格ストックオプションには譲渡制限が付されているため、付与されたストックオプションを売却して経済的利益を実現させることができないからです。

なお、税制適格ストックオプションの権利行使価額は、当該ストックオプションの割当契約時の株価以上とする必要がありますが、この契約時の株価については、以下の④をご参照ください。

②権利行使時の取り扱い

税制適格ストックオプションについては、租税特別措置法の規定により、権利行使益(権利行使時の株価−権利行使価額)の課税は、株式の売却時まで繰り延べられることから、権利行使時に課税関係は生じません。

③株式売却時の取り扱い

税制適格ストックオプションの権利を行使して取得した株式の売却時には、次の算式の通り、売却価額と権利行使価額との差額が株式の譲渡所得として課税(一律約20%の税率)されます。

<算式>

| 譲渡所得 = ( 売却価格 - 権利行使価格 ) × 株式数 |

④契約時の株価

契約時の株価は、所得税基本通達23~35共-9の例(原則方式として)によって算定します。

ただし、その株式が取引相場のない株式である場合には、原則方式によらず、一定の条件の下、財産評価基本通達の例(特例方式として)によって算定することもできます。

詳細は以下の国税庁サイトに公表されているQ&Aをご参照ください。

ストックオプションに対する課税(Q&A)の問7

(2)発行会社の法人税法上の取扱い

会社が役務提供の対価として発行したストックオプション(無償ストックオプション)に係る費用については、付与対象者個人に給与等課税事由が生じた場合に、役務の提供を受けたものとして、損金に算入することができます。

したがって、税制適格ストックオプションについては、付与対象者個人に給与課税等がされないため、発行法人においても費用として損金に算入することはできません。

そのため、会計上、費用処理が行われる場合、この費用は加算処理の対象となります。

ただし、非上場会社のように会計上の費用処理が行われないケースでは、発行会社における特段の処理は不要です。

(3)その他の税務上の留意点

ここでは、その他の税務上の留意点とて、「税制適格ストックオプションの権利行使価額の変更」や、「特定株式の特定口座やNISA口座への入庫」に関する事項を確認します。

①税制適格ストックオプションの権利行使価額の変更(信託形SOから税制適格SO)

税制適格ストックオプションについて、当初契約で定めた事項を変更した場合には、原則として、税制適格ストックオプションに該当しないこととなります。

ただし、令和5年7月の租税特別措置法通達の改正後に権利行使価額を引き下げる契約変更を行った場合で、かつ、当該契約変更後の権利行使価額が同通達に定めた権利行使価額に関する要件を満たす場合には、特別に税制適格ストックオプションとして認められています。

詳細は以下の国税庁サイトに公表されているQ&Aをご参照ください。

ストックオプションに対する課税(Q&A)の問10

②特定株式の特定口座やNISA口座への入庫

税制適格ストックオプションの権利行使により取得した上場株式(特定株式)は、特定口座制度やNISA制度を利用することはできません。

そのため、この特定株式を売却した場合には、原則として、個人で確定申告を行う必要があります。

なお、確定申告書には「株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)」を添付します。

税制適格SOを利用しやすい会社とは

税制適格ストックオプションを付与された会社の役員や従業員が利益を出すためには、一般的に以下の条件を満たす必要があります。

| ✓ストックオプションの付与がなされた時より株価が上がっていること

✓ストックオプションの権利行使により取得した株式を売却する機会があること |

そのため、これらの条件を満たしやすい「株式上場を目指すベンチャー企業」などで、優秀な人材を獲得するためのインセンティブ報酬として、この税制適格ストックオプションは利用されています。

具体的な利用イメージは次のようになります。

| ①株式上場の準備時期:SO付与

資金があまりない状況で優秀な人材を獲得するため、税制適格ストックオプションを付与する ②株式上場後:権利行使 ストックオプションの付与対象者は、株式上場(IPO)後に権利を行使して上場株式を取得する ③株価上昇後:株式売却 ※ 権利を行使して取得した上場株式を市場で売却して、利益を確定させる |

※ 上場日の直前事業年度末日の1年前の日から上場日前日までの間に取得したストックオプションについては、一定の継続所有の制約を受けることがあるため注意が必要です。

税制適格SOと税制非適格SOとの比較

税制適格SOと税制非適格SOとの比較は下表の通りです。

| 税制適格SO | 税制非適格SO (1円SO) |

|

| 制度分類 | 報酬 | 報酬 |

| 株価向上インセンティブ | 値上り益型 | フルバリュー型 |

| 業績条件 | つけられる | つけられる |

| 付与対象者個人の課税 | 付与時:課税なし 行使時:課税なし 譲渡時:譲渡 |

付与時:課税なし 行使時:給与 or 退職 譲渡時:譲渡 |

| 行使時の源泉徴収 | なし | あり |

| 源泉以外のキャッシュアウト | 付与時:生じない 行使時:行使価額(付与時の時価以上) |

付与時:生じない 行使時:行使価額(自由に設定できるが1円SOの場合には1円) |

| 会社の 損金算入 |

× | 〇 |

| 会計処理 | 発行時の公正な評価額を付与日から権利確定日にわたって期間按分等で費用計上し、対応する金額を新株予約権として計上 | 同左 |

| 会計仕訳 | 付与時:仕訳なし 決算時:株式報酬費用/ 新株予約権 権利行使時:新株予約権+現預金 / 資本金等 失効時:新株予約権 / 新株予約権戻入益 |

同左 |

なお、各ストックオプション制度の詳細等については、以下の記事もご参考になさってください。

税制非適格SOの詳細についてはこちら:

税制非適格SOとは?デメリットや会計上・税務上の取扱いを詳しく解説!!

有償SOの詳細についてはこちら:

有償SOとは?デメリットや会計上・税務上の取扱いを詳しく解説!!

ストックオプション制度の全体像についてはこちら:

ストックオプション制度の全体像を詳しく解説!(税制適格・非適格・1円・有償・信託型の比較)

まとめ

以上今回は、ベンチャー会社などのインセンティブ報酬として活用されている「税制適格SO」について、「制度概要」や「税制適格要件」、「メリット・デメリット」、「会計上・税務上の取扱い」などを詳しく解説致しました。

税制適格ストックオプションについては、一定の要件を満たすことで、租税特別措置法によって特別に税制優遇を受けることができます。

具体的には、権利行使時の給与課税等は行われず(課税が繰り延べられ)、株式売却時の譲渡益課税のみで済みます。

一方で、「信託型SO」に関しては、2023年5月に国税庁が説明会で示した見解により、今後は権利行使時の給与課税を避けることができなくなっています。

そのため、権利行使時の給与課税を避けることができる税制適格ストックオプションについては、インセンティブ報酬の中でも、税負担の面からの優位性が再認識されるものと考えらえます。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、ストックオプション制度や役員報酬に関する税務アドバイザリー業務を得意としております。

ご興味等ございましたら、いつでもお問合せください。