税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

不動産オーナーにとって、収益物件の管理方法や税務上の最適なスキームを選ぶことは重要な課題です。中でも注目されているのが「不動産所有方式」の不動産管理会社です。

この記事では、不動産所有方式の不動産管理会社に関して、「不動産所有方式の概要」や「メリット・デメリット」、「対象となる不動産の選び方」、「設立までの流れ」等をわかりやすく解説します。

Table of Contents

1.不動産管理会社の3つの方式

不動産管理会社には、主に3つの運営方式があり、それぞれ節税効果や管理実態に違いがあります。まずはこの不動産管理会社の3方式の特徴を解説します。

不動産管理会社の3つの方式については、以下の記事もご参照ください。

節税対策に活用できる不動産管理会社とは?方式別の違いやメリット等を徹底解説!

(1) 管理委託方式

オーナーが不動産を個人で所有したまま、管理業務のみを法人に委託する方式です。所有権は個人にありますが、家賃の一部を管理委託料として法人に移すことで、所得分散が可能です。

(2) サブリース方式

法人が不動産を一括借上げし、第三者に転貸する方式です。法人はサブリース料をオーナーに支払い、差額が法人の収益となります。実質的な管理運営は法人が行うことになります。

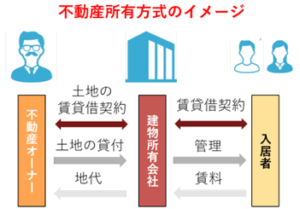

(3) 不動産所有方式(本記事の主題)

法人が不動産そのものを所有する方式です。個人から法人に不動産を売却または現物出資し、法人が賃貸収入を直接得ます。所有・管理・収益がすべて法人に帰属するため、節税効果が大きい半面、設立や移転時のコストとリスクにも注意が必要です。

不動産所有方式の契約関係や課税関係等は下表の通りです。

| 項目 | 内容 |

| 所有者 | ・土地:不動産オーナー個人

・建物:不動産管理会社 |

| 契約関係 | ・不動産賃貸借契約書(土地):不動産オーナーと不動産管理会社の間

・不動産賃貸借契約書(建物):不動産管理会社と賃借人の間 ・金銭消費貸借契約:不動産オーナーと不動産管理会社の間(建物購入資金を借りる場合) |

| 不動産オーナー

の所得税 |

・不動産所得(土地の賃貸料-経費)

・給与所得(不動産管理会社からの役員報酬または給与) |

| 不動産管理会社

の法人税 |

・会社の所得(建物の賃貸料-土地の賃借料-経費-役員報酬または給与) |

| 相続人の

相続税 |

・不動産オーナーが所有している土地

・不動産管理会社の自社株(不動産オーナーが株主の場合) ・不動産オーナーから不動産管理会社に対する貸付残高(建物購入資金を貸し付けた場合) |

(4) 3つの方式の比較表

管理委託方式、サブリース方式、不動産所有方式を比較すると下表のように整理できます。

| 方式 | 所有権 | 管理主体 | 主な収益移転方法 | 節税効果 |

| 管理委託方式 | 個人 | 法人 | 管理委託料 | △ |

| サブリース方式 | 個人 | 法人 | サブリース料の差益 | 〇 |

| 不動産所有方式 | 法人 | 法人 | 賃料が法人の売上 | ◎ |

なお、管理委託方式とサブリース方式についてのメリット・デメリット等については、以下の記事もご参照ください。

管理委託方式はこちら:

サブリース方式はこちら:

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし

2.不動産所有方式の不動産管理会社を設立するメリット

不動産所有方式の不動産管理会社を設立するメリットは以下の通りです。

(1) 高い節税効果

家賃収入の100%が不動産管理会社へ移転するため、所得の移転効果が大きく、役員報酬や給与を家族に支給することで所得分散効果による節税が可能となります。

(2) 相続税対策になる

次の点で相続税対策になります。

| 建物:

不動産管理会社へ移転することで、相続時には自社株評価となり、相続財産の評価額圧縮につながる 土地: 地代を払うことで、相続税の土地評価が有利になる。(詳細は後述) 自社株: 不動産管理会社の株主をはじめから配偶者や子供とすることで、移転した建物を相続財産から除くことが可能となる |

(3) 税務リスクが低い

不動産管理会社が直接不動産を所有しているため、管理料の適正性について等が税務上の論点となりづらいです。

(4) 不動産所得の分離管理

プライベートと分離した法人会計が可能となり、管理の透明性が高まります。

3.不動産所有方式の不動産管理会社を設立するデメリット・注意点

不動産所有方式には高い節税効果を期待できますが、反面にデメリットや注意点もあります。不動産所有方式の不動産管理会社を設立するデメリット・注意点は以下の通りです。

(1) 不動産移転時に登記費用や譲渡税が発生

不動産の移転により、資産管理会社に登記費用や不動産取得税が発生し、不動産オーナー個人には譲渡税が発生します。

(2) 不動産移転時に消費税が発生する可能性

不動産オーナーが課税事業者(前々年の課税売上が1千万円超のケースなど)の場合には、建物の売却取引に消費税が発生します。

(3) 融資・担保の調整が必要

移転する不動産で融資や担保設定をうけている場合には、所有者変更によって条件変更が必要になる可能性があります。

(4) 地代の設定をどうするか見当が必要

資産管理会社から支払う地代には逆所得移転効果が生じるため、この地代が高額な場合には、他の2つの方式より所得移転効果が少なくなる可能性があります。ただし、地代を支払わないと土地の相続税評価に影響を及ぼし、借地権の認定課税が発生する可能性もあることから地代の設定をどうするか検討が必要です。

具体的に、地代の支払い方法には次の3種類がありますが、それぞれのメリット・デメリット等もあわせて確認します。

①相当の地代

| 金額:路線価の6%(固定資産税相当額の4倍超)の高額な地代

メリット:土地の相続税評価が20%減(※) デメリット:逆所得移転効果が大きく、不動産オーナーの所得税負担が大きい |

※自社株の評価における純資産価額の算定においては、自用地としての価額×20%として評価

②賃貸借(通常地代)

| 金額:固定資産税相当額の2~4倍の地代

メリット:土地の相続税評価が20%減で、逆所得移転効果が相当の地代方式よりも軽減される(※) デメリット:逆所得移転効果が少しある |

※自社株の評価における純資産価額の算定においては、自用地としての価額×20%として評価

③使用貸借

| 金額:地代を支払わない(固定資産税相当額のみの支払い)

メリット:逆所得移転効果が生じず、不動産オーナーの所得税負担が少なくてすむ デメリット:相続税評価が更地評価(評価減なし)となるため、相続税負担が大きい |

②と③を選択する場合は、無償返還の届出を提出しないと借地権の認定課税を受けるため注意が必要です。

不動産オーナーが高齢の場合には①か②を選択し、不動産オーナーが若く、相続まで10年以上かかると想定される場合には③を選択することをお勧めします。

(5) その他の相続における注意点

相続におけるその他の注意点は次の通りです。

| ✓土地の貸借について、無償返還届出書の提出を怠ると、借地権の認定課税をうける

✓土地で貸宅地評価(20%評価減)をするためには、固定資産税相当額の2倍~4倍の地代を設定する必要がある ✓不動産を管理会社に移転後3年以内に亡くなってしまった場合、不動産管理会社の株価評価が高額になることがある ✓不動産オーナーのローンを使った債務控除の活用による相続財産の圧縮を想定していた場合、移転する不動産に紐づくローンの債務控除が使えなくなるため、他の方式に比べ相続税が高くなる可能性がある |

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし

4.不動産所有方式の不動産管理会社に移す不動産の選び方

どの不動産を不動産管理会社に移すべきか、その選び方には節税効果とコストのバランスが重要です。ポイントは以下の通りです。

(1) 土地より建物を選ぶ

通常は建物の家賃収入の方が土地の地代収入よりも大きいため、建物の方が節税効果は大きくなります。また、土地は建物とは違い、その価値が時の経過により下がることは少ないため、売買価格が高額になりやすいです。そのため、土地を不動産管理会社に移しても売却価格が高く、移転コストがかかる一方で、地代収入が少なくあまり節税はできません。

そのため、節税目的の観点では、不動産管理会社に移す不動産として、土地より建物を選ぶことがポイントです。

(2) 価格が低くて移転コストが許容範囲の建物を選ぶ

建物を不動産管理会社に売買取引で移す場合には、会社から不動産オーナー個人に対して売買代金を支払うための資金の準備が必要となることから、会社側においては、売却価格が低い方が資金準備・支払いの面で楽になります。

また、売却価格や固定資産税評価額が高い場合には、譲渡所得税や登録免許税等の移転コストも高くなってしまいます。

そのため、売却価格や固定資産税評価額が低くて、移転コストが許容範囲内(節税効果>移転コスト)である建物を選ぶことがポイントです。

(3) 節税効果の大きい建物を選ぶ

次のような節税効果が大きいとされる建物を選ぶことがポイントです。

| ✓賃貸収入が安定している(入居率が高い)建物

✓減価償却費が多く取れる築年数の古い建物 ✓法人で保有した方が経費化しやすい構造(エレベーター保守や修繕費等が大きい)の建物 |

(4) 借入の返済が終わっている建物を選ぶ

銀行からの借入が継続している建物を不動産管理会社に移す場合には、銀行との折衝が必要になります。特に借入に対する抵当権が設定されている建物については、売却等が難しくなります。一方で、借入の返済が終了している建物であれば、銀行と折衝等は不要で手間がかかりません。

そのため、なるべく借入の返済が終わっている建物を選ぶことがポイントです。

(5) 相続対策につながる不動産を選ぶ

次のような相続対策につながる不動産を選ぶことがポイントです。

| ✓将来の相続時に問題になりそうな不動産(共有名義や分割しづらい一棟物件)

✓地価が上昇傾向にあり、相続評価額が将来的に増えるリスクがある土地(※) |

※上記1に記載の通り、土地を選ぶ場合には節税の観点で注意が必要です。

5.不動産所有方式の不動産管理会社を設立する流れ

ここでは、不動産所有方式の管理会社設立について、手続きとその流れを解説します。制度面での注意点が多いため、税理士との連携が重要です。

ステップ1:設立の目的と対象不動産を明確化すること

| ✓節税目的か相続対策かを明確にする

✓対象不動産を選定(前述の条件を基に検討) |

ステップ2:法人の設立

| ✓株式会社または合同会社を設立

✓役員構成や資本金、出資比率を決定(将来的な株価対策も視野に) |

ステップ3:不動産の法人移転手続き

| ✓売買か現物出資で法人に移転

✓必要に応じて登記変更、抵当権者との調整 |

ステップ4:賃貸契約や業務体制の整備

| ✓法人名義で賃貸借契約を再締結

✓銀行口座・経理体制を整備し、税務署に法人設立届等を提出 |

ステップ5:定期的な会計・税務処理の実施

| ✓税理士と顧問契約を締結し、法人会計を適切に運営

✓減価償却・役員報酬・法人税申告などを適正に実施 |

6.まとめ

以上今回は、不動産所有方式の不動産管理会社に関して、「不動産所有方式の概要」や「メリット・デメリット」、「対象となる不動産の選び方」、「設立までの流れ」等をわかりやすく解説いたしました。

不動産管理会社の3つの方式の中でも、「不動産所有方式」は高い節税効果と相続対策の両立が可能な、最も本格的なスキームです。不動産を法人に移転することで、家賃収入を法人に集約し、役員報酬として家族に分配することで所得分散が実現できます。また、相続時には不動産ではなく株式として評価されるため、評価額の圧縮による節税にもつながります。

一方で、不動産の移転時には登記費用・譲渡税・消費税などのコストが発生し、既存融資の担保調整なども必要となります。加えて、地代の設定によっては逆所得移転が生じ、かえって節税効果を薄めてしまうリスクもあります。そのため、使用貸借・通常地代・相当の地代の各方式のメリット・デメリットを理解し、自身の年齢や相続時期に応じて慎重に選択することも重要です。

また、不動産を管理会社に移転する際には、節税効果の大きい建物(収益性・築年数・減価償却の観点で優れた物件)を選ぶことがポイントです。移転費用とのバランスや、借入の有無、将来の相続リスクも考慮しながら、不動産の選定を行いましょう。

不動産所有方式は節税だけでなく、資産承継の視点からも極めて有効ですが、制度面の複雑さから、専門的な知見が求められます。設立から移転、運営までを適正に進めるには、税理士などの専門家と連携しながら慎重に進めることが成功のカギとなります。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、「不動産オーナーの法人化」を数多く支援しておりますので、ご興味等ございましたら、お気軽にご連絡ください。

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし