税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

不動産所得が増えると比例して税負担も重くなります。そこで、家族への所得分散や相続対策を考える不動産オーナーには、「不動産管理会社の設立」による節税スキームが注目されています。

今回の記事では、「不動産管理会社の仕組み」や「不動産管理会社の主な方式と比較(所有方式・管理委託方式・サブリース方式)」、「不動産管理会社を使った節税の具体的な方法」などを税理士事務所の視点からわかりやすく解説します。

Table of Contents

1.不動産管理会社とは?なぜ節税に活用されるのか

はじめに、動産管理会社の基本的な仕組みと、節税に役立つ理由等を解説します。

なお、不動産オーナーの法人化については、以下の記事もご参照ください。

(1) 不動産管理会社の基本的な仕組みとは

不動産管理会社とは、不動産オーナーが所有している不動産の管理・運営を行う会社のことです。不動産オーナーが法人化をして、一定の業務や不動産自体を設立した法人に委託・移管等することで、個人の収入を法人に分散することができます。

(2) 節税に役立つ理由

法人税の方が個人の所得税よりも税率が低くなることが多く、さらに家族に役員報酬や給与を支払うことで所得を分散することができます。

また、法人の方が経費計上の範囲が広く、相続対策になることもあるため、不動産管理会社を活用した方がトータルの税負担を抑えることが可能です。

(3) 不動産投資を個人で行う場合と法人化する場合の比較

不動産投資を個人で行う場合と法人化する場合の違いは下表の通りです。

<個人で行う場合と法人化する場合の比較表>

| 比較項目 | 個人所有 | 不動産管理会社 |

| 所得の分散 | 不可 | 家族に分散可能(役員報酬・給与) |

| 税率 | 所得税+住民税(最大55%ほど) | 法人税等の実効税率(23.17%など)

※ |

| 経費計上 | 制限あり | 幅広く可能 |

| 相続対策 | 物件が相続財産 | 自社株が相続財産 |

※ 中小企業の所得別の実行税率は下表のようになります。

<中小企業の所得別の実行税率>

| 所得 | 法定実効税率 |

| 400万円以下 | 21.36% |

| 400万円超800万円以下 | 23.17% |

| 800万円超 | 33.58% |

法人税等の実効税率は以下の記事もご参照ください。

中小企業の法人税の実効税率とは?仕組み・計算方法・節税対策まで徹底解説!

2.不動産管理会社の主な方式と比較(所有方式・管理委託方式・サブリース方式)

ここでは、不動産管理会社の主な方式である「不動産所有方式」と「管理委託方式」、「サブリース方式」の概要やメリット・デメリットを解説します。

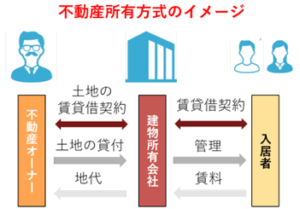

(1) 不動産所有方式とは

不動産所有方式とは、不動産オーナーが保有する不動産を管理会社に売却または現物出資をして、不動産管理会社が所有者となる方式です。

不動産管理会社が不動産そのものを所有するため、家賃収入の100%が不動産所有会社の収益(所得)になります。そのため、3つの方式の中でこの不動産所有方式がもっとも所得移転効果が大きくなります。

なお、一般的には建物のみを会社に移転させて、土地は不動産オーナーの所有のままとし、会社から個人に対して地代を支払う形態をとります。なぜなら、土地を移転させると譲渡所得税が発生する可能性があるからです。

<メリット>

| ✓家賃収入の全額が会社の収益となるため、節税効果が大きい

✓不動産を会社で所有するため、管理料等の適正額についての税務リスクがない ✓土地評価の観点で、相続税対策になる |

<デメリット>

| ✓会社に移転する不動産に対して、譲渡税や登録免許税、不動産取得税が発生する

✓不動産の所有権を移転させるための手続きに手間がかかる ✓会社側で不動産購入のための資金が必要となる ✓「土地の無償返還に関する届出書」の提出を忘れると、借地権の認定課税が行われる可能性がある |

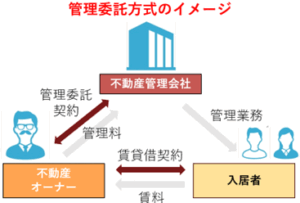

(2) 管理委託方式とは

管理委託方式とは、不動産の所有権はオーナーに残した上で、管理業務(修繕対応・契約手続きなど)を不動産管理会社に委託し、管理料を管理会社に支払う方式です。

管理委託方式では、一般的に賃料の〇%ということで管理料を決定することになるため、不動産保有方式と比べると所得の分散効果は少ないです。

この管理料は、5〜10%程度が相場と言われています。

<メリット>

| ✓不動産の名義変更不要で導入が容易 |

<デメリット>

| ✓会社に移す収益が限定的で、大きな節税効果は見込めない

✓管理業務を全て他に不動産屋に丸投げしている場合には、管理料の否認リスクがある |

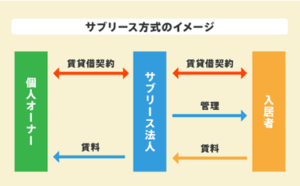

(3) サブリース方式とは

サブリース方式とは、オーナーが不動産管理会社に不動産を一括貸しし、会社が入居者に転貸することで賃料差益を得る方式です。

サブリースの賃料は家賃収入の15〜20%程度が目安です。

<メリット>

| ✓家賃収入を管理委託方式より多く、法人へ移すことができる

✓家族を役員や従業員として任命しやすい |

<デメリット>

| ✓実態のない契約は税務署に否認されるリスクがある

✓適正な契約内容と複雑な経理実務が求められる |

(4) 所有方式・管理委託方式・サブリース方式の比較

所有方式・管理委託方式・サブリース方式を比較すると下表のようになります。

<3方式の比較表>

| 項目 | 所有方式 | 管理委託方式 | サブリース方式 |

| 不動産の名義 | 法人 | 個人 | 個人 |

| 法人収入の割合 | 高い | 低い | 中 |

| 税務リスク | 低い | 中 | 中 |

| 相続対策効果 | 高い | 低い | 中 |

| 導入コスト | 高い | 低い | 中 |

| 手間 | かかる | かからない | かかる |

3.不動産管理会社を使った節税の具体的な方法

ここでは、不動産管理会社を活用した節税の具体的な方法を確認します。不動産管理会社を使った節税は、単に名義を法人にするだけでなく、運用方法や支払いの設計を工夫することで実現できます。

事前にシミュレーションを行い、税理士などの専門家のアドバイスのもとに進めることが重要です。

(1) 役員報酬による所得の分散

所得税では「累進課税制度」が採用されているため、不動産オーナーが一人で所得を得るのではなく、配偶者や家族に役員報酬・給与を支払い、所得を分散することで、所得税の節税が可能となります。

たとえば、家賃収入が年間1,000万円ある不動産オーナーが、不動産管理会社を設立し、自分を代表取締役、配偶者を取締役に就任します。そして、会社が管理業務を請け負い、オーナー個人から月額80万円の管理料を受け取るとします。その中から、代表取締役のオーナーに40万円、取締役の配偶者に20万円役員報酬を支払えば、所得を家族に分散することができます。

この方法により、次のような違いが生まれます。

| 比較項目 | 個人で全額所得 | 管理会社を通じて分散 |

| 所得課税 | 不動産オーナーに全額課税 | 不動産オーナーと配偶者にそれぞれ課税 |

| 節税効果 | 低い | 高い(所得分散により) |

(2) 経費の活用で利益を圧縮

不動産管理会社を設立すると、個人では計上が難しい経費も会社経費として計上できる可能性が広がり、節税効果が期待できます。不動産管理会社で経費に計上できる支出の主な例は下表の通りです。

<不動産管理会社で経費に計上できる支出>

| 支出項目 | 内容 | 節税のポイント |

| 接待交際費・会議費 | 取引先や同業者との会食代、贈答品代など | 年間800万円まで(中小企業の場合)経費にできる |

| 旅費交通費 | 日当や宿泊費用 | 旅費規程を整備することで日当や宿泊費を経費化することができる |

| 車両関連費 | 法人名義の車のリース料、ガソリン代、車検費用など | 管理業務に使用する場合には経費にできる |

| 地代家賃 | 社宅や自宅の一部の家賃 | 一定の家賃相当額を本人負担とすることで社宅の家賃を経費にすることができる。また、自宅を事務所として使用することで自宅費用の一部を経費にすることができる。 |

| 水道光熱費 | 電気代、ガス代、水道代、通信費など | 事業使用分に限り、適正な按分で経費にできる |

ただし、「個人的な支出」は経費として認められないため、明確な領収書や業務記録を残しておく必要があります。

(3) 退職金制度を活用した長期的な節税

会社では、役員や従業員に退職金を支払うことができます。退職金は、通常の給与よりも税制上優遇されており、長期的な節税策として効果的です。

たとえば、20年間勤務した役員に1,000万円の退職金を支払う場合、退職所得控除により課税所得は大きく圧縮され、結果として税負担が軽くなります。

4.不動産管理会社の設立に向いている人の特徴

不動産管理会社の設立は、すべての不動産オーナーにとって必ずしも必要なものではありませんが、ある一定の条件に当てはまる人には大きなメリットがあります。

ここでは、どのような人に設立が向いているのか具体例を交えながら、解説します。

(1) 不動産所得が高い人

年間の不動産所得が600万円を超えた場合、所得税と住民税の税率の合計は30%に達している可能性があります。ここで、不動産管理会社を設立すれば、法人税の実効税率は23.17%(所得800万円超は33.58%)となるため、個人と会社の税率差を利用した節税が見込まれます。

(2) 将来的な相続や承継を考えている人

不動産オーナーの相続時には個人で所有していた不動産の評価額がそのまま相続税の対象になります。一方で、不動産管理会社を設立しておけば「株式評価」が適用され、純資産評価や類似業種比準方式により相続税評価額を圧縮することができます。

(3) 家族を活用したい人

配偶者(妻・夫)や大学生の子供を役員や従業員として登用し、実務に関与してもらうことで、給与や役員報酬を支払い、世帯全体での所得を平準化することができます。これにより、税率の高い不動産オーナーに集中していた課税が分散され、世帯としての手取りが増えるケースがあります。

5.設立時の税務上の注意点と税務署対策

不動産管理会社の設立による節税には多くのメリットがありますが、正しい運用をしなければ「節税」ではなく「脱税」と見なされるリスクがあります。ここでは、税務署に否認されないためのポイントを、具体例を交えて解説します。

(1) 契約書類と業務実態の整備

不動産管理会社として設立した法人において、代表者となったオーナーの配偶者にも役員報酬を支払うことがよくあります。しかし、配偶者が実際には何の業務にも関与しておらず、契約書も曖昧だった場合、税務調査でその報酬が「業務実態のない支出」として否認される可能性があります。

<税務署対策>

| ✓管理委託契約書を作成

✓業務日報や勤怠表を整備して業務実態を可視化 ✓家賃相場や業務量に見合った報酬設定を行う |

(2) 経費の取り扱いを正しく理解する

法人化により経費計上の幅は広がりますが、すべてが許容されるわけではありません。たとえば「家族旅行を業務視察と称して経費にする」といったケースでは、税務調査で否認されやすいです。そのため、以下の支出の取り扱い例を参考に、税務上認められる経費の範囲を正しく理解することが重要です。

<会社の経費として判断が迷いやすい支出の取扱い例>

| 支出内容 | 経費の妥当性 | 理由 |

| 家族との旅行費用(業務視察名目) | × | 実質的に私的利用と判断されやすく、業務との関連性が薄いと否認される。 |

| 社員慰安旅行の費用(国内1泊2日程度) | 〇 | 社内規定に基づき、全社員対象・一定基準内であれば福利厚生費として計上可能。 |

| 1人会社や家族従業員だけのスモール会社の福利厚生費 | × | 役員や家族従業員だけの会社において、福利厚生費は認められにくい。親族外の従業員がいて、全員に適用される福利厚生であることが必要。 |

| 社長の自宅の家賃の全額 | × | 業務使用部分のみが経費対象。プライベート部分を含めて全額計上は不可。 |

| 自宅兼事務所の水道光熱費の一部 | 〇(按分) | 業務利用割合を合理的に計算し、按分した金額なら経費算入が可能。 |

| 仕事で使用するスーツ・靴 | × | 一般的な衣類は「生活に必要な支出」とみなされ、業務用と認められにくい。 |

| 接待での高級料亭での飲食費 | △ | 取引先との業務上必要な接待なら可。ただし、金額や頻度に過剰性があると否認も。 |

| 業務用のパソコン購入費 | 〇 | 使用目的が明確で業務利用に供していれば、全額経費にできる。 |

| ゴルフ会員権の購入費 | × | 原則として資産計上。私的利用と判断されやすく、経費性は認められにくい。 |

| 出張時の宿泊・交通費 | 〇 | 業務の実態があれば問題なし。領収書と行程の記録を残しておくことが重要。 |

| 社長個人のマッサージ代・エステ代 | × | 私的費用とみなされるため、経費計上は不可。 |

6.設立手順と税理士に相談すべきタイミング

不動産管理会社の設立は、節税だけでなく将来の資産承継にも影響する重要な判断です。成功するためには、段階ごとに適切なステップを踏む必要があります。ここでは、「設立目的の明確化」や「設立の流れ」、「税理士に相談すべき最適なタイミング」などを、具体例を交えて解説します。

(1) 設立目的の明確化と方針の決定

漠然と税金が安くしたいという理由だけで法人設立を検討した場合には、所有方式・管理委託方式・サブリース方式のうち、どれが最適な方式か判断がつかないことがあります。

不動産管理会社の設立目的(節税・相続対策・事業承継など)を明確にしておくことで、適切な方式と役員構成、報酬体系を設計しやすくなります。

(2) 会社設立手続きの実行

法人設立に必要な手続きは主に以下の通りです。

| ステップ | 内容 | 留意点 |

| ①定款の作成 | 商号・目的・資本金などを明記 | 節税スキームに合った記載が必要 |

| ②定款認証 | 公証役場で公証人による認証を受ける | 管理会社としての体裁を整える必要あり |

| ③登記申請 | 法務局へ登記書類提出 | 法人として正式に成立 |

| ④法人口座開設 | 銀行で法人名義の口座を開設 | 資金の流れを明確化 |

| ⑤契約締結 | 不動産管理契約などを正式に締結 | 税務署への説明責任を意識 |

| ⑥税務届出 | 税務署や都道府県に各種届出を行う | 青色申告・源泉所得税等の届出を忘れずに |

(3) 税理士に相談すべきタイミングと相談内容

法人設立後に「管理委託料の金額が不適切」「契約書の内容が不備」などの問題が発覚すると、せっかくの節税効果が帳消しになることがあります。そのため、相談すべきタイミングは「法人設立前」がベストです。

<税理士に相談すべき主な項目>

| ✓不動産の名義や契約方式の選定(不動産所有方式vs管理委託 vs サブリース)

✓節税シミュレーションの実施 ✓役員報酬や給与の適正額の設定 ✓管理契約・賃貸契約の整備方法 |

税理士の関与が早ければ早いほど、節税効果と税務リスク回避の両立がしやすくなります。「走りながら考える」のではなく、「走り出す前に設計図を準備する」ことが、成功の秘訣です。

7.まとめ

以上今回は、「不動産管理会社の仕組み」や「不動産管理会社の主な方式と比較(所有方式・管理委託方式・サブリース方式)」、「不動産管理会社を使った節税の具体的な方法」などを税理士事務所の視点からわかりやすく解説いたしました。

不動産管理会社の設立は、不動産オーナーにとって強力な節税策となるだけでなく、相続や事業承継の観点からも有効な手段です。特に、不動産所得が高くなると個人の所得税・住民税の負担が重くなりがちですが、法人化することで法人税の実効税率のメリットを活かし、所得の分散や経費計上の幅を広げることが可能です。また、家族を役員として登用することで、世帯全体の所得税負担を平準化することができます。

不動産管理会社には「所有方式」「管理委託方式」「サブリース方式」といった複数の運用方式があり、それぞれ導入コストや節税効果、税務リスクが異なります。自社にとって最適な方式を選ぶためには、設立目的の明確化が不可欠です。

節税効果を狙った設立であっても、業務実態が不明瞭であれば税務署から否認されるリスクがあります。契約書類の整備や業務内容の可視化、適正な経費処理など、実態に基づいた運用が求められます。

そのため、不動産管理会社を成功させるためには、設立前から税理士と連携し、最適なスキームを構築することが重要です。税制や運用に関する知識をもとに、将来を見据えた節税と資産承継戦略を描きましょう。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、「不動産オーナーの法人化サポート」に力を入れておりますので、ご興味等ございましたら、お気軽にご連絡ください。