税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

令和6年度税制改正で、交際費等の損金不算入制度について見直しが行われた結果、4月から交際費等から除かれる飲食費の金額基準が従来の5千円から1万円に引き上げられています。

この「交際費から除かれる飲食費」を上手く活用することで節税につなげることも可能となります。

そこで今回は、「交際費課税制度の概要」を確認した上で、「1万円に引き上げられた飲食費の金額基準」や「飲食費の金額基準を適用する場合の要件と注意点」などを解説します。

Table of Contents

交際費課税制度の概要

昭和29年から法人税の計算に交際費課税制度が導入されています。

この制度は、損金算入できる交際費等の額に上限を設けることで、本来は法人の事業活動、特に販売活動のために不可欠な費用であるはずの交際費の支出を抑制し、「資本の蓄積」と「冗費の節約」を推進する目的で導入されています。

1万円に引き上げられた飲食費の金額基準とは?節税につながる?

ここでは、1万円に引き上げられた「飲食費の金額基準」と「金額基準の引き上げは節税につながるかどうか」を確認します。

(1)飲食費の金額基準とは

平成18年度の税制改正で、経済の活性化を図る目的で1人当たりの金額が5,000円以下の飲食費は会議費等として、交際費等から除かれています。

この金額基準は20年弱もの間、維持されてきましたが、令和6年度の税制改正で、物価上昇や飲食業界の支援などを背景として、従来の5,000円から10,000円に引き上げられています。

つまり、交際費は原則、交際費課税制度によって支出した全額を損金とすることができません(一般的な中小企業では800万円が上限)が、「1人当たり1万円以下の飲食費」であれば、接待目的であっても、交際費等に含めずにその全額を費用にすることができるということです。

(2)飲食費の金額基準の引き上げは節税につながるか

従来から交際費の計上が多い次のような会社であれば、飲食費の金額基準の引き上げが節税につながります。

<資本金1億円以下で交際費を800万円計上している中小法人の事例>

| ①飲食費以外の交際費800万円

②1人当たり5,000円以下の飲食費200万円 ③1人当たり5,000円超10,000円以下の接待飲食費150万円 ④1人当たり10,000円超の接待飲食費100万円 合計:交際費の額1,250万円 |

この事例では、既に交際費の損金算入限度額800万円の枠を使い切っているため、従来のように、「飲食費の金額基準が5,000円以下」の場合には、上記③④の合計である250万円(=150万円+100万円)が損金に算入できず、課税対象となってしまいます。

一方で、税制改正後の「飲食費の金額基準が10,000円以下」の場合には、上記③の150万円は損金に算入することができ、損金に算入できず課税対象となる額は上記④の100万円で済むことから、飲食費の金額基準の引き上げが節税につながっています。

ただし、交際費の損金算入限度額800万円の枠に余裕がある会社については、今回の改正が即時に節税につながるということはありません。

交際費の損金算入限度額の計算等については、以下の記事もご参照ください。

交際費の要件や範囲、税務調査で問題となる交際費等を詳しく解説!

金額基準1万円以下が適用されるのはいつから

1人当たりの金額10,000円以下の基準が適用されるのは、令和6年4月1日以降に支出する飲食費からになります。

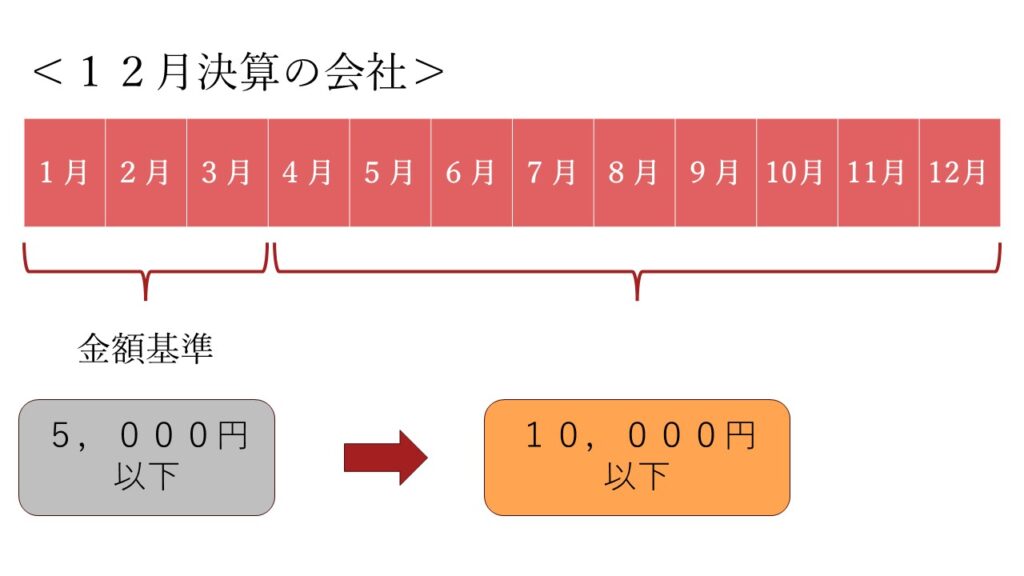

そのため、令和6年3月に決算を迎える会社以外は、期の中で、「5,000円以下の飲食費」と「10,000円以下の飲食費」が混在することから、適用誤りをしないように注意が必要です。

例えば、12月決算の会社の場合には、次のような適用関係となります。

飲食費の金額基準を適用する場合の「要件」と「注意点等」

飲食費の金額基準を適用する場合の「要件」や「注意点等」は以下の通りです。

(1)飲食費の金額基準を適用する場合の「要件」とは

飲食費の金額基準を適用する場合には、一定の書類の保存要件を満たすことが必要です。

具体的には、次の事項を記載した書類を保存する必要があります。

| ✓飲食等のあった年月日

✓飲食等に参加した得意先、仕入先その他事業に関係のある者等氏名または名称 ✓上記の者と会社の関係 ✓飲食等に参加した者の数 ✓その飲食等に要した費用の額、飲食店等の名称および所在地 ✓その他飲食等に要した費用であることを明らかにするために必要な事項 |

参考:国税庁「No.5265 交際費等の範囲と損金不算入額の計算」

ただし、飲食したお店で発行される領収証等には、もともと「飲食等のあった年月日」、「飲食等に要した費用の額、飲食店等の名称および所在地」が記載されています。

そのため、通常は、以下の事項を領収証等に裏書きすることで、その領収証等を上記の事項を満たした書類として取り扱うことが可能となります。

| ①飲食等に参加した取引先の氏名または名称

【記載イメージ】〇〇会社・□□部、△△◇◇(氏名) ②上記の者と会社の関係 【記載イメージ】卸売先 or 仕入先 or 営業先 など ③飲食等に参加した者の数 【記載イメージ】〇人 |

(2)一定の書類の保存要件に関する「注意点等」とは

一定の書類の保存要件に関する「注意点」や「留意点」は次の通りです。

①ゴルフ、観劇、旅行等に際しての飲食費の取扱い

ゴルフ・観劇・旅行等の催事に際しての飲食等に関しては、通常は、それらの催事を実施することを主たる目的とする一連の行為の一つとして実施されるものであることから、催事に要した費用に含まれ、交際費に該当することとなります。

ただし、企画した催事の全てを終了し、解散後に一部得意先と飲食した場合等においては、飲食等がそれら一連の行為とは別に単独で行われていると認められることから、交際費等から除かれる飲食費に該当します。

②自社の役員・従業員の氏名等は省略できる

自社の役員や従業員等の氏名等は、会社が経理処理等を行うにあたって把握していることから、必ずしも記載を求められていません。そのため、自社の役員・従業員の氏名等は省略することができます。

③1人当たり10,000円以下は、税抜 or 税込

「1人当たり10,000円以下」の金額が税抜か税込かについては、会社の経理方式によって異なります。

採用している方式が、税抜経理であれば税抜10,000円(税込11,000円)になり、税込経理であれば税抜9,090円(税込10,000円)となります。

④飲食等に参加した取引先の氏名または名称の記載例

例えば、次のような記載「〇〇会社・□□部、△△◇◇(氏名)」を行うことが必要です。ただし、氏名の一部又は全部が明らかでないときには、記載の省略も可能となります。

⑤飲食等に参加した人数が多い場合の記載例

原則として、相手方の名称や氏名のすべてが必要となりますが、「参加した人数が多い場合」や「相手方の氏名の一部が不明の場合」には、その参加者が真正である限りにおいて、「○○会社・□□部、△△◇◇(氏名)部長 他10名」という表示であっても差し支えありません。

⑥領収書等の分割や偽った内容の記載はしてはいけない

1つの飲食等の行為を分割して記載すること、相手方を偽って記載すること、参加者の人数を水増しして記載すること等は、「事実の隠ぺい又は仮装」に当たりますのでご注意ください。

詳細は国税庁の交際費等(飲食費)に関するQ&Aをご参照ください。

まとめ

以上今回は、「交際費課税制度の概要」を確認した上で、「1万円に引き上げられた飲食費の金額基準」や「飲食費の金額基準を適用する場合の要件と注意点」などを解説させていただきました。

交際費課税制度は、もともと損金算入できる交際費等の額に上限を設けることで、「資本の蓄積」と「冗費の節約」を推進する目的で導入されていますが、経済活性化の観点から、平成18年度の税制改正によって、1人当たりの金額が5,000円以下の飲食費は交際費等から除かれています。

この5,000円以下という金額基準は20年弱もの間、維持されてきましたが、令和6年度の税制改正で、物価上昇や飲食業界の支援などを背景として、従来の5,000円から10,000円に引き上げられています。

この飲食費の金額基準の引き上げにより、従来から交際費の計上が多い会社であれば、節税につなげることができます。

ただし、飲食費の金額基準を適用する場合には、「必要事項を記載した書類の保存要件」の遵守が必要となるため、領収書や帳簿にどのような事項を記載すればいいのか、税理士等の専門家に事前にご相談されることをお勧めします。

なお、税理士への相談にあたっては、実践的な節税対策が評判の「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループに是非ご相談ください。

その他、税制改正に関しては、以下の記事もご参照ください。

令和5年度税制改正の「暦年課税と相続時精算課税制度」に関する記事はこちら:

【令和5年税制改正】改正後の暦年課税と相続時精算課税制度の選び方やお勧めは?

令和3年度税制改正の「電子帳簿保存法の宥恕措置」に関する記事はこちら:

電子取引のデータ保存義務化が令和5年末まで2年間猶予されました!

令和2年10月の「所得税基本通達の制定について」の一部改正について(法人税法上の時価における小会社方式の取扱い)に関する記事はこちら: