税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

相続時精算課税制度とは、相続時に生前贈与時の「贈与税」と相続時の「相続税」を合算して課税する仕組みです。

この相続時精算課税制度のデメリットとして、贈与財産をもらった人(受贈者)が贈与をした人(贈与者)より先に亡くなった場合の二重課税の問題が挙げられることがあります。

そこで今回は、相続時精算課税制度における通常の贈与税・相続税の計算例を確認した上で、例外ケースである「受贈者が贈与者より先に亡くなった場合(逆縁)」の課税上の取扱い等を詳しく解説します。

Table of Contents

相続時精算課税制度の概要

はじめに相続時精算課税制度の基本として、「制度概要」や「対象者」、「贈与税の計算」などを確認します。

(1)相続時精算課税の制度概要

相続時精算課税制度とは、「子どもや孫に対して生前贈与を行った場合に、贈与時には贈与した財産の額が2,500万円まで贈与税がかからなくなる一方で、相続時にはその贈与した財産も相続財産に持ち戻して相続税を計算する」という、贈与税・相続税を一体として課税が行われる制度です。

(2)相続時精算課税の対象者

続時精算課税制度は高齢の親や祖父母が所有する資産を現役世代に移転しやすくするために創設された背景があります。

そのため、贈与者と受贈者は直系の血族でなくてはならず、次の通り、贈与者・受贈者の年齢にも制限が設けられています。

| ✓贈与者:贈与した年の1月1日において、60歳以上である父母又は祖父母 ✓受贈者:贈与を受けた年の1月1日において、18歳以上である子や孫 |

なお、贈与者の配偶者は、推定相続人ではあるものの、直系の血族ではないため、上記の条件を満たすことができず、相続時精算課税制度の利用はできないことから注意が必要です。

(3)相続時精算課税の贈与税の計算方法

相続時精算課税制度では、最大2,500万円の特別控除を適用することができ、2,500万円を超過した贈与財産については、税率を一律20%で贈与税を計算します。

| 贈与税 = ( 課税価格 – 基礎控除額110万円 – 特別控除額2,500万円 )× 20% |

なお、相続時精算課税制度における基礎控除は令和5年度の税制改正で新たに創設されたもので、令和5年12月31日までの贈与では、基礎控除の適用はないことから注意が必要です。

また、相続時精算課税制度では、贈与者の相続発生時に、相続時精算課税に係る贈与財産の価額(控除された基礎控除額は除く)を相続財産に持ち戻して、相続税額の計算を行うこととなる点にも注意が必要です。

相続時精算課税制度の相続税の計算方法

贈与税の計算は上記で確認した通りですが、相続時精算課税制度は贈与税・相続税を一体として課税が行われる制度であることから、この贈与税は相続時に精算されることとなります。

ここでは、相続時精算課税制度において、贈与者が亡くなった場合の相続税の計算方法を確認します。

なお、相続税の計算方法については、以下の記事もご参照ください。

相続税の計算方法をわかりやすく解説!(スケジュールや相続税がかかる遺産額も)

(1)相続財産への持ち戻しが行われる

相続時精算課税は相続と贈与を一体として課税が行われる制度であることから、贈与時に課税された贈与税は、相続税の概算払いとして、後々の相続の時に精算されることになります。

また、相続時精算課税制度を選択した後の贈与については、全て相続財産に持ち戻しが行われます。

具体的には、贈与者が亡くなった時に、相続税の課税価格に相続時精算課税制度を適用した贈与財産(精算課税適用財産)の価額を加えて、相続税を計算することとなります。

暦年贈与では、相続開始前3年以内のものに限って、相続財産への加算が行われますが、相続時精算課税制度では3年以内と言った限定がなく、相続時精算課税を選択した後の贈与財産は全てが加算されるため注意が必要です。

なお、加算する金額は、相続時の時価ではなく、贈与時の価額でることから注意が必要です。

(2)贈与税額は相続税額から控除する

相続時精算課税制度を選択した以降の贈与の際に課せられた贈与税は、二重課税が生じないように相続税から控除をします。

相続時精算課税において、事前に支払った贈与税が相続税よりも大きくなる場合には、贈与税の還付を受けることができます。

なお、暦年課税において、贈与加算の対象となった贈与にかかる贈与税が相続税よりも大きくなったとしても、贈与税の還付を受けることができないことから注意が必要です。

暦年贈与のメリットやデメリットについては、以下の記事もご参照ください。

暦年贈与とは?メリット・デメリットや選択した方がいいケースを解説!

相続時精算課税制度の計算例

相続時精算課税制度を選択した贈与を行った場合における、贈与税と相続税の計算について、具体的な事例を用いて確認します。

<事例>

| ✓贈与者:父親A(80歳) ✓受贈者:長男B(50歳) ✓贈与財産:土地評価額8,000万円(相続時の評価額12,000万円) ✓相続財産:預金5,000万円、有価証券2,000万円 |

(1)贈与税の計算

まずは、相続時精算課税制度を選択した贈与による贈与税の計算を確認します。

相続時精算課税制度では、上述の通り、基礎控除額と特別控除額を適用することができます。

贈与された土地に対する贈与税の金額は、以下のように計算します。

<贈与税の計算>

| ( 8,000万円 – 110万円 – 2,500万円 )× 20% = 107.8万円 |

ここで計算した贈与税については、受贈者である長男Bが贈与を受けた翌年の2月1日から3月15日までに申告をして、納税することとなります。

なお、相続時精算課税制度については、期限内に申告をしなかった場合、選択をすることができないことから注意が必要です。

(2)相続税の計算

相続時精算課税制度を選択して贈与を行った父親Aが亡くなると、精算課税適用財産の価額をAの相続財産に持ち戻して、相続税額の計算を行うこととなります。

<相続税の計算>

| ①相続財産:預金5,000万円+有価証券2,000万円+(土地8,000万円(※)-基礎控除110万円)=1億4,890万円 ②基礎控除:3,000万円+法定相続人600万円×1人=3,600万円 ③課税遺産総額:①-②=1億1,290万円 ④相続税(総額):2,816万円 ⑤相続時精算課税分の贈与税額除額:△107.8万円 ⑥納税額:2,708.2万円 |

※ 相続時精算課税制度により贈与された財産(土地)の評価額は、相続時の評価額ではなく贈与時の評価額を用いる点に注意が必要です。

受贈者が先に亡くなった場合(逆縁)の取扱い

相続時精算課税制度は、世代間の資産移転を促進する制度であることから、基本的には贈与者が受贈者よりも先に亡くなることを想定した仕組みとなっています。

ただし、世界で最も長寿化が進んでいる日本では、年少者が年長者より先に亡くなる「逆縁」リスクが指摘されており、子(受贈者)が親(贈与者)よりも先に亡くなるケースも増えています。

受贈者が贈与者よりも先に亡くなった場合、そのままでは受贈者の精算課税適用財産について、相続時の精算が行われないことになってしまいます。

そこで、受贈者が贈与者よりも先に亡くなった場合には、受贈者の相続人(贈与者を除く)が法定相続分等に応じて、相続時精算課税の適用に係る「権利義務を承継」し、贈与者が亡くなった後に、相続税の申告を行うこととされています。

受贈者が先に亡くなった場合の取扱いについて、具体的な事例を用いて確認します。

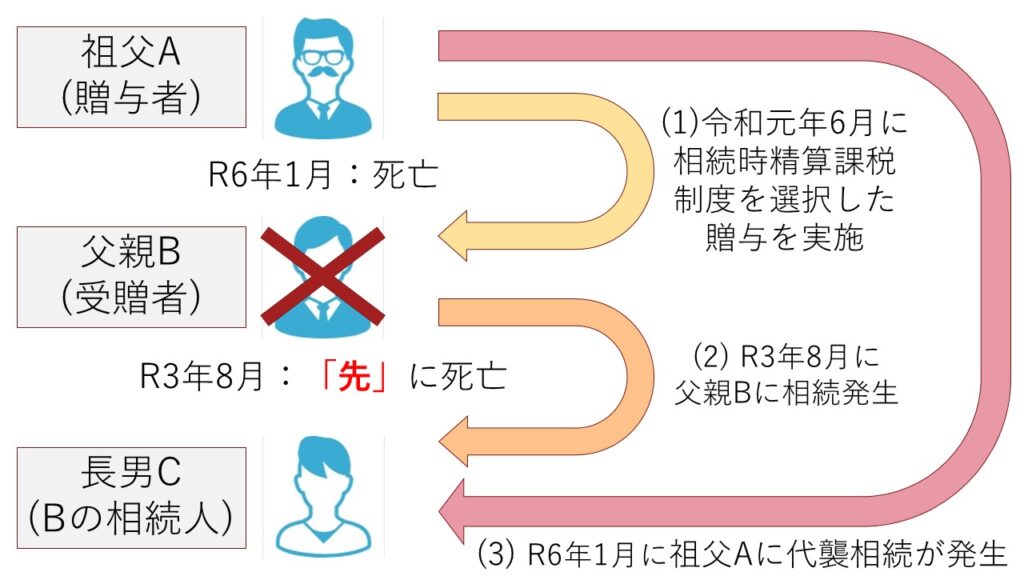

<事例>

| ✓贈与者:祖父A(80歳)、令和6年1月25日死亡 ✓受贈者:父親B(50歳)、令和3年8月10日死亡 ✓Bの相続人:長男C(25歳) ✓贈与財産:令和元年6月に預金5,110万円を贈与 ✓Aの相続財産:自社株3,000万円 ✓Bの相続財産:土地1,200万円、建物800万円 |

以下の図の通り、時系列ごとに受贈者が先に亡くなった場合の取扱いを確認します。

(1)相続時精算課税を選択した贈与を実施

令和元年6月に父親Bは祖父Aから預金5,110万円の贈与を受けたことにより、父親Bは令和2年3月15日までに「相続時精算課税制度の選択届出書」を添付して、贈与税申告書を提出する必要があります。

贈与税額は以下のように計算します。

| ( 5,110万円 - 110万円 - 2,500万円 )× 20% = 500万円 |

※ 令和5年度以前の相続時精算課税制度では基礎控除の適用はありませんが、ここでは適用があるものとして計算しています。

(2)祖父Aよりも先に父親Bに相続が発生

令和3年8月10日に父親Bに相続が発生したことにより、長男Cは令和4年6月10日までに相続税申告書を提出する必要があります。

父親Bの相続財産には、相続時精算課税の適用に係る「権利義務」を含めて、相続税額は以下のように計算します。

| ①相続財産:土地1,200万円+建物800万円+相続時精算課税の権利義務(預金5,110万円-基礎控除110万円)=7,000万円 ②相続税の基礎控除:3,000万円+法定相続人600万円×1人=3,600万円 ③課税遺産総額:①-②=3,400万円 ④相続税(総額):480万円 |

※ 令和5年度以前の相続時精算課税制度では基礎控除の適用はありませんが、ここでは適用があるものとして計算しています。

(3)祖父Aに代襲相続が発生

令和6年1月25日に祖父Aに相続が発生すると、代襲相続を受ける長男Cは令和7年11月25日までに相続税申告書を提出する必要があります。

祖父Aの相続財産には、精算課税適用財産の価額を持ち戻して、相続税額は以下のように計算します。

| ①相続財産:自社株3,000万円+精算課税適用財産の価額(預金5,110万円-基礎控除110万円)=8,000万円 ②相続税の基礎控除:3,000万円+法定相続人600万円×1人=3,600万円 ③課税遺産総額:①-②=4,400万円 ④相続税(総額):680万円 ⑤相続時精算課税分の贈与税額除額:△500万円 ⑥納税額:180万円 |

(4)二重課税の可能性がある

祖父Aが先に亡くなる通常のケースでは、祖父Aの相続時に精算課税適用財産に相続税がかかり、父親Bの相続時には、精算課税適用財産のうち残っている財産がある場合のみ、相続税がかかります。

一方で、祖父Aよりも先に父親Bが亡くなるケースでは、父親Bが精算課税適用財産を費消して、財産が全く残っていなくても、父親Bの相続時と祖父Aの相続時のそれぞれに相続税がかかることから注意が必要です。

このように、相続時精算課税制度を選択することで、二重課税の状態となる可能性がデメリットの1つとして挙げられることがあります。

その他のメリット・デメリットについては、以下の記事をご参照ください。

相続時精算課税制度とは?メリット・デメリットや選択した方がいいケースを解説!

まとめ

以上今回は、相続時精算課税制度における通常の贈与税・相続税の計算例を確認した上で、例外ケースである「受贈者が贈与者より先に亡くなった場合(逆縁)」の課税上の取扱い等を解説いたしました。

相続時精算課税制度とは、「子どもや孫に対して生前贈与を行った場合に、贈与時には贈与した財産の額が2,500万円まで贈与税がかからなくなる一方で、相続時にはその贈与した財産も相続財産に持ち戻して相続税を計算する」という、贈与税・相続税を一体として課税が行われる制度です。この相続時精算課税制度が令和5年度の税制改正によって、相続対策として、かなり使いやすくなり、今後は「暦年贈与制度」と同じくらい活用の場面が増えてくると想定されます。

ただし、相続時精算課税制度については、いくつかのデメリットがあり、例えば、受贈者が先に亡くなった場合には、上述の通り、「二重課税」の可能性があります。

そのため、相続対策として生前贈与を活用する場合には、「暦年贈与」と「相続時精算課税制度による贈与」のメリット・デメリットを比較して、どちらが有利となるのか、税理士等の専門家と相談して、しっかりとシミュレーションを行うことが重要となります。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、様々な前提をおいての丁寧な生前贈与シミュレーションを実施しています。また、生前贈与だけに留まらず、国税OBによる相続対策・生前対策などの支援実績も豊富にあります。

少しでもご興味いただける場合には、以下のお問い合わせフォームからお気軽にご連絡ください。