税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

インボイス制度が始まる2023年10月がいよいよ迫ってまいりました。

インボイス制度の影響が大きいとされる事業者は課税事業者を主な取引先にしている事業者ですが、免税事業者や課税事業者に関わらず、全ての事業者は、この制度に対する理解を深めておくことが望ましいと言えます。

そこで今回は、改めてインボイス制度の基本として、「制度の概要」や「導入目的」、「登録申請手続き」、「各事業者での対応」などを分かりやすく解説します。

Table of Contents

インボイス制度の概要

インボイス制度がいよいよ2023年10月1日から始まります。

このインボイス制度とは、「仕入税額控除」を受けるために所定の事項が記載された請求書や納品書を発行・保存するという新しい消費税の制度で、正式名は「適格請求書等保存方式」と言います。

今までの消費税の制度では「区分記載請求書」が採用されており、請求書には「発行者」や「取引年月日」、「取引金額」などを記載していましたが、新しい制度では、そこに「登録番号」や「適用税率」、「消費税額」を追加で記載することが必要となり、これらを記載した請求書を「インボイス(適格請求書)」と呼びます。

インボイス制度が始まる2023年10月1日以降、買手側が消費税の仕入税額控除を受けるためには、売手側(仕入先等)が発行するインボイスを保存しておくことが必要となります。

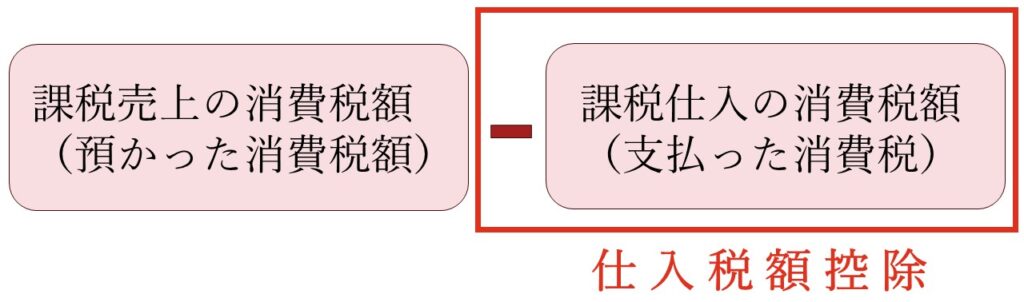

なお、仕入税額控除とは、下図のように消費税の納税額を計算する際に課税売上の消費税額から課税仕入の消費税額を差し引くことを言います。

例えば、卸売業者の場合、売上にかかる消費税が15,000円で、仕入で発生した消費税が10,000円とすると、仕入で発生した消費税10,000円が仕入税額控除の対象となり、差額の5,000円を申告・納税することとなります。

インボイス制度導入の目的

インボイス制度の導入目的としては、主に以下の2つが挙げられます。

| (1)消費税額を正確に把握すること(複数税率対応)

(2)益税問題の不公平感の解消 |

詳細については、以下で確認します。

(1)消費税額を正確に把握すること(複数税率対応)

インボイス制度導入の表向きの目的は、取引時の消費税率と消費税額を正確に把握することにあります。

2019年(令和元年)10月から、消費税に軽減税率が導入されたことにより、材料などの仕入に、税額が8%のものと10%のものが混在するケースが発生するようになりました。

そんな中で、納付する消費税額を正確に計算するためには、税率ごとに区分した「対価の額」や「適用税率」、「税額」等を明記した請求書が必要になっていました。

例えば、仕入れた商品の消費税率が8%のところ、誤って10%で計上すると、両者の税率差の2%部分は、買手側にとって不当な利益となってしまいます。

このような不当な利益や計算ミスを防ぐため、所定の記載事項を満たしたインボイスによって、消費税を正しく計算して納税するという仕組みを作ることが目的の1つとなっています。

(2)益税問題の不公平感の解消

インボイス制度導入の裏の目的として、益税問題の不公平感の解消も挙げられています。

益税とは、取引先から商品やサービスの対価として消費税を受け取った事業者が、消費税の納税義務がない免税事業者であった場合等において、その受け取った消費税が事業者の利益になることを言います。

これまでの消費税の制度では、消費税の免税事業者も課税事業者と同じように消費税を受け取っていたため、この益税の問題が生じていました。

インボイス制度では、仕入税額控除を受けるためには、原則としてインボイスが必要となります。

これを裏返すと、インボイス制度では、インボイスを発行しなければ、原則として、消費税を受け取ることができないということです。

ここで、インボイスを発行できるのは、あらかじめ税務署で登録を行った課税事業者だけです。

免税事業者はインボイスを発行できないため、インボイス制度が始まると消費税を含めた金額を受け取ることができなくなるため、この益税問題の不公平感は解消されるとされています。

なお、実際には、インボイス制度の開始後も免税事業者が消費税を上乗せして請求することは、税法等において禁止されておらず、上乗せして請求することも可能です。

ただし、インボイス制度の導入によって、今後は消費税分の値下げを要求される可能性が高く、その結果、益税問題の不公平感が解消されると考えられています。

「インボイス」と「簡易インボイス」、「区分記載請求書」とは?

インボイス制度の概要でも触れましたが、ここでは、改めて「インボイス」と「簡易インボイス」、「区分記載請求書」について、実際の雛形のイメージも示した上で、それぞれの記載事項等を確認します。

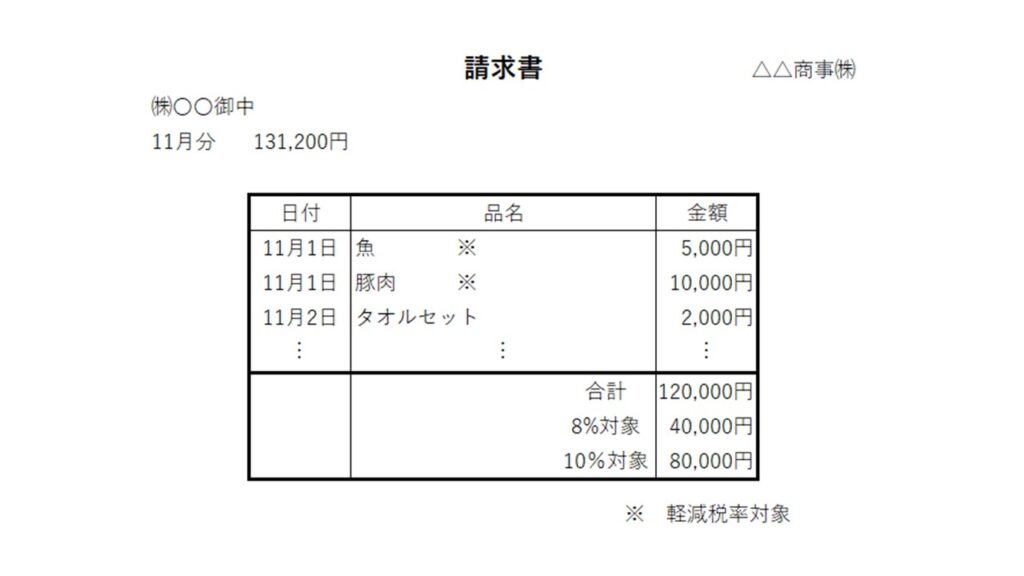

(1)区分記載請求書

今までの消費税の制度では「区分記載請求書」が消費税の仕入額控除の根拠として使用されています。

区分記載請求書の記載事項は以下の項目です。

| ✓発行者の氏名または名称

✓取引年月日 ✓取引内容 ✓受領者の氏名または名称 ✓軽減税率の対象である旨の表記(対象商品に※マークなどを付ける) ✓適用税率ごとに区分した合計額(10%および8%適用分のそれぞれの商品合計額) |

<区分記載請求書のイメージ>

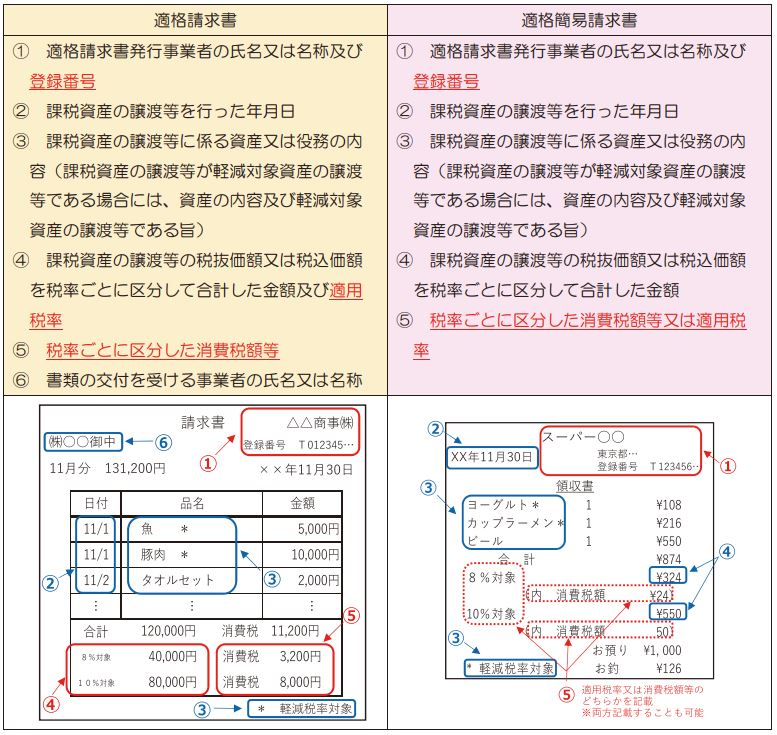

(2)インボイス(適格請求書)

インボイス(適格請求書)とは、区分記載請求書に一定の事項を追加で記載した請求書等を言いますが、このインボイスの様式は、法令等で定められていません。

インボイスとして必要な事項が記載された書類(請求書、納品書、領収書、レシート等)であれば、その名称を問わず、また、手書きであっても、インボイスに該当します。

インボイスでは区分記載請求書での記載事項に、以下の記載事項が追加されます。

| ✓適格請求書発行事業者の登録番号

✓適用税率 ✓適用税率ごとの消費税額の合計 |

(3)簡易インボイス(適格簡易請求書)

事業者によっては、事業の性質上、インボイスを交付することが難しい場合が考えられます。そこで、特定の取引においては、インボイスの代わりとなる「簡易インボイス(適格簡易請求書)」を交付することが認められています。

この「簡易インボイス(適格簡易請求書)」は、インボイスの記載事項を簡易なものとしたものです。

具体的に「簡易インボイス」と「インボイス」の記載事項で、異なる点は次の2つです。

| ✓「書類の交付を受ける事業者の氏名または名称」の記載が不要である

✓「税率ごとに区分した消費税額等」または「適用税率」のいずれか一方の記載で足りる |

また、インボイス制度において簡易インボイスを交付できる事業は次の通りです。

| ✓小売業、飲食店業、写真業、旅行業

✓タクシー業、駐車場業(不特定かつ多数の者に対するものに限る) ✓その他これらの事業に準ずる事業で、不特定かつ多数の者と取引をする事業 |

(4)インボイス(適格請求書)と簡易インボイス(適格簡易請求書)のイメージ

インボイス(適格請求書)と簡易インボイス(適格簡易請求書)のイメージや記載事項は以下の通りです。

なお、赤字部分が区分記載請求書の記載事項に新たに追加される項目です。

出典:国税庁_適格請求書等保存方式(インボイス制度)の手引きのP14

なお、インボイスの記載例(請求書、領収証、支払明細書、レシート)については、以下の記事でも解説しておりますので、こちらもご参照ください。

【インボイス②】インボイス制度において課税事業者がとるべき対応(インボイスの記載例も)

適格請求書発行事業者の登録申請手続き

適格請求書発行事業者になるためには、原則として、課税事業者が納税地を所轄する税務署長へ登録申請書を提出することが必要です。

税務署での審査を通過すると、「登録通知書」で登録番号が通知され、これによりインボイスを発行することが可能となります。

免税事業者が適格請求書発行事業者の登録申請を行う場合には、課税事業者となるための届出を行う必要がありますが、令和11 年9 月30 日までは経過措置により、適格請求書発行事業者に登録するだけで、自動的に課税事業者になります。

<原則>

| 手続きに必要な書類 | 提出時期や登録通知時期など | |

| 課税事業者 | ✓適格請求書発行事業者の登録申請書

⇒登録日の指定はできない |

登録通知時期の目安

・e-Tax:提出から約1か月 ・書面:提出から約2か月 |

| 免税事業者 | ✓消費税課税事業者選択届出書

✓適格請求書発行事業者の登録申請書 |

課税事業者となる課税期間の初日から15 日前の日まで

(例えば、個人事業者が令和12年1 月1 日から登録を受けるには、令和11 年12 月17 日まで) |

<免税事業者が適格請求書発行事業者の登録申請を令和5 年10 月1 日から令和11 年9 月30 日までの日の属する課税期間中に登録を受ける場合の経過措置>

| 手続きに必要な書類 | 提出時期や登録通知時期など | |

| 免税事業者 | ✓消費税課税事業者選択届出書

(適格請求書発行事業者の登録申請書は不要) |

登録希望日の15 日前の日まで |

なお、インボイス制度が始まる令和5 年10 月1 日から登録を受ける場合には、直前の令和5 年9 月30 日までに、登録申請を行えば、令和5 年10 月1 日に登録を受けたものとみなされます。

免税事業者等からの課税仕入れに係る経過措置

免税事業者はインボイスを発行できないため、免税事業者からの仕入については、消費税の仕入税額控除が受けられなくなります。

そのため、インボイス制度の導入によって、「免税事業者」や「免税事業者から仕入がある事業者」には大きな影響が生じます。

そこで、事業者への影響を緩和するために、令和5年(2023年)10月1日から令和11年(2029年)9月30日までの6年間は、免税事業者等の適格請求書発行事業者以外からの請求書であっても、一定割合の仕入税額控除を受けることができるという経過措置が設けられています。

免税事業者等から課税仕入れに係る仕入税額控除の適用関係を整理すると下表のようになります。

| 期間 | 免税事業者等からの仕入税額控除 |

| 令和5 年9 月末まで | 全額控除 |

| 令和5 年10 月~令和8 年9 月末(3 年間) | 80%控除 |

| 令和8 年10 月~令和11 年9 月末(3 年間) | 50%控除 |

| 令和11 年10 月以降 | 控除できない |

なお、上記の経過措置以外にも「2割特例」や「返還インボイスの交付免除」などの負担軽減措置があります。

これらの負担軽減措置も含め、細かな論点は以下の「インボイス制度に関するQ&A」に関する記事をご参照ください。

【インボイス④】「インボイス制度に関するQ&A」で留意点を洗い出し!

インボイス制度に対する課税事業者の留意点

インボイス制度に対する課税事業者の留意点について、売手側と買手側のそれぞれの立場で確認します。

(1)売手側の課税事業者

売手側の課税事業者における留意点は、以下の通りです。

なお、インボイス制度における課税事業者側の対応については、以下の記事でも解説しておりますので、こちらもご参照ください。

【インボイス②】インボイス制度において課税事業者がとるべき対応(インボイスの記載例も)

①インボイス交付の義務

適格請求書発行事業者には、買手(課税事業者に限る)の求めに応じ、インボイスを交付する義務があります。ただし、インボイスを交付することが困難であると認められる一定の取引については、交付義務が免除されます。

また、返品や値引き等、売上に係る対価の返還を行う場合には「適格返還請求書」を、交付した適格請求書に誤りがあった場合には「修正した適格請求書」を交付します。

ただし、税込み1万円未満の値引きや返品については、交付の必要はないことから、例えば、振込手数料分を売手側は負担する場合には、「適格返還請求書」の交付は不要です。

②インボイス保存の義務

上記①で交付したインボイス等について、その写しを保存する義務があります。

(2)買手側の課税事業者

買手側の課税事業者における留意点は、以下の通りです。

①仕入税額控除の適用要件の充足

買手側としては、仕入税額控除を適用するための要件を満たすことが重要です。

インボイス制度のもとでは、一般課税の場合、次の事項を記載した帳簿と次のインボイスの保存が、仕入税額控除の適用要件となります。

<帳簿への記載事項>

| ✓課税仕入れの相手方の氏名又は名称

✓取引年月日 ✓取引内容(軽減税率の対象品目である旨) ✓対価の額 |

※上記の記載事項は、今までの制度におけるものと異なることはありません。

<インボイスの範囲>

| ✓適格請求書又は適格簡易請求書

✓仕入明細書等(適格請求書の記載事項が記載され、相手方の確認を受けたもの) ✓卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡、及び農業協同組合等が委託を受けて行う農林水産物の譲渡について、受託者から交付を受ける一定の書類 |

なお、簡易課税により消費税を計算している場合には、適格請求書等の保存は、仕入税額控除の適用要件ではありません。

②取引先が適格請求者発行事業者であるか確認

買手側が仕入税額控除を受けるためには、売手の取引先にインボイスを交付してもらうことが必要です。

そのため、まずは取引先が適格請求者発行事業者か否かを確認し、適格請求者発行事業者である場合には、登録番号を入手します。

登録番号を入手することができたら、その番号に誤りがないか、国税庁の「インボイス制度適格請求者発行事業者公表サイト」で確認します。

③少額特例の活用

インボイス制度の「少額特例」とは、買手側が一定の中小事業者に該当する場合には、税込1万円未満の仕入れや経費の取引についてインボイスの保存がなくても一定の事項(上記の帳簿への記載事項を参照)を記載した帳簿の保存のみで仕入税額控除ができる特例です。

適用対象者となる中小事業者とは次のいずれかの要件を満たす事業者です。

| ✓基準期間(※1)における課税売上が1億円以下の事業者

✓特定期間(※2)における課税売上高が5千万以下の事業者 |

※1 基準期間:事業年度が1年である法人はその事業年度の前々事業年度、個人事業者はその年の前々年

※2 特定期間:法人は前事業年度の開始の日以後の6か月、個人事業者は前年1~6月

特例が適用されるのは、令和5年(2023年)10月1日~令和11年(2029年)9月30日までの仕入れや経費です。

また、少額特例が使えるかどうかの判定単位は、課税仕入れに係る1つの商品ごとの金額によって判定するのではなく、1回の取引の合計額が1万円未満であるかどうかにより判定します。

詳細は以下の国税庁サイトをご参照ください。

少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要(国税庁)

この少額特例は、仕入先が免税事業者であっても使えることから、なるべくこの特例を利用すべきです。

そのため、まずは少額特例が使える中小事業者に該当するかを確認し、該当する場合には、一定の事項を記載した帳簿付けを行うように注意が必要です。

インボイス制度に対する免税事業者の留意点

インボイス制度に対する免税事業者の留意点について、売手側と買手側のそれぞれの立場で確認します。

なお、インボイス制度における免税事業者側の対応については、以下の記事でも解説しておりますので、こちらもご参照ください。

【インボイス③】インボイス制度において免税事業者がとるべき対応

(1)売手側の免税事業者

免税事業者はインボイス制度が始まってもインボイスを発行する義務はありませんが、取引先が課税事業者の場合、インボイスが無いと仕入消費税額控除が受けられなくなるため、インボイスの発行を求められる可能性があります。

その時に備えて、課税事業者になった方がいいのか、免税事業者のままでいいのか、検討しておくことが重要です。

免税事業者である間は、消費税の申告や納税が不要となることから、税負担と経理処理の手間という観点で大きなメリットがあります。

ただし、課税事業者は仕入消費税額控除が受けられなくなるため、そこから生じる「消費税の増加部分」を嫌がり、取引を停止したり、継続する場合でも売手側の免税事業者に対して適格請求書発行事業者となるよう求めたり、値下げを交渉してくる可能性があります。

そのため、免税事業者は、このまま免税事業者を継続して、メリットを享受し続けるのか、それとも適格請求書発行事業者になって、取引を維持するのか、両者を比較検討することになります。

検討にあたっては、取引先ともしっかりと相談した上で慎重に判断することが望ましいです。

(2)買手側の免税事業者

買手側の免税事業者の場合、請求書は売手である取引先が発行するため、買手側の免税事業者は適格請求書発行事業者に登録する必要はありません。

また、免税事業者として消費税の納税義務は免除されていることから、仕入税額控除などの影響も受けません。

まとめ

以上今回は、インボイス制度の基本として、「制度の概要」や「導入目的」、「登録申請手続き」、「各事業者での対応」などを分かりやすく解説いたしました。

インボイス制度とは、「仕入税額控除」を受けるために所定の事項が記載された請求書や納品書を発行・保存するという新しい消費税の制度です。

この新しい制度では、「登録番号」や「適用税率」、「消費税額」等の必要事項を記載した「インボイス(適格請求書)」を保存しないと、買手側で消費税の仕入税額控除を受けることができません。

そのため、このインボイス制度は、課税事業者を主な取引先にしている免税事業者において、特に影響が大きいとされています。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、インボイス制度への対応に関して、顧問先はもちろん、顧問契約をいただいていない免税事業者の方に対しても各種アドバイスを積極的に行っております。

ご興味等ございましたら、お気軽にご相談ください。

税務・会計の悩みはお気軽にご連絡ください

電話・フォーム・LINE・Chatworkから選べます。

税務・会計の不安を今すぐ解決しましょう!

営業時間 9:00〜20:00 / 定休日なし