税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

最近では、コロナ禍や物価高から中小企業を守るため、「事業再構築補助金」や「ものづくり補助金」など大型の補助金制度が用意されています。

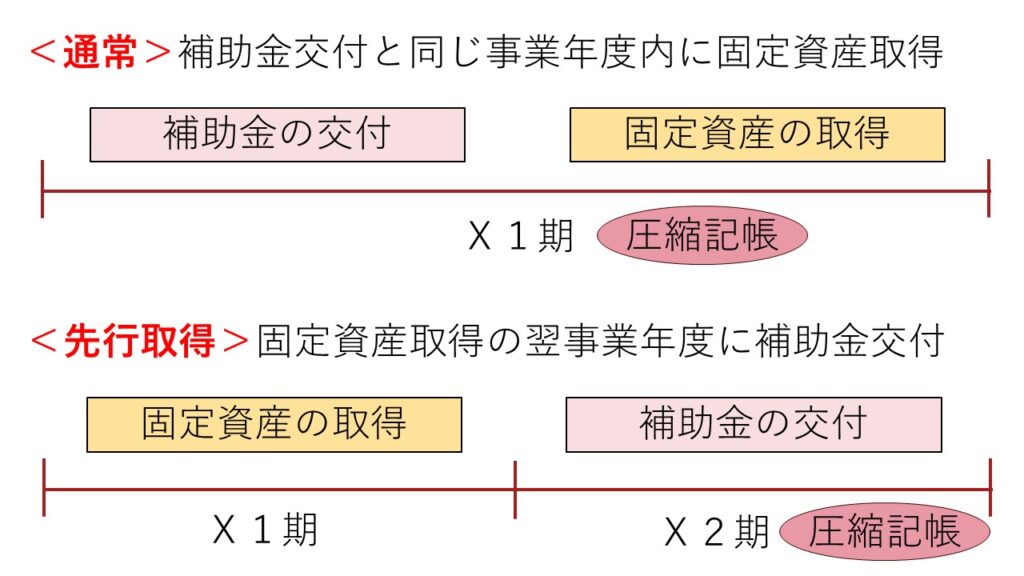

これらの大型の補助金については、補助金の効果が薄れないように「圧縮記帳」を行って、「課税の繰り延べ」をすることが一般的ですが、補助金スケジュールとしては、圧縮記帳制度が想定していない、「固定資産を取得した翌事業年度に補助金が交付される」という流れになることが多いです。

このように固定資産を先行取得する流れであっても、圧縮記帳の適用ができることが、令和4年度の税制改正で明確化されています。

そこで今回は、「圧縮記帳の概要」や「大型補助金のスケジュール」、「先行取得の圧縮記帳が明確化」、「計算方法」などを仕訳も用いて分かりやすく解説します。

圧縮記帳についてより詳しく知りたい方は、以下の記事もご覧ください。

「圧縮記帳とは?圧縮記帳の仕組みから記帳方法、注意点まで解説」

圧縮記帳の概要

圧縮記帳とは、補助金・保険金などを充てて固定資産を取得する場合に、固定資産の取得価額を切り下げて、その年の課税所得を小さくすることで、「課税の繰り延べ」をする会計・税務処理のことです。

この圧縮記帳が認められている趣旨は、一定の要件を満たす場合に、補助金・保険金などの本来は利益となるものを、その利益が生じた期には認識せず、翌期以降に繰り延べることで、補助金・保険金などを活用する場合の政策上の弊害をなくそうとするものです。

例えば、既存事業を再構築するために設備投資支援目的で、補助金の交付を受ける場合、その補助金が利益として法人税の課税対象になってしまうと、補助金の交付を受けた期に多くの所得が発生し、税負担が増加するため、設備投資を支援するという補助金の効果が薄れてしまうことになります。

そこで、補助金などを充てて取得した固定資産の取得価額から補助金の額を減額させることで、補助金を受給した期の所得から、補助金による利益を除くことができます。

また、固定資産の取得価額が減額されていることから、その分の減価償却費が少なく計上されることになります。よって、トータルで見ると所得は同じとなることから、圧縮記帳の効果は「節税」ではなく、あくまで「課税の繰り延べ」になります。

なお、圧縮記帳の基本的な内容については、以下の記事もご参考になさってください。

圧縮記帳の基本を解説!(仕組み・要件・メリット・圧縮記帳の方法・注意点など)

「事業再構築補助金」や「ものづくり補助金」の補助金スケジュール

近年、中小企業でよく活用されている大型の補助金制度としては、次のような「事業再構築補助金」や「ものづくり補助金」などがあります。

<事業再構築補助金>

| 事業再構築補助金とは、ポストコロナ・ウィズコロナ時代の経済社会の変化に対応しようとする中小企業等の思い切った事業再構築を支援するための補助金制度です。 |

詳細は以下の記事をご参照ください。

2023年9月号のニュースレター(事業再構築補助金/企業版ふるさと納税)

<ものづくり補助金>

| ものづくり補助金とは、中小企業や小規模事業者の革新的サービス開発や試作品の開発、生産プロセス改善に取り組むための設備投資を支援するための補助金制度です。 |

詳細は以下の記事をご参照ください。

令和4年度(2022年度)のものづくり補助金を分かりやすく解説

大型の補助金については、補助金の効果が薄れないように「圧縮記帳」を行い、「課税の繰り延べ」をすることが一般的です。

この圧縮記帳の制度が想定している補助金スケジュールは、国庫補助金等の交付を受け、その事業年度に交付の目的となる固定資産を取得するという流れになりますが、近年の大型の補助金スケジュールでは、固定資産を取得した翌事業年度に補助金が交付されるという下図のようなケースが多くなっています。

そこで、令和4年度改正で、国庫補助金で取得した資産の圧縮記帳について、固定資産の取得後に国庫補助金の交付を受けた場合であっても、圧縮記帳の適用が認められることが法令上明確化されています。

令和4年度の税制改正で「先行取得の圧縮記帳」が明確化

圧縮記帳の制度については、上述の通り、国庫補助金等の交付を受けて、それを基にその事業年度に交付の目的に適合した固定資産を取得することを前提としていますが、固定資産の取得の後に国庫補助金の交付を受けた場合の圧縮記帳についても、従来から通達(法基通10-2-2 固定資産の取得等の後に国庫補助金等を受けた場合の圧縮記帳)において、その適用が認められていました。

ただし、近年は、国又は地方公共団体の補助金の交付業務において、事前に固定資産を取得し、その取得後に補助金の交付が行われるスキームもかなり一般的になっていました。

そこで、令和4年度の税制改正で、通達を廃止して、法令(法法42条①)で「先行取得の圧縮記帳」が認められるという取扱いが明確化されています。

(改正前後で実際の取扱いに変更はありません)

「先行取得の圧縮記帳」の計算方法

ここでは、先行取得をした場合の圧縮記帳について、「圧縮限度額の計算」や「圧縮記帳の計算事例」、「通常の取得と先行取得の場合の損金の比較」などを確認します。

Table of Contents

(1)圧縮限度額の計算

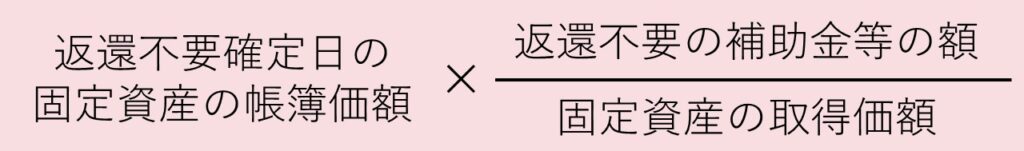

圧縮限度額は、原則として、「その事業年度において交付を受けた国庫補助金の額」となりますが、固定資産を先に取得し、その翌事業年度に補助金が交付される(返還不要が確定する)場合には、圧縮限度額の計算に当たり、次のような調整が必要となります。

上記の式で圧縮限度額を計算することで、圧縮記帳適用前の事業年度において既に減価償却費として計上した額を調整することができます。

なお、圧縮記帳以後の減価償却費は「(取得価額 - 国庫補助金)× 償却率」で計算します。

(2)圧縮記帳の計算事例

<事例>

| ✓固定資産の取得価額:6,000万円(期首取得)

✓減価償却方法等:法定耐用年数10年、定額法、償却率0.1 ✓国庫補助金等の額 :4,000万円 |

<当期>

固定資産の取得

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 機械装置 | 6,000万円 | 現預金 | 6,000万円 |

減価償却費

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 減価償却費 | 600万円 | 機械装置 | 600万円 |

※ 6,000万円 × 0.1 = 600万円

<翌期>

国庫補助金等の交付

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 現預金 | 4,000万円 | 補助金収入 | 4,000万円 |

圧縮記帳(直接減額方式)

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 機械装置圧縮損 | 3,600万円 | 機械装置 | 3,600万円 |

※(6,000万円 – 600万円)× 4,000万円 / 6,000万円 = 3,600万円

減価償却費

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 減価償却費 | 200万円 | 機械装置 | 200万円 |

※(6,000万円 – 4,000万円)× 0.1 = 200万円

(3)通常の取得と先行取得の場合の損金の比較

ここでは、上記の事例を基に「通常の取得」と「先行取得」の場合の損金を比較します。

<通常の取得>

| ×1期 | ×2期 | ×3期以降 | 合計 | |

| 圧縮損 | 4,000 | 0 | 0 | 4,000 |

| 減価償却費 | 200 | 200 | 200 | 2,000 |

| 損金の合計額 | 4,200 | 200 | 200 | 6,000 |

<先行取得>

| ×1期 | ×2期 | ×3期以降 | 合計 | |

| 圧縮損 | 0 | 3,600 | 0 | 3,600 |

| 減価償却費 | 600 | 200 | 200 | 2,400 |

| 損金の合計額 | 600 | 3,800 | 200 | 6,000 |

このように、どちらの場合であっても、最終的な損金の合計額は固定資産の取得価額である6,000万円となります。

また、×1期目と×2期目の損金については、内訳は異なるものの合計額は4,400万円で同額となります。

圧縮記帳の留意点とは

圧縮記帳の留意点について、適切な税負担の管理を行うため、以下の3つのポイントを押さえておく必要があります。

- 税の繰延べである

- 固定資産の取得事業年度と補助金の受給事業年度が異なる場合でも認められる

- 法人税申告書への別表添付が必須である

(1)税の繰延べである

圧縮記帳は「税の繰延べ」を目的とする制度であり、長期的に見ると節税ではなく一時的な負担軽減に過ぎません。

たとえば、通常の会計処理では年間の減価償却費が500万円である場合に、圧縮記帳を適用すると年間の減価償却費が200万円程度に減少します。

これにより、初年度の課税所得が少なくなるため税負担が軽減されますが、翌年度以降は減価償却費が少ないため、利益が増加し税負担が増大することになります。

圧縮記帳を利用する際には、このように次年度以降の課税に影響を与える点を理解することが重要です。

(2)固定資産の取得事業年度と補助金の受給事業年度が異なる場合でも認められる

圧縮記帳は、固定資産の取得年度と補助金の受給年度が異なる場合にも適用が可能です。

たとえば、固定資産を先に取得し、翌事業年度に補助金が交付された場合、圧縮限度額の計算にあたり、すでに計上された減価償却費と調整する必要があります。

このように、先行取得後の補助金交付に対しても圧縮記帳の適用が認められるため、適用漏れがないよう注意が必要です。

(3)法人税申告書への別表添付が必須である

圧縮記帳を適用する際には、法人税申告書への別表添付が必須であり、詳細な損金経理が求められます。

さらに、償却資産税の申告には圧縮記帳が適用されないため、圧縮後の取得価額と本来の取得価額を区別して管理する必要があります。

これにより、正確な資産管理と税務申告が可能となり、税務リスクの軽減につながります。

まとめ

以上今回は、「圧縮記帳の概要」や「大型補助金のスケジュール」、「先行取得の圧縮記帳が明確化」、「計算方法」を仕訳等も用いて分かりやすく解説いたしました。

「事業再構築補助金」や「ものづくり補助金」など大型の補助金については、補助金の効果が薄れないように「圧縮記帳」を行って、「課税の繰り延べ」をすることが一般的です。

これら大型の補助金については、固定資産を取得した翌事業年度に補助金が交付されるという流れになることも多いですが、このような流れであっても、圧縮記帳の適用は可能です。

ただし、圧縮記帳の計算については、「通常の取得」と「先行取得」では異なる部分があることから、圧縮記帳の適用にあたっては、税理士などの専門家に事前にご相談されることをお勧めします。

なお、「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、経営革新等支援機関として「補助金獲得支援」はもちろん、税理士として「圧縮記帳適用に関する各種アドバイス」なども積極的に行っております。

ご興味等ございましたら、お気軽にご相談ください。