税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

個人の確定申告期限である3月15日に近くなると、しばしば申告期限の延長に関する質問をお受けします。

そこで今回は、「申告期限延長の制度概要」や「延長が認められるやむを得ない理由」、「期限延長申請書の記載例」などを詳しく解説します。

なお、実践的な節税対策については、以下のサイトをご参照ください。

当事務所について – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

申告期限延長の制度概要

申告期限延長の制度は、国税通則法第11条に規定されており、災害その他やむを得ない理由により申告等ができない場合には、「申告期限や申請、請求、届出その他書類の提出」または「納付等」の期限をその理由がやんだ日から2ケ月以内に限り、延長することができる制度です。

この「災害その他やむを得ない理由」としては、通達で、おおむね以下に掲げる事実を言うとされています。

| ✓地震、防風、豪雨、豪雪、綱井、落雷、地滑りその他の自然現象の異変による災害 ✓火災、火薬類の爆発、ガス爆発、交通途絶その他の人為による異常な災害 ✓申告等をする者の重疾病他、自己の責めに帰さないやむを得ない事実 |

また、この申告期限延長の制度には、地域指定による場合と個別指定による場合があります。

地域指定による期限延長の場合には、国税庁長官が延長する「地域」「期日」を指定して告示を行い、官報に記載されます。指定された地域に納税地のある納税者は、個別に申請手続をすることなく、申告等の期限が延長されます。

個別指定による期限延長の場合には、納税地の所轄税務署長に申請することにより、申告等の期限が延長されます。

以下においては、この個別指定による期限延長の場合を前提として解説します。

なお、制度の概要などは以下の国税庁サイトもご参照ください。

[手続名]災害による申告、納付等の期限延長申請|国税庁 (nta.go.jp)

病気の場合でも申告期限の延長はできる

上述の通り、災害その他やむを得ない理由の1つに、「申告等をする者の重疾病」が掲げられており、また、新型コロナウィルス感染症の場合には、当然に申告期限の延長申請が認められています。

そのため、病気による入院等の事実があれば、申告期限の延長は問題なく認められます。

これは、個人事業者だけでなく、年金受給者や会社員であっても同様です。

なお、年金受給者や会社員に税金にご興味がある方は、以下の記事もご一読ください。

年金受給者の確定申告についてはこちら:

年金受給者の確定申告は必要か?

会社員の節税対策についてはこちら

会社員の節税対策6選!!

新型コロナに関する申告期限延長方法の変更

令和2年分の所得税の確定申告は、新型コロナウィルス感染症の影響を考慮して、簡易的な申告期限の延長申請が認められていました。

具体的には、新型コロナウイルス感染症の影響で申告等ができない場合には、特例として、申告書の余白等に「新型コロナウイルスによる申告・納付期限延長申請」と記載するのみで申請できるという、かなり簡易的な申請方法でした。

ただし、現在(令和3年4月16日以降)においては、新型コロナウイルス感染症の影響であったとしても、申告期限を延長する場合には、「災害による申告、納付等の期限延長申請書」を作成し、提出をするという従来の方法に戻っています。

期限延長申請書の記載例

災害による申告、納付等の期限延長申請書の記載例を2つ確認します。

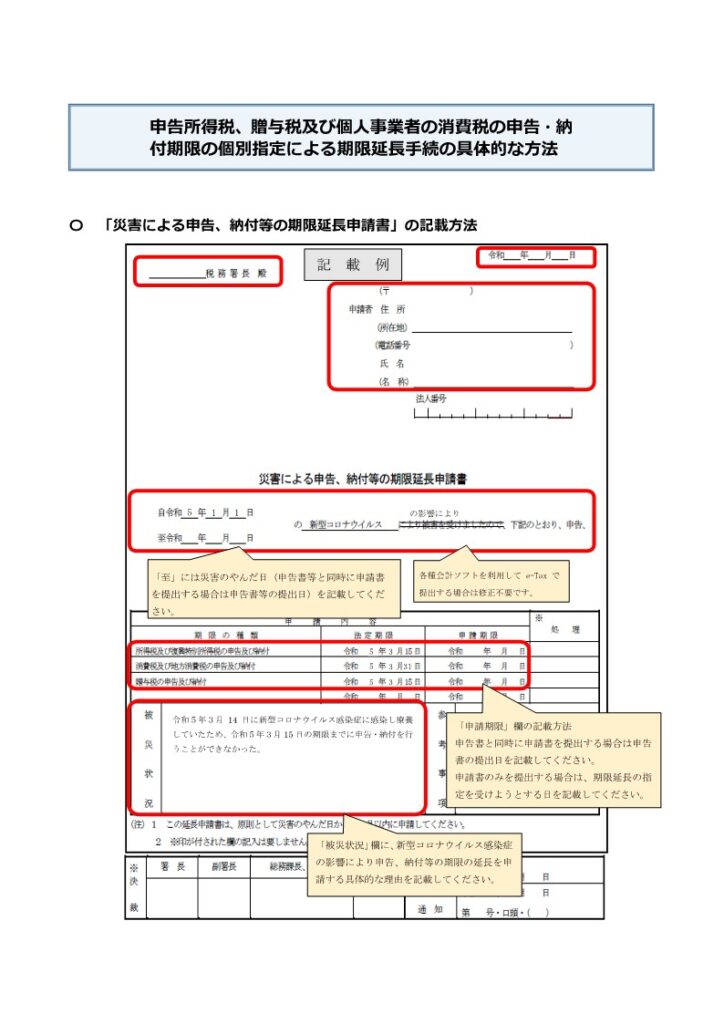

(1)新型コロナウイルス感染症による場合の記載例

1つ目は、新型コロナウイルス感染症の影響により、期限延長申請をする場合の申請書の記載例です。

出典:国税庁サイト(0020004-021_02.pdf (nta.go.jp))

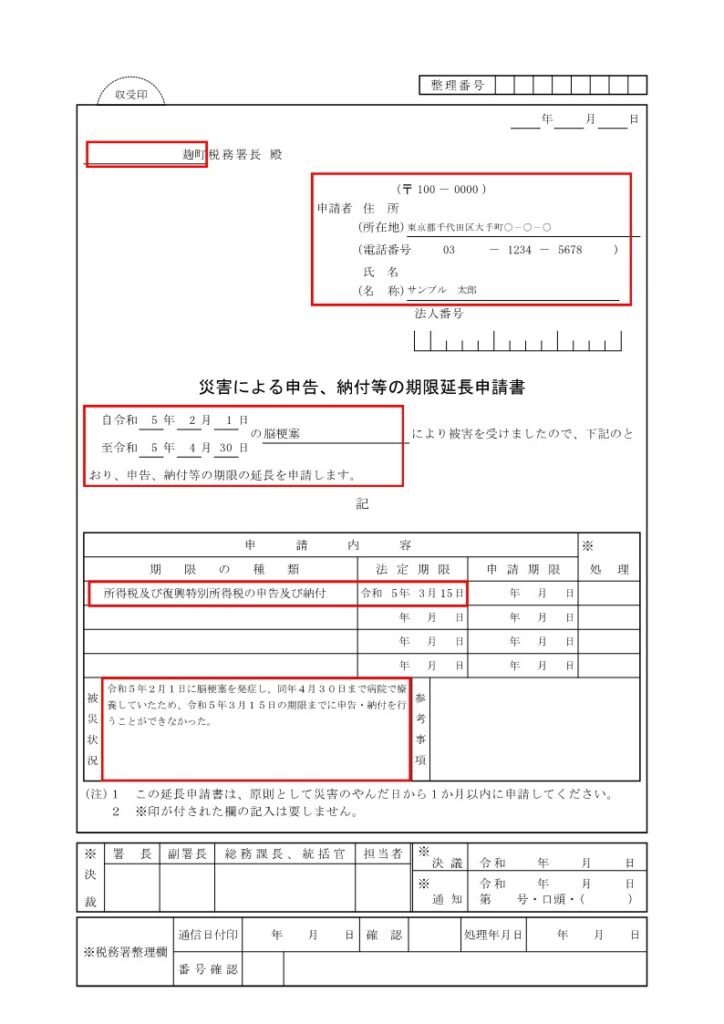

(2)脳梗塞による入院の場合の記載例

2つ目は、脳梗塞による入院の影響により、期限延長申請をする場合の申請書の記載例です。

申請書の提出期限と延長後の申告期限

申告期限の個別延長の申請書の提出期限は、「やむを得ない理由」がやんだ日から2ヶ月以内です。

そして、延長後の申告期限は、「所轄の税務署長が個別に指定した日(「やむを得ない理由」がやんだ日から2ヶ月以内)まで」となります。

例えば、新型コロナウイルス感染症の影響によって、令和5年3月15日までに所得税の申告等ができず、令和5年4月30日に申告等ができる状況になったケースの期限等は次の通り整理できます。

| ①「やむを得ない理由」がやんだ日:

令和5年4月30日 ②申請期限: 上記の「やむを得ない理由」がやんだ日から2か月以内つまり令和5年6月30日まで ③延長後の申告期限: 税務署長が指定した日(令和5年4月30日から令和5年6月30日) |

申請期限は「申請書を提出した日」から2ヶ月以内ではなく、「やむを得ない理由」がやんだ日から2か月以内である点には注意が必要です。

なお、申告書と申請書を同時に提出した場合は、その提出日が延長後の申告期限となります。

期限延長をしない場合には加算税や延滞税がかかる

期限延長をしない場合には、期限後申告となるため、以下の通り、無申告加算税や延滞税と言ったペナルティが科せられます。

そのため、やむを得ない理由がある場合には、期限延長を申請することをお勧めします。

(1)無申告加算税

無申告加算税は、本来納めるべき税金に一定金額が上乗せされるペナルティで、負担額が大きくなりやすいです。

この加算税割合は、税務調査による期限後申告であるか等により異なりますが、自主的に期限後申告をした場合の加算税割合は5%です。

(2)延滞税

延滞税は、納付が遅延した期間に応じて科されるペナルティで、未納分に対する利息のようなものです。

延滞税の金額は、「本税」に「延滞税の割合」を乗じた額に、法定納期限の翌日から完納する日までの日割り計算を行って算定します。

この延滞税の割合は、次の通りです。

| ✓納期限の翌日から2月を経過する日までの期間:延滞税特例基準割合+1%(令和5年の延滞税割合は2.4%) ✓納期限の翌日から2月を経過する日の翌日以後:延滞税特例基準割合+7.3%(令和5年の延滞税割合は8.7%) |

個人住民税には加算税や延滞税はかからない

個人住民税は、期限後申告となった場合でも、国税のように無申告加算税や延滞税と言ったペナルティは科せられません。

ただし、所得税の確定申告に基づき住民税が賦課決定された後、定められた納期限までに納付をしない場合には、延滞税と同じような「延滞金」が科せられます。

この延滞金の割合は、次の通りです。

| ✓納期限の翌日から1月を経過する日までの期間:延滞税特例基準割合+1%(令和5年の延滞金割合は2.4%) ✓納期限の翌日から1月を経過する日の翌日以後:延滞税特例基準割合+7.3%(令和5年の延滞金割合は8.7%) |

個人住民税は、期限後申告となった場合でも、直ちに無申告加算税や延滞税は科せられませんが、納期限を過ぎると延滞金が科せらることから、納付の遅れには注意が必要です。

まとめ

以上今回は、「申告期限延長の制度概要」や「延長が認められるやむを得ない理由」、「期限延長申請書の記載例」などを詳しく解説いたしました。

申告期限延長の制度では、災害その他やむを得ない理由により申告等ができない場合、申告期限等をその理由がやんだ日から2ケ月以内に限り、延長することができます。

災害その他やむを得ない理由としては、通達で、おおむね以下に掲げる事実を言うとされています。

災害その他やむを得ない理由の1つに、「申告等をする者の重疾病」が掲げられていることから、病気による入院等の事実があれば、申告期限の延長は問題なく認められます、

期限延長をしない場合には、期限後申告となり、無申告加算税や延滞税と言ったペナルティが科せれることから、病気による入院等、やむを得ない理由がある場合には、期限延長を申請することをお勧めします。

なお、所得税の修正申告書の作成方法については、以下の記事をご参照ください。

所得税の修正申告書の作成方法を事例で説明!!

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、個人の確定申告業務も積極的にお受けしております。

申告期限の延長申請にも対応しているため、ご興味がある方はお気軽に以下のサイトからお問い合わせください。

お問い合わせ – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート