税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

当期の中間申告に予定申告を採用している場合において、前期の修正申告をすると予定税額は増えるのでしょうか。

結論としては、修正申告書の提出をいつ行ったかどうかで、予定税額への影響の有無が異なってきます。

今回は、消費税の中間申告について、「中間申告の概要」や「予定税額の計算方法」、「修正申告があった場合の予定税額」などを解説します。

なお、税務調査対応については、以下のサイトをご参照ください。

業務内容 – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

消費税の中間申告の概要

まずは、前提の知識として消費税の中間申告の概要を確認します。

消費税の中間申告とは前事業年度(個人の場合には前年)の消費税の年税額が一定額を超える場合に、その事業年度の消費税の一部をあらかじめ前払いで納付する制度のことを言います。

会社にとっては、1年分の納税額を分割して支払うことができ、納税にかかる負担を低減することができます。

また、国税側としては税金の収納リスクを軽減することができ、それぞれにメリットがある制度となっています。

中間申告の対象者や方法、予定税額の計算方法など

次に、中間申告の対象者や方法、申告期限、予定税額の計算方法などを確認します。

(1)対象者

消費税の中間申告は、前事業年度(個人の場合には前年)の消費税の年税額が48万円を超える場合に行う必要があります。そのため、中間申告の対象者は、前事業年度の消費税の年税額が48万円を超えた事業者になります。

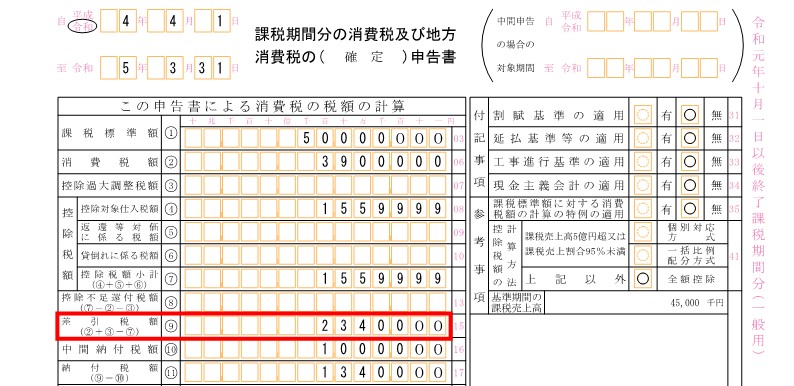

この消費税の年税額とは、以下の赤枠部分(差引税額⑨)になります。

このように48万円超は消費税の「国税」部分のみで判定を行い、「地方税」部分は含まれないことから注意が必要です。

また、48万円超の基準は、あくまで1年間が会計期間の会社であることから、正確には、次の計算式で求めた前期実績基準額が24万円を超える場合に予定税額が必要となります。

| 前期実績基準額 = 前事業年度の年税額 ÷ 前事業年度の月数 × 中間期間の月数 |

前年度が設立初年度などの場合で、会計期間が1年未満の会社は、上記の計算式で基準金額を求めます。

(2)中間申告の方法

消費税の中間申告の方法には、次のように2つの方式があります。

| ✓予定申告方式:前期に納付した消費税を基に月割計算で納税額を計算して中間申告をする方式

✓仮決算方式:当期の中間申告の対象となる期間に対して、仮の決算を行い、納税額を計算して中間申告をする方式 |

なお、予定申告方式を採用した場合に計算する月割の納税額を予定税額と言います。

(3)中間申告の回数と予定税額

1年間が会計期間の会社を前提とすると、消費税の中間申告(予定申告)の回数と予定税額は、前事業年度の消費税の年税額によって、下表のようになります。

| 前事業年度の消費税の年税額 | 中間申告の回数 | 予定税額 ※ |

| 48万円以下 | 中間申告は不要 | - |

| 48万円超から400万円以下 | 年1回

(六月中間申告) |

前事業年度の年税額

の12分の6 |

| 400万円超から4,800万円以下 | 年3回

(三月中間申告) |

前事業年度の年税額

の12分の3 |

| 4,800万円超 | 年11回

(一月中間申告) |

前事業年度の年税額

の12分の1 |

※ 実際には、地方消費税の中間納付税額も加えて納付することになります。

参考:No.6609 中間申告の方法|国税庁 (nta.go.jp)

(4)中間申告の課税期間

一月中間申告、三月中間申告、六月中間申告の課税期間のイメージは次の通りです。

なお、 3月決算の会社を前提としており、それぞれ最後の期間は確定申告を行うため、中間申告対象期間から除いています。

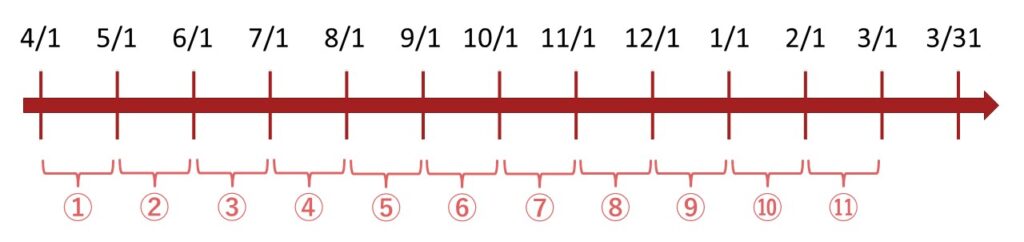

①一月中間申告の課税期間

一月中間申告の課税期間は下図の通り、課税期間開始の日以後1か月ごとに区分した各期間となります。

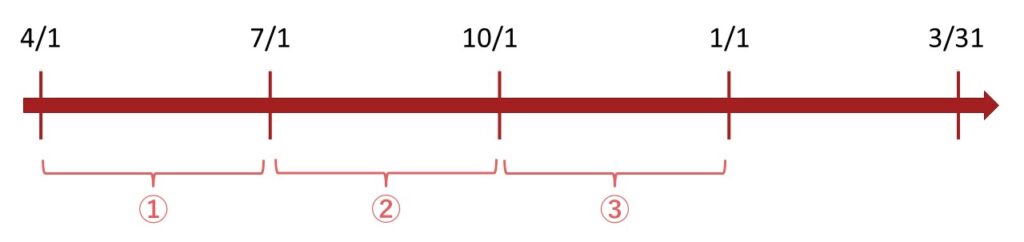

②三月中間申告の課税期間

三月中間申告の課税期間は下図の通り、課税期間開始の日以後3か月ごとに区分した各期間となります。

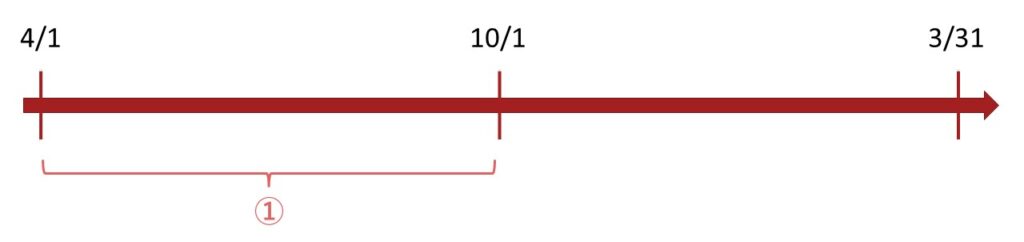

③六月中間申告の課税期間

六月中間申告の課税期間は下図の通り、課税期間開始の日以後6か月の期間となります。

(4)中間申告の申告期限・予定申告のみなし提出

中間申告の申告期限は、各中間申告の対象となる課税期間の末日から2ヵ月以内となります。

また、予定申告については「みなし提出制度」があり、中間申告期限において、予定申告書の提出を実際にしていない場合であっても、提出があったものとみなされます。

そのため、税務署から送付されてきた金額記載済みの納付書を使って、そのまま申告期限(納付期限)までに予定税額を納付すれば、申告をしなくても問題ありません。

修正申告があった場合の予定税額

修正申告があった場合の予定税額の取扱いについて、具体例も用いて確認します。

(1)修正申告があった場合の予定税額の取扱い

税務調査などによる修正申告があった場合、前期実績による予定税額は修正前と修正後どちらの数値を基準に使用するのでしょうか。

これには明確な基準があり、修正申告書の提出をいつ行ったかどうかで、次の通りの取り扱いとなります。

| ✓中間申告の課税期間の末日までに修正申告を提出:修正「後」の年税額で算定

✓中間申告の課税期間の末日以後に修正申告を提出:修正「前」の年税額で算定 |

これは、予定税額の計算における前事業年度の年税額は、その課税期間開始の日以後の各一月中間申告の課税期間の末日、各三月中間申告の課税期間の末日、六月中間申告の課税期間の末日までにそれぞれ確定したものを基準にするからです。

(2)修正申告があった場合の具体例

修正申告があった場合の取扱いについて、具体例を用いて確認します。

①具定例

| ✓決算期:3月末 ✓当初申告の消費税額(国税部分):350万円 ✓修正申告の消費税額(国税部分):100万円 ✓修正申告書の提出日:10月25日 |

②一月中間申告の適用判定

イ.4月~9月(修正申告までに課税期間の末日が到来)

| 350万円 ≦ 4,800万円 ∴ 一月中間申告の適用なし |

ロ.10月~2月(修正申告の後に課税期間の末日が到来)

| 350万円 + 100万円 = 450万円 ≦ 4,800万円 ∴ 一月中間申告の適用なし |

③三月中間申告の適用判定

イ.4月~6月、7~9月(修正申告までに課税期間の末日が到来)

| 350万円 ≦ 400万円 ∴ 三月中間申告の適用なし |

ロ.10月~12月(修正申告の後に課税期間の末日が到来)

| 350万円 + 100万円 = 450万円 > 400万円 ∴ 三月中間申告の適用あり

予定税額(国税分):450万円 × 3/12 = 1,125,000円 予定税額(地方税分):1,125,000円 × 22/78 = 317,307 → 317,300円(百円未満切捨) 予定税額(国税 + 地方税):1,125,000円 + 317,300円 = 1,442,300円 |

④六月中間申告の適用判定

イ.4月~9月(修正申告までに課税期間の末日が到来)

| 350万円 > 48万円 ∴ 六月中間申告の適用あり

予定税額(国税分):350万円 × 6/12 = 1,750,000円 予定税額(地方税分):1,750,000円 × 22/78 = 493,589 → 493,500円(百円未満切捨) 予定税額(国税 + 地方税):1,750,000円 + 493,500円 = 2,243,500円 |

ロ.10月~3月(修正申告の後に課税期間の末日が到来)

| 350万円 + 100万円 = 450万円 > 400万円 ∴ 六月中間申告の適用なし |

⑤予定税額の合計

上記③ + ④ = 3,685,800円

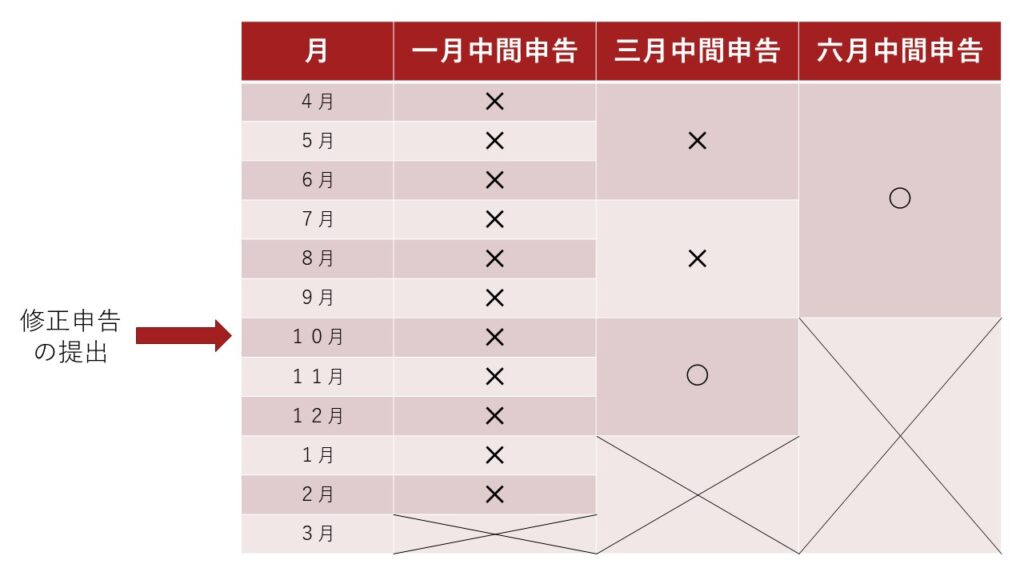

⑥中間申告のタイムテーブル

中間申告のタイムテーブルは下図のようになります。

まとめ

以上今回は、消費税の中間申告について、「中間申告の概要」や「予定税額の計算方法」、「修正申告があった場合の予定税額」などを解説させていただきました。

消費税の中間申告とは前事業年度(個人の場合には前年)の消費税の年税額が一定額を超える場合に、その事業年度の消費税の一部をあらかじめ前払いで納付する制度のことを言います。

消費税の中間申告は、前事業年度(個人の場合には前年)の消費税の年税額が48万円を超える場合に行う必要があります。

消費税の中間申告(予定申告)の回数と予定税額は、前事業年度の年税額によって、以下のようになります。

・48万円超から400万円以下:年1回、前事業年度の年税額の12分の6

・400万円超から4,800万円以下:年3回、前事業年度の年税額の12分の3

・4,800万円超:年11回、前事業年度の年税額の12分の1

修正申告があった場合の予定税額への影響の有無は、修正申告書の提出をいつ行ったかどうかで、次の通り、取り扱いが異なります。

・中間申告の課税期間の末日までに修正申告を提出:修正「後」の年税額で算定

・中間申告の課税期間の末日以後に修正申告を提出:修正「前」の年税額で算定

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、税務調査対応に力を入れており、国税OBによる調査立会業務や税務署との交渉業務を行っています。また、既に顧問税理士がいる方のセカンドオピニオンにも対応しております。

税務調査に少しでも不安がある方は、お気軽にお問い合わせください。

なお、法人税や所得税について、前期の修正申告をした場合の予定税額等への影響は以下の記事をご参照ください。

法人税:

修正申告が法人税の予定税額に与える影響を解説します!

所得税:

修正申告が所得税の予定納税に与える影響を解説します!

その他参考記事: