税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

遺産を相続するとついてくるのが相続税です。この相続税がかかるのか、かかる場合にはどれくらいの金額になるのか、事前によく分からないと少し怖いと思います。

「相続税が考えていたより高額で困った」なんて話もよく聞かれます。

相続税は、「相続財産×税率」で計算できると思っている方も少なくないですが、相続税の計算はもう少し複雑です。ただし、手順に従って、一つ一つ計算していけば、専門家以外でも十分に計算することは可能です。

そこで今回は、将来の相続に備えて、皆様に一度、相続税をシミュレーションしてもらいたく、「相続税がかかる遺産額」や「相続税の計算方法」などを解説します。

なお、相続・事業承継コンサルティングについては、以下のサイトをご参照ください。

当事務所について – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

相続税申告のための主なスケジュール

始めに、相続税申告のための主なスケジュールを確認しておきます。

相続税の申告は、被相続人が亡くなった日に始まり、相続税申告と納付の期限となる10ヶ月以内(例えば、亡くなった日が4月10日の場合には、2月10日まで)に行う必要があります。

相続開始から相続税申告までの主な手続きスケジュールは、次の図の通りです。

申告期限までに遺産分割が完了していない場合には、原則として税額軽減などの優遇措置の適用を受けられません。

ただし、「配偶者の税額軽減」や「小規模宅地等についての特例」などの優遇措置については、申告期限後3年以内の分割見込書を相続税の申告期限までに提出することで、遺産分割が確定した後に適用を受けることが可能となります。

なお、上記の図には、相続税申告に関する主な手続きしか記載しておりませんが、相続に関しては、これらの手続き以外にも、煩雑な手続きがたくさんあります。

相続に関する手続きの詳細は、以下の記事で解説しておりますので、適宜ご参照ください。

相続すべての手続を漏れなく解説(期限や提出先も)

相続税がかかる遺産はいくらから?

相続に関しては、「遺産がいくらなら相続税がかかるのか」という点が気になる人が多いと思います。

この答えは一概に言えるものではありませんが、課税遺産総額が基礎控除の最低額3,000万円を超える場合には、相続税がかかる可能性があります。

逆に、課税遺産総額が3,000万円以下であれば、相続税がかかることはありませんし、原則として、申告書の提出も必要ありません。

実際に、相続税がかかるか否かの線引きは、法定相続人の数や税額控除・軽減措置などの適用が大きく影響します。

そこで、以下において、相続税の計算方法を「課税遺産総額の算定」と「納付税額の算定」に分けて確認します。

相続税が無税になる基準の詳細は、以下の記事をご参照ください。

相続税の無税はいくらまで?(相続税の早見表つき)

課税遺産総額の算定

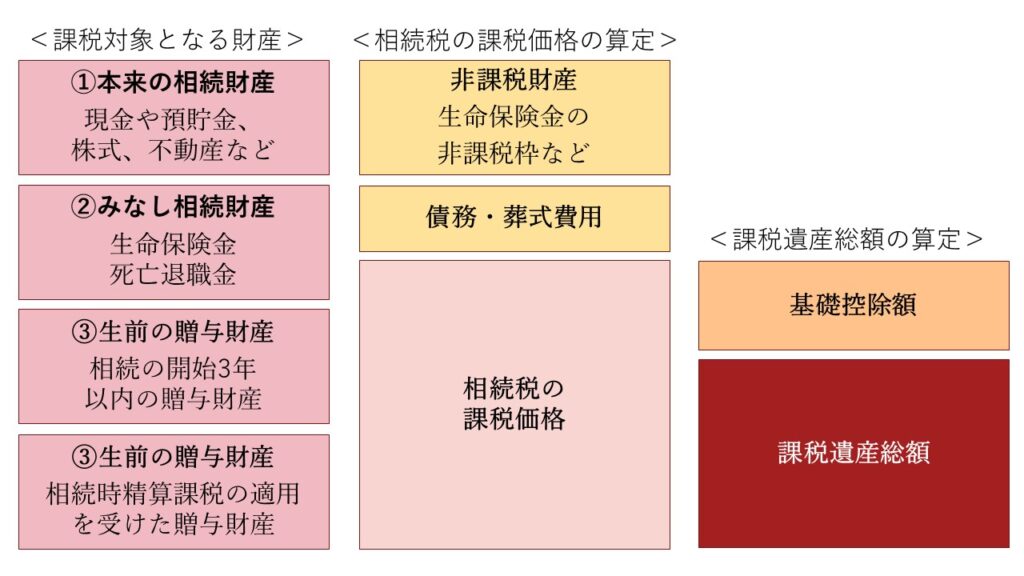

相続税計算の初めのSTEPとして、相続税の課税対象となる財産の総額である「課税遺産総額」を算定します。この「課税遺産総額」は「相続税の課税価格」から「基礎控除額」を差し引いて算定します。

また、「相続税の課税価格」は、①本来の相続財産に②みなし相続財産と③生前の贈与財産を加え、そこから非課税財産と債務・葬式費用を控除したものになります。

これを式や図に表すと次のようになります。

| 課税遺産総額=①本来の相続財産+②みなし相続財産+③生前の贈与財産-非課税財産-債務・葬式費用-基礎控除額 |

算定式の各要素などについては、以下で詳しく説明します。

(1)課税対象となる財産とは

相続税がいくらかかるかを知るうえで、最も大切なのが財産を把握することです。そのために、相続税の課税対象となる財産にどういったものがあるのかを知る必要があります。

課税対象となる財産の種類は、大まかに次の3つです。

①本来の相続財産

現金や預貯金、株式、不動産(土地・建物など)といった、相続人たちの分割対象となる財産のことです。当然ですが、これは課税対象になります。

②みなし相続財産

被相続人の財産ではないものの、相続税の計算上は相続財産とみなす財産のことです。代表的なものとして、生命保険金や死亡退職金があります。

③生前の贈与財産

相続の開始3年前までに亡くなった人(被相続人)から相続人が受けた贈与財産は課税対象になります。

また、3年より前の贈与であっても、相続時精算課税制度(贈与時は2,500万円までは税金がかからず、相続時に改めて税金を計算する制度)の適用を受けた贈与財産は課税対象になります。

(2)課税価格から除かれるものとは

課税価格から除かれるものには、次の通り、①非課税財産と②債務・葬式費用があります。

①非課税財産

被相続人の財産は、基本的に全て相続税の課税対象となりますが、例外的に非課税財産として相続税がかからない財産もあります。

主な非課税財産は次の通りです。

イ 生命保険のうち次の額まで

| 500万円 × 法定相続人の数 |

ロ 死亡退職金のうち次の額まで

| 500万円 × 法定相続人の数 |

ハ 墓所、仏壇、祭具など

ニ 国や地方公共団体、特定の公益法人に寄附した財産

②債務・葬式費用

課税遺産総額の計算にあたっては、被相続人が残した借入金などの債務や葬式にかかった費用を差し引くことができます。これを債務控除といいます。

債務控除の対象となる債務は、主に次の通りです。

| ✓銀行や個人からの借入金

✓国や地方公共団体に納める税金や負担金(公租公課) ✓相続発生後に支払う未払医療費 ✓被相続人が使用していた水道・光熱費や電話代などの未払金(亡くなる日までの金額) ✓賃貸不動産などの預かり敷金 ✓特別寄与料 |

債務控除の対象となる葬式費用は、主に次の通りです。

| ✓通夜、告別式に際し葬儀会社に支払った費用

✓通夜、告別式に係る飲食費用 ✓葬儀に関しお手伝いしてもらった人などへの心付け ✓お寺、神社、教会などへ支払ったお布施、戒名料、読経料など ✓埋葬、火葬、納骨にかかった費用 ✓通夜や告別式当日に参列者に渡す会葬御礼費用 ✓死亡診断書の作成費用 |

(3)基礎控除額

相続税は課税対象となる課税価格から基礎控除額を引いた金額に対して課税されます。つまり、基礎控除額を超えた課税価格に対して相続税が課税されるということです。

このことから、相続税がかかるか否かの判定において、基礎控除額は非常に重要な要素となります。

この基礎控除額は、次の式で求めます。

| 3,000万円 + 600万円 × 法定相続人の数 |

例えば、夫婦二人と子ども二人の家族で夫が亡くなったケースでは、法定相続人が3人となり、3,000万円+600万円×3人=4,800万円が基礎控除額となります。

法定相続人の数の計算においては、次の点に注意が必要です。

| ✓法定相続人の数には養子を含めることが可能です ✓実子がいる場合には養子一人まで、いない場合には養子二人までという制限があります ✓配偶者の連れ子などは実子とされるため、この養子の数の制限を受けません ✓相続放棄をした場合でも、基礎控除の計算ではその法定相続人も数に含めて計算します |

納付税額の算定

課税価格が基礎控除額を超えた場合、超えた部分が課税遺産総額となり、相続税がかかることになります。

例えば、夫婦二人と子ども二人の家族で夫が亡くなったケースでは、課税価格が1億円だったとすると、1億円-4,800万円=5,200万円に対して相続税がかかるということです。

「課税遺産総額」を算定した次のSTEPとして、具体的にどのような計算が行われるのかを以下で確認します。

(1)相続税の総額の計算

上記で計算した課税遺産総額を一旦、法定相続分で分割したものと想定して相続税の総額を計算します。これを式や図に表すと次のようになります。

| ✓算出税額 = 課税遺産総額 × 法定相続人の法定相続分 × 税率 - 控除額

✓相続税の総額 = 算出税額全相続人分を合計 |

※「法定相続分」については、下記(3)を参照し、「税率と控除額」については、下記(4)を参照ください。

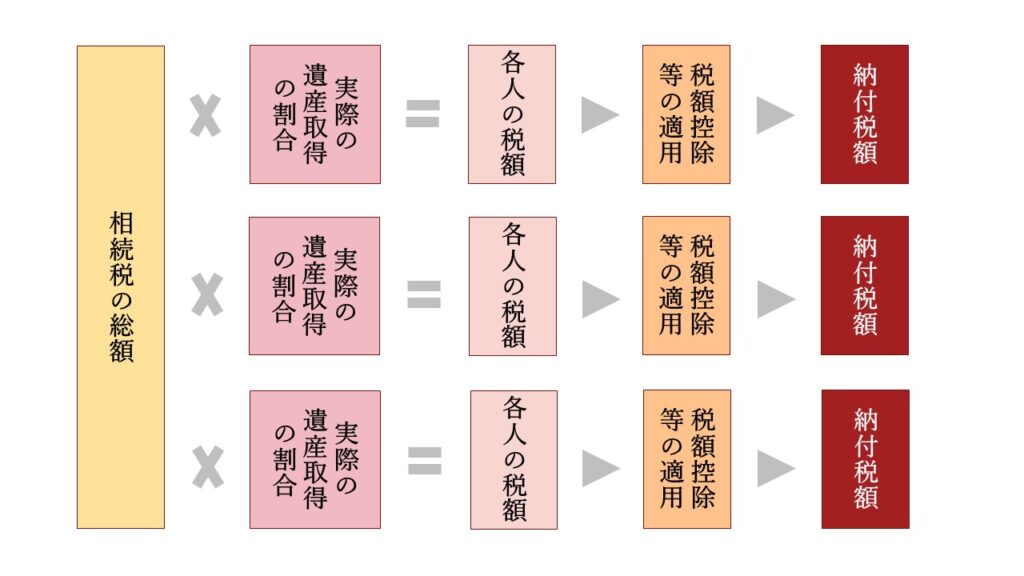

(2)税額控除等適用後の各相続人の納付税額

上記(1)の法定相続分で分割したものと想定して算定した相続税の総額を合算して、実際の遺産取得の割合で再度分配します。

これを式や図に表すと次のようになります。

| ✓各相続人の税額 = 相続税の総額 × 実際の遺産取得の割合

✓各相続人の納付税額 = 各相続人の税額 ± 税額控除等の適用額(2割加算・税額控除) |

(3)法定相続分(法定相続割合)

法定相続分(法定相続割合)は、配偶者がいる場合と配偶者がいない場合とによって、計算方法が大きく異なります。

配偶者がいない場合は単純で、相続人の数で均等割りするだけです。

例えば、相続人が子2人の場合の法定相続分は2分の1ずつで、子3人の場合の法定相続分は3分の1ずつになります。

配偶者がいる場合の法定相続分は少し複雑で、配偶者の相続割合は、下表の通り、相続人の組み合わせによって異なります。

| 血縁相続人 | 血縁相続人の相続割合 | 配偶者の相続割合 |

| 子 | 1/2 | 1/2 |

| 直系尊属 | 1/3 | 2/3 |

| 兄弟姉妹 | 1/4 | 3/4 |

例えば、子と配偶者の場合の配偶者相続割合は2分の1、直系尊属(父母、祖父母)と配偶者の場合は3分の2、兄弟姉妹と配偶者の場合は4分の3となり、残りの血縁相続人の相続割合を他の相続人で均等割りします。

ただし、異母兄弟や異父兄弟が相続人となる場合の相続割合は、通常の兄弟姉妹の相続割合の2分の1となります。

例えば、相続人が、被相続人と両親を同じくする兄弟Aと異母兄弟Bの併せて2人がいたとします。この場合、Aの相続割合は3分の2、Bの相続割合は3分の1になります。

(4)相続税の速算表

上記(1)相続税の総額の計算で使う税率と控除額は、次の速算表の数値を使用します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(5)相続税計算の具体例

例えば、夫婦二人と子ども二人の家族で夫が亡くなったケースにおける、実際の具体例を確認します。

なお、課税遺産総額は上記「4.納付税額の算定」の冒頭で5,200万円になるところまで確認済みです。

①相続税の総額の計算

イ 課税遺産総額を法定相続分で分割

妻:5,200万円×1/2=2,600万円

子:5,200万円×1/4=1,300万円(子1・子2は同額)

ロ それぞれに相続税率をかけ、控除額を引く

妻:2,600万円×15%-50万円=340万円

子:1,300万円×15%-50万円=145万円(子1・子2は同額)

ハ 上記ロで求めた各相続人の相続税額を合計

340万円+145万円×2人=630万円

②税額控除等適用後の各相続人の納付税額

イ 実際の遺産取得の割合で按分する

相続財産1億円のうち、妻が5,000万円、子1が3,000万円、子2が2,000万円と分けたとすると、

妻:630万円×0.5=315万円、子1:630万円×0.3=189万円、子2:630万円×0.2=126万円

がそれぞれに課税される相続税ということになります。

ロ 税額控除等の適用額(2割加算・税額控除)

実際の納付税額について、妻には相続税額の軽減があるので、この例では相続税がかかりませんし、子にも 未成年者控除等の適用があれば、相続税が減額されます。

また、この例では配偶者と子どもを相続人としましたが、仮に、配偶者や子ども、親以外が遺産を相続する場合には、税額が2割も増額します。

例えば、孫が財産を相続し、500万円の相続税額になったとすると、実際に納める金額は500万円×1.2=600万円になります。

詳細は、以下の「2割加算と税額控除」をご参照ください。

「2割加算」と「税額控除」

相続税には、相続人それぞれの事情によって、相続税が増額される「2割加算」と相続税が減額される「税額控除」があります。

(1)相続税額の2割加算

一親等の血族(子供、親、代襲相続人となった孫。ただし、養子である孫は除かれます)および配偶者以外の者が財産を取得した場合には、その者の相続税額の2割相当額が加算されます。

(2)配偶者控除(配偶者の税額軽減)

配偶者は、法定相続分又は1億6,000万円以下の財産の取得であれば、相続税はかかりません。

この制度を利用するためには、原則として申告期限内(10ヶ月以内)に遺産分割協議を完了させ、申告書を提出する必要がありますのでご注意ください。

配偶者控除については、以下の記事で詳しく解説していますので、こちらもご参照ください。

配偶者控除の適用で相続財産1億6,000万円までなら無税(要件やデメリットなども)

(3)未成年者控除

18才未満の法定相続人がいる場合は、相続税額から「10万円×(18歳-相続開始時の年齢)」が控除されます。

(4)贈与税額控除(暦年課税)

相続開始前3年以内の贈与財産相に加算されますが、加算された贈与財産に対する贈与税は、相続税額から控除されます。

(5)障害者控除

障害者である法定相続人がいる場合は、相続税額から「10万円(特別障害者は20万円)×(85歳-相続開始時の年齢)」が控除されます。

(6)相次相続控除

10年以内に2回以上の相続があり、2度目の相続の被相続人が1度目の相続で相続税を納付しているときは、相続税額から一定の金額が控除されます。

(7)外国税額控除

相続財産のなかに外国の財産があり、その財産について、その国で相続税に相当する税が課せられたときは、相続税額から一定の金額が控除されます。

(8)贈与税額控除(相続時精算課税)

相続時精算課税適用財産につき課せられた贈与税があるときは、その税額は相続税額から控除されます。また、相続税額から控除しきれない贈与税額があれば、その税額は還付されます。

この還付を受けるためには、申告書の提出が必要となりますのでご注意ください。

相続対策の基本は生前の相続税シミュレーション

残されるご家族に少しでも多くのお金を残してあげたいと思う方は少なくないと思います。

そのためには、二次相続(最初の相続で配偶者と子どもが相続し、その後残された配偶者が亡くなった時に起こる2度目の相続のことをいいます。)なども見据えた効率的な相続を実現する必要があります。

そこで、冒頭でも触れましたが、生前に相続税シミュレーションをしておくことをお勧めします。

保険の加入や生前贈与など、相続税の対策としていろいろな手段がありますが、まずご自身のケースでどの程度相続税がかかるのかを把握していないと、効果的な対策はできません。

闇雲に保険商品に加入したり、生前贈与をすることで、かえって残るお金が少なくなったりといったケースもあります。

また、配偶者には税額の軽減がありますが、二次相続まで考えると、最初から子どもに相続することで相続税が安くなるようなケースも考えられます。

こうした相続対策を検討するためにも、まずは相続税シミュレーションをしてみることが第一歩と考えらます。

まとめ

以上、今回は「相続税がかかる遺産額」や「相続税の計算方法」などを解説させていただきました。

相続税の計算については、初めに、相続税の課税対象となる財産の総額である「課税遺産総額」を「①本来の相続財産+②みなし相続財産+③生前の贈与財産-非課税財産-債務・葬式費用-基礎控除額」で算定します。

次に、課税遺産総額を一旦、法定相続分で分割したものと想定して相続税を計算し、そこで計算した相続税の総額を実際の遺産取得の割合で再度分配します。

最後に、相続人それぞれの事情によって、「2割加算」や「税額控除」などを適用し、各人が納付すべき相続税を計算します。

相続税の計算は少し複雑ですが、将来の相続に備えるため、生前に一度は相続税をシミュレーションしておくことをお勧めします。

ただし、自分で試算する時間がない場合や、相続税が高額になりそうで不安な場合には、一度相続を得意とする税理士に相談してみることもご検討ください。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでも相続税シミュレーション業務をお受けしておりますので、お気軽にご相談ください。

なお、小規模宅地の特例のメリットについては、以下で整理しておりますので、こちらの記事もご参照ください。

小規模宅地の特例で相続税を大幅に減額!!