税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

会社を新たに設立した場合、税務署に対して提出しなければならない届出や申請がいくつかあります。

その中でも通常の会社は提出する届出や申請として、「青色申告の承認申請書」や「給与支払事務所等の開設届出書」、「源泉所得税の納期の特例の承認に関する申請書」があります。

そこで今回は、「源泉所得税の納期の特例の承認に関する申請書」について、「概要」や「提出期限」、「届出書・申請書の書き方」などを解説します。

なお、創業・起業・会社設立支援については、以下のサイトをご参照ください。

保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

源泉所得税の納期の特例制度の概要

源泉所得税は毎月納付すことが原則ですが、従業員の給与支給人員が常時10人未満の場合には、年2回(半年ごと)にまとめて納付する「納期の特例制度」を利用することができます。

納期の特例制度を利用した場合の納期限は、1月~6月に支払った給与等に対する源泉所得税は7月10日、7月~12月に支払った給与等に対する源泉所得税は翌年の1月20日になります。

納期の特例が認められるのは、給与や退職金、弁護士や税理士等の報酬に対する源泉所得税に限られ、それ以外の源泉所得税は、原則通り毎月納付となりますので、注意が必要です。

納期の特例制度のメリットは次の通りです。

| ✓年12回の納付が2回になることから、事務負担が軽減されます。

✓納付回数が減ることで、納付遅れに伴う加算税等のリスクも低くなります。 |

一方で、納期の特例制度のデメリットは次の通りです。

| ✓半年分の源泉所得税をまとめて納付することで1回に納める金額が大きくなり、資金負担が重くなる可能性があります。

✓毎月納付では納付遅れに伴う加算税が5千円未満として少額不徴収であったとしても、納期の特例制度では1回に納める金額が大きくなることから、納付遅れに伴う加算税がかかる可能性があります。 |

制度の詳細は以下の国税庁サイトをご参照ください。

No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁 (nta.go.jp)

納期の特例の承認に関する申請書の提出期限

「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出した日の翌月に支給する給与等から、この納期の特例制度は適用されます。

つまり、納期の特例制度の適用開始を希望する月の前月末日が納期の特例の承認に関する申請書の提出期限となります。

例えば、8月に支給する給与等の源泉所得税から納期の特例制度の適用を受けたい場合には、申請書を7月末までに提出する必要があります。

納期の特例の承認に関する申請書の書き方・添付書類

ここでは、税務署に提出する「源泉所得税の納期の特例の承認に関する申請書」の書き方や添付書類等を確認します。

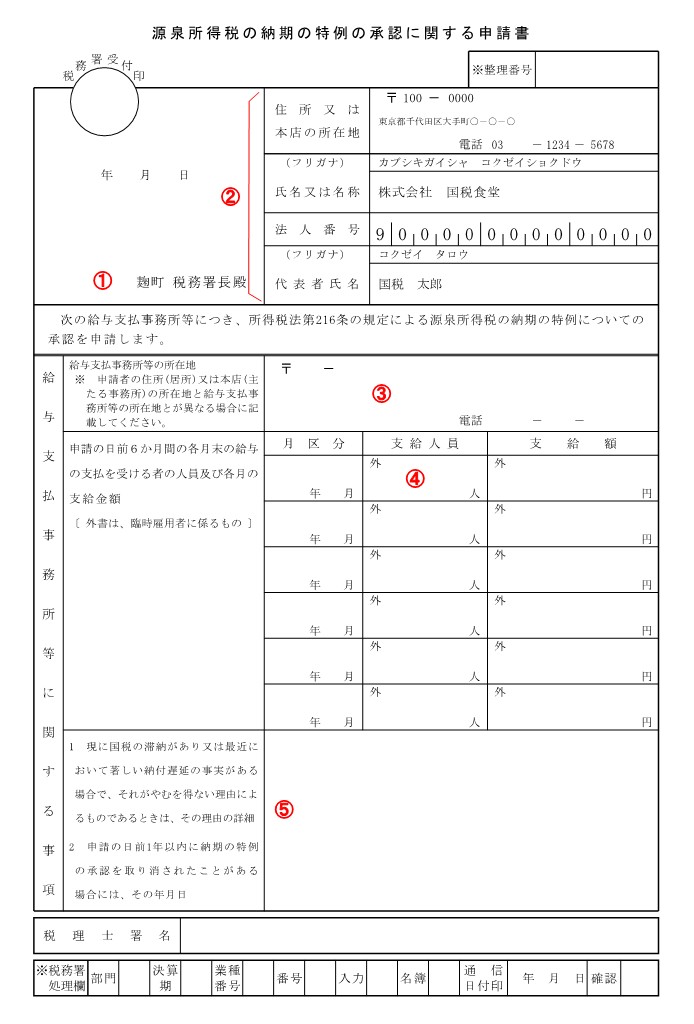

(1)「納期の特例の承認に関する申請書」の記載イメージ

税務署に提出する「源泉所得税の納期の特例の承認に関する申請書」の記載イメージは以下の通りです。

(2)「納期の特例の承認に関する申請書」の記載ポイント

税務署に提出する「源泉所得税の納期の特例の承認に関する申請書」の記載ポイントは以下の通りです。

①所轄税務署

本店所在地の所轄税務署名を記入します。

区内に複数の税務署がある地域があるため、ご注意ください。

例えば、東京都の場合、港区には麻布税務署と芝税務署、新宿区には新宿税務署と四谷税務署があります。

所轄の税務署が分からない場合には、以下の国税庁サイトで調べることができます。

国税局・税務署を調べる|国税庁 (nta.go.jp)

②申請者の本店所在地、法人名、代表者氏名など:

会社の基本情報を次の通り記入します。

| ✓住所又は本店所在地:

支店などである場合を除き、基本的には法人の本店所在地を記入します。電話番号は、固定電話がない場合、携帯電話番号でも構いません。 ✓氏名又は名称: 法人の商号を記入し、フリガナを記入します。 ✓法人番号: 国税庁が法人番号を公表している以下のサイトで法人番号を調べ、その調べた法人番号(13 桁)を記入します。 ✓代表者氏名: 代表者氏名を記入し、フリガナを記入します。 |

③給与支払事務所等の所在地:

本店の所在地と給与支払事務所等の所在地とが異なる場合には、給与支払事務所等の住所と電話番号を記入します。

本店の所在地と給与支払事務所等の所在地とが同じ場合には、記入不要です。

④申請の日前6か月間の各月末の給与の支払を受ける者の人員及び各月の支給金額:

この申請書を提出する日の前6か月の、各月ごとの給与の支給人員と支給額を記入します。

まだ給与を支払ったことがない場合は記入不要です。

なお、繁忙期などに臨時のスタッフを雇って給与を支給した月は、常時雇っている従業員の分とは分けて、支給人員と支給額を外書きで記入します。

⑤国税の滞納や遅延、取り消しに関する事項:

現に国税の滞納があり又は最近において著しい納付遅延の事実がある場合で、それがやむを得ない理由によるものであるときは、その理由の詳細を記入しますが、国税の滞納や、最近において税金の納付遅れがない場合には記入不要です。

また、申請の日前1年以内に納期の特例の承認を取り消されたことがある場合には、その年月日を記入しますが、1年以内に特例の承認を取り消されたことがない場合には記入不要です。

(3)「納期の特例の承認に関する申請書」の添付書類

税務署に提出する「源泉所得税の納期の特例の承認に関する申請書」について、添付すべき書類はありません。

税務署への届出書と申請書の提出方法

「源泉所得税の納期の特例の承認に関する申請書」の提出方法には、「紙で提出する方法」と、「e-Taxを使用して電子申請する方法」があります。

紙で提出する方法の場合には、税務署に提出する分と会社の控えとして残しておく分と、それぞれ2部の届出書と申請書を作成します。作成した届出書と申請書は、税務署に直接持ち込んで提出することはもちろん、郵送によって提出することも可能です。

税務署に持ち込む場合には、持参した控えに受領印を押してもらいます。また、郵送の場合には、切手を貼った返信用封筒を同封することで、受領印が押された控えを返送してもらいます。

紙で提出する方法では、何かと忙しい創業期の中で、貴重な時間をかなりとられてしまいます。

一方で、e-Taxを使って電子申請をする場合には、届出書と申請書を印刷して、税務署に提出する手間を省くことができます。

多くの税理士はe-Taxを使って電子申請をすることから、税理士に依頼することで、創業時の貴重な時間を届出書と申請書の作成・提出にとられずすむため、税理士に依頼することをお勧めします。

会社設立後に必要となるその他の手続き

会社設立後に必要となる税務関係手続や社会保険関係手続については、以下の記事をご参照ください。

会社設立後の税務関係手続・社会保険関係手続

また、「青色申告の承認申請書」や「給与支払事務所等の開設届出書」については、以下の記事をご参照ください。

「青色申告の承認申請書」はこちら:

【会社設立後の提出書類③】青色申告承認申請の概要と書き方(記入例あり)

「給与支払事務所等の開設届出書」はこちら:

【会社設立後の提出書類④】給与支払事務所等の開設届出の概要と書き方(記入例あり)

まとめ

以上今回は、「源泉所得税の納期の特例の承認に関する申請書」について、「概要」や「提出期限」、「届出書・申請書の書き方」などを解説させていただきました。

会社を設立すると、通常の会社は「青色申告の承認申請書」や「給与支払事務所等の開設届出書」、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出します。

これらの届出書・申請書の提出方法には、紙で提出する方法と、e-Taxを使用して電子申請する方法があります。

紙で提出する方法では、届出書・申請書を印刷して、税務署に持ち込み又は郵送する必要があり、何かと忙しい創業期の中で、貴重な時間をとられてしまいます。

この点、税理士などの専門家に依頼すれば、e-Taxで電子申請してもらえることから、大幅に手間が省けるため、税理士に依頼することをお勧めします。

なお、「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループの会社設立支援サービスの特徴はワンストップサービスで、経営者の皆様にはなるべく手間をかけさせません。また、面倒な経理業務を引き取るために経理代行サービスも提供しております。

これらの「会社設立支援サービス」や「経理代行サービス」に関して、少しでもご興味がある場合には、以下のサイトから会社設立に強い保田会計グループにお気軽にご連絡ください。

お問い合わせ – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート