税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

中小企業においては、消費税納税額の計算方法として、「一般課税(本則課税)」と「簡易課税」という2種類の方法があります。

簡易課税制度における計算方法については、基本的な算定式を以下の記事で解説させていただきました。

消費税の簡易課税を上手に活用して節税できる!

ただし、複数事業を営む事業者の簡易課税にかかる消費税額の計算は、各事業の売上割合に応じて、基本計算としての原則法と簡便法だけでなく、さらに特例計算も認められていることから注意が必要です。

そこで今回は、複数事業を営む場合の簡易課税にかかる消費税額の計算方法について、「基本計算(原則法と簡便法)」や「特例計算」の各計算方法を確認した上で、具体例も用いて、分かりやすく解説します。

Table of Contents

基本的な計算方法

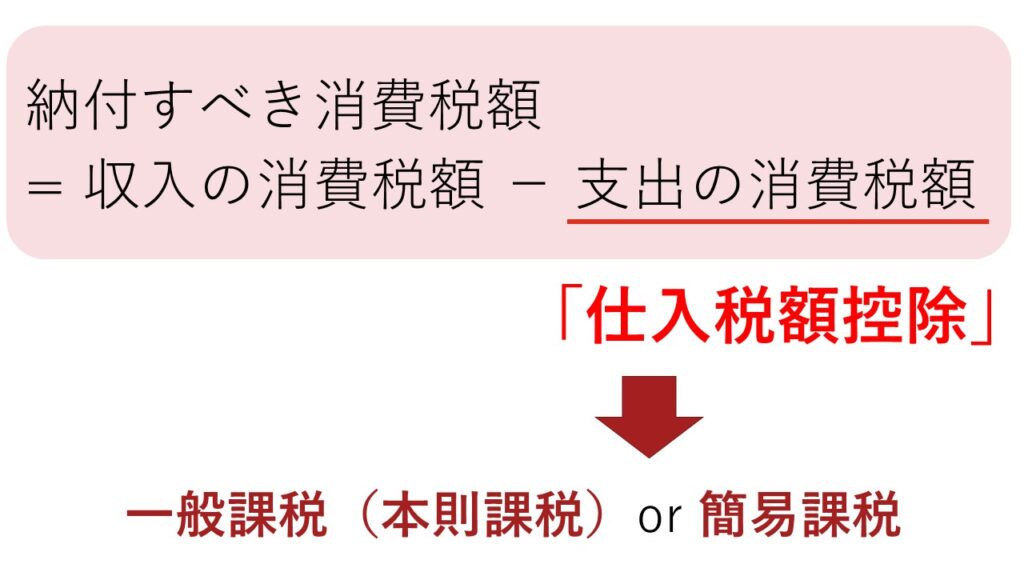

納付すべき消費税は、次の通り、収入にかかる消費税額から支出にかかる消費税額をマイナスして算定します。

| 納付すべき消費税額 = 収入の消費税額 - 支出の消費税額 |

収入にかかる消費税額から支出にかかる消費税額を差し引くことを「仕入税額控除」と言い、ここの計算が下図のように、一般課税(本則課税)と簡易課税とで異なります。

(1)一般課税(本則課税)

一般課税(本則課税)では、実際に支出にかかった消費税額を「支出の消費税額」として、「仕入税額控除」の適用を受けることとなります。

(2)簡易課税

簡易課税制度を適用した場合の「仕入税額控除」の算定式は、次の通りです。

| 仕入税額控除 = 課税売上等に係る消費税額 × 業種に応じたみなし仕入率 |

課税売上等に係る消費税額は、課税売上消費税額から売上返品等消費税額を控除した金額となります。

また、「みなし仕入率」は、消費税法上、それぞれの事業区分(第1種~第6種)に対応する率が6段階(40%~90%)で定められています。

業種ごとのみなし仕入率や事業区分判定のポイントは以下の記事をご参照ください。

簡易課税の事業区分を業種別に詳しく解説!!

なお、上記の算定式で算定できるのは、原則として、単一事業(1つの事業)を営んでいる事業者になることから注意が必要です。

複数事業を営む場合の簡易課税

簡易課税の適用において、複数事業(2つ以上の事業)を営む場合には、「基本計算」としての原則法と簡便法、また「特例計算」がそれぞれ認められていることから、ここでは、これらの計算方法等を確認します。

(1)基本計算の原則法

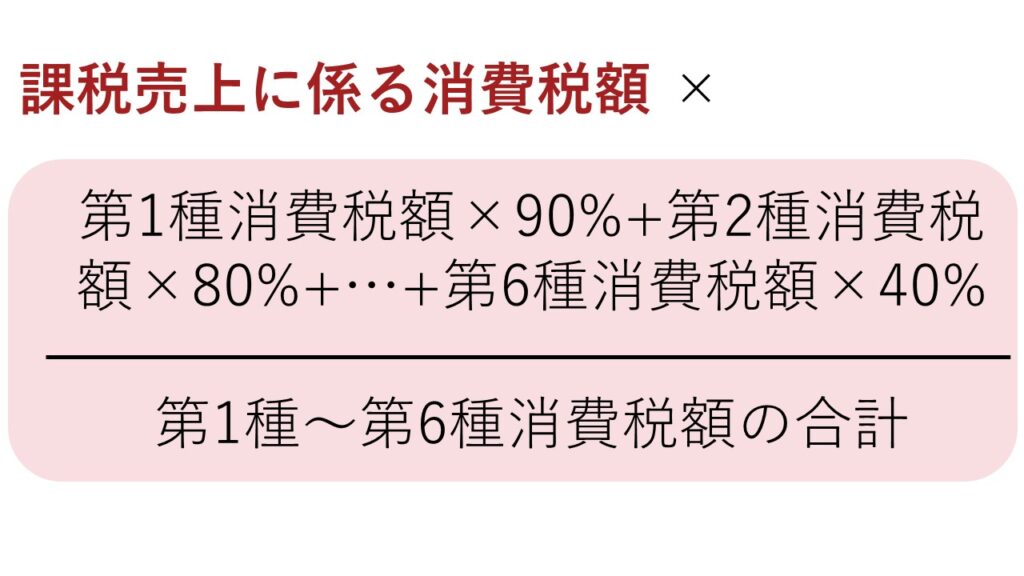

簡易課税の適用において、複数事業を営む場合には、原則として、業種ごとの消費税額を合算して算定した「加重平均みなし仕入率」を用いて「仕入税額控除」を算定します。

仕入税額控除の算定式は、次の通りです。

この分数部分が「みなし仕入率」 になりますが、みなし仕入率は原則として、端数処理は行わず、このまま使用します。ただし、小数点以下の任意の桁で切り捨てた%の値とすることも認められています。

(2)基本計算の簡便法

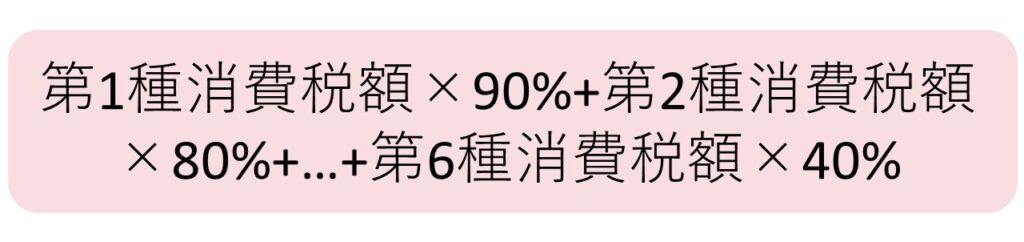

一定の要件(※)を満たす場合には、業種ごとの課税売上高と「みなし仕入率」で算定した消費税額を単純に合算して「仕入税額控除」を算定することも可能です。

仕入税額控除の算定式は、次の通りです。

(※)一定の要件として、以下のいずれの場合にも該当しないことが必要です。

| ✓貸倒回収額がある場合

✓売上対価の返還等がある場合で、各種事業に係る消費税額からそれぞれの事業の売上対価の返還等に係る消費税額を控除して控除しきれない場合 |

実務上はこちらの簡便法を採用することが多いです。

また、原則法のみなし仕入率について、端数処理を行わない場合には、原則法と簡便法の計算結果は同じとなります。

(3)特例計算

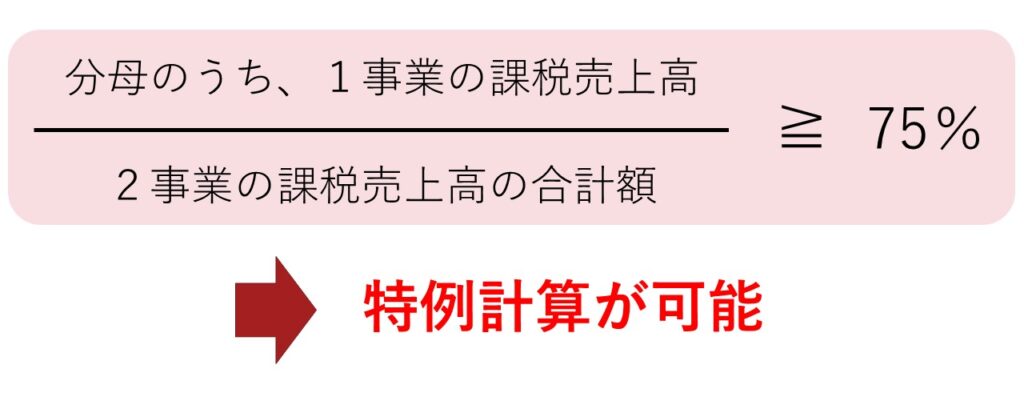

複数事業を営む場合であっても、1種類または2種類の事業で売上全体の75%以上を占める場合には、「特例計算」が認められています。

特例計算は、営む事業が「2種類」の場合と「3種類以上」の場合で、以下の通り、計算方法が少し異なることから注意が必要です。

①事業が2種類の場合

2種類の事業を営む場合には、どちらか一方の事業の課税売上高が全体の課税売上高の75%以上を占めるケースにおいて、特例的に「75%以上を占める事業のみなし仕入率」を全体の課税売上等に対して適用することができます。

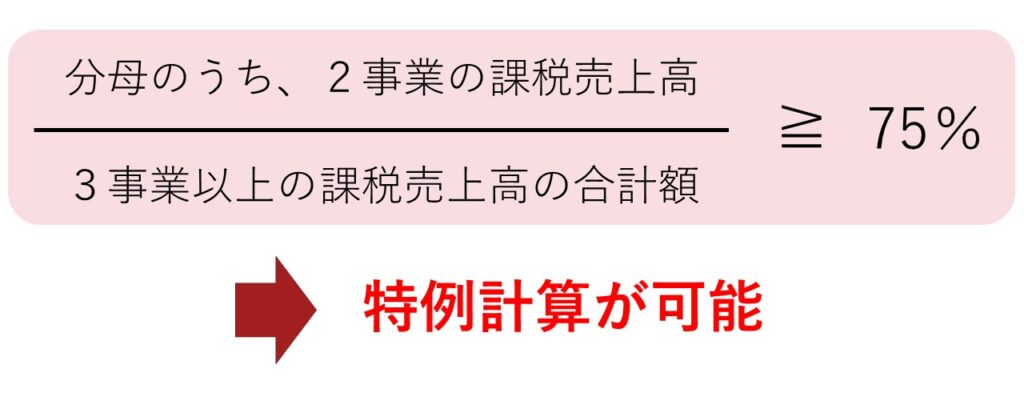

②事業が3種類以上の場合

3種類以上の事業を営む場合には、そのうち、特定の2種類の事業の課税売上高が全体の課税売上高の75%以上を占めるケースにおいて、特例的に「75%以上を占める2つの事業のうちみなし仕入率が高い事業に関しては、もともとの高いみなし仕入率を、それ以外の事業には、その75%以上を占める2種類の事業のうち低いみなし仕入率」を適用することができます。

<みなし仕入率の適用例>

| 業種内訳・みなし仕入率 | 課税売上金額 | 売上割合 |

| ①卸売業(第1種) :90% | 25,000千円 | 50% |

| ②飲食店業(第4種):60% | 15,000千円 | 30% |

| ③不動産業(第6種):40% | 10,000千円 | 20% |

| 合計 | 50,000千円 | 100% |

2業種(①+②)の課税売上高の割合は80%で75%以上となることから、特例計算が可能となります。

特例計算における各業種に適用するみなし仕入率は下表の通りとなります。

| 2種類の業種とそれ以外の業種 | 業種内訳 | みなし仕入率 |

| 75%以上の「2種類の業種」 | ①みなし仕入率が高い業種 | 卸売業(第1種):90% |

| ②みなし仕入率が低い業種 | 小売業(第4種):60% | |

| 上記以外(25%未満)の業種 | ③の業種 | ③上記②の60%を適用 |

このように、第6種の不動産業(③)についても、第2種(②)のみなし仕入率が適用することが可能となります。

なお、特例計算における仕入税額控除の計算については、上記の基本計算のうち(1)原則法もしくは(2)簡便法のいずれによる計算でも認められます。

3種類の事業を営む場合の具体例

3種類の事業を営む場合の計算方法について、上記と同じ事例を用いて、確認します。

(1)事例

| ✓①第1種事業:課税売上25,000千円、消費税250千円(みなし仕入率90%) ✓②第4種事業:課税売上高15,000千円、消費税150千円(みなし仕入率60%) ✓③第6種事業:課税売上高10,000千円、消費税100千円(みなし仕入率40%) ✓課税売上高合計(①~③):50,000千円 ✓消費税合計(①~③):500千円 |

(2)原則法における仕入税額控除

| 500千円×(消費税250千円×90%+消費税150千円×60%+消費税100千円×40%)/ 500千円) =500千円×みなし仕入れ率71%=355千円 |

(3)簡便法における仕入税額控除

| 消費税250千円×90%+消費税150千円×60%+消費税100千円×40%=355千円 |

(4)特例計算における仕入税額控除

各事業の売上割合は次の通り算定できます。

| 第1種:25,000千円÷50,000千円 = 50% 第4種:15,000千円÷50,000千円 = 30% 第6種:10,000千円÷50,000千円 = 20% |

第1種事業+第4種事業の合計は 80%≧75% ⇒ 特例適用可

また、第6種事業は、「その他の事業」となり、上記2種類の事業のうち、低いみなし仕入率(第4種 60%)で計算します。

よって、特例計算の仕入税額控除(簡便法を採用)は次の通り算定できます。

| 消費税250千円×90%+消費税150千円×60%+消費税100千円×60%=375千円 |

(5)有利判定

上記の結果、当該事例においては、第6種の不動産業(みなし仕入率40%)に第4種のみなし仕入率60%を適用でき、仕入税額控除が多くなる特例計算が有利な方法と言えます。

事業区分をしていない場合の取扱い

複数の事業を営む事業者が、事業ごとの課税売上を区分して管理していない場合には、そのうちの「一番低いみなし仕入率」を適用して、仕入控除税額を計算します。

例えば、第1種と第5種の事業を営んでいるにも関わらず、事業ごとに課税売上を区分していなければ、低い方のみなし仕入率である第5種のみなし仕入率(50%)が適用され、結果として、仕入税額控除の額が少なくなることから注意が必要です。

そのため、無駄な消費税を支払わないように、日ごろから適切な事業区分を行っておくことが節税のためには重要となります。

まとめ

以上今回は、複数事業を営む場合の簡易課税にかかる消費税額の計算方法について、「原則法」や「簡便法」、「特例計算」の各計算方法を確認した上で、具体例も用いて、分かりやすく解説させていただきました。

簡易課税制度の適用にあたって、単一事業(1つの事業)を営んでいる事業者の場合は、単純な計算となりますが、複数事業(2つ以上の事業)を営む事業者の場合には、各事業の売上割合に応じて、基本計算としての原則法と簡便法だけでなく、さらに特例計算も認められていることから注意が必要です。

そのため、簡易課税制度の適用を検討する場合には、「一般課税(本則課税)」と「簡易課税」の有利選択についてだけなく、簡易課税の「基本計算」と「特例計算」の有利選択についてもシミュレーション等を行い、できるだけ有利な方法を選択することが重要です。

実践的な節税対策を得意とする「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、消費税の課税方法を選択する際には、事前にシミュレーションを行った上で、お客様の一番有利となる方法を選択しています。

なお、消費税にの課税区分や消費税に関するその他の記事は以下のサイトをご参照ください。

課税区分はこちら:

消費税の課税区分の判定(誤りやすい事例)

修正申告が予定納税に与える影響はこちら:

修正申告が消費税の予定税額に与える影響を解説します!

消費税に関するその他の記事:

ブログ – 消費税