税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

銀行預金の利息や受取配当金の金額は、入金時に既に税金が差し引かれた金額となっています。

赤字決算の場合、この差し引かれた税金部分は還付されますが、処理には簡便な方法と厳密な方法の二つがあります。

また、申告時に別表4と別表5の整合性を図ろうとすると、意外と複雑で税務の専門家でもよく間違います。

そこで今回は、経理担当者や税理士事務所職員向けに「預金利息などに係る法人税が還付となる場合の会計処理・税務処理」について解説します。

会計処理・税務処理だけでなく、実践的な節税については、以下のサイトをご参照ください。

当事務所について – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート

Table of Contents

預金利息・受取配当金は入金時に税金が源泉徴収(控除)されている

「預金利息」の場合には、以下の税金が源泉徴収された上で入金されています。

| ・国税(所得税+復興特別所得税):15.315%が源泉徴収されており、手取率は84.685%になります。 ・地方税(利子割):2016年(平成28年)1月1日以降廃止されており、源泉徴収はされていません。 |

また、「受取配当金(上場株式)」の場合には、以下の税金が源泉徴収された上で入金されています。

| ・国税(所得税+復興特別所得税):15.315%が源泉徴収されています。 ・地方税(配当割):5%が源泉徴収されています。 ・合計:20.315%が源泉徴収されており、手取率は79.685%になります。 |

さらに「受取配当金(非上場株式)」の場合には、以下の税金が源泉徴収された上で入金されています。

| ・国税(所得税+復興特別所得税):20.42%が源泉徴収されており、手取率は79.58%になります |

これらの入金額から、正しく仕訳をするためには、手取金額を上記の手取率で割り返し、預金利息や受取配当金の総額を把握します。

その他、会社にとって基本的な経理処理となる減価償却や創業費の処理については、以下の記事をご参照ください。

<減価償却費>

少額減価償却資産や一括償却資産等でお得な方法とは

<創業費>

創業費・開業費の留意点を解説!!(源泉徴収や費用化のタイミングは?)

預金利息・受取配当の法人税が還付となる場合の2つの方法

まずは、預金利息・受取配当の法人税が還付となる場合に、採用できる2つの方法について確認します。

(1)簡便的な方法

1つ目は「簡便的な方法」で、会計上、当期は特別な処理は行わず、翌期の還付時に雑収入計上を行う方法です。

会計上・税務上は、次の処理を行うことになります(詳細は後述)。

【会計上】

| <当期>受取利息仕訳の他、特段の仕訳なし <翌期>雑収入勘定で計上 |

【税務上】

| <当期>加算(所得税額控除で流出) <翌期>減算(所得税額還付金で流出) |

(2)厳密な方法

2つ目は「厳密な方法」で、会計上、当期は未収勘定を計上し、翌期の還付時に未収勘定を消し込む方法です。

会計上・税務上は、次の処理を行うことになります(詳細は後述)。

【会計上】

| <当期>受取利息仕訳+未収還付法人税等/法人税等 <翌期>現預金/未収還付法人税等 |

【税務上】

| <当期>減算(留保)+加算(所得税額控除で流出) <翌期>加算(留保)+減算(所得税額還付金で流出) |

「簡便的な方法」を採用した場合の具体的な仕訳や申告調整

ここでは、以下のケースにおいて「簡便的な方法」を採用した場合の具体的な仕訳や税務処理を確認します。

・期中に預金利息8,469円が入金され(受取利息10,000円の計上)、期末の決算で会社全体の利益が赤字となり、納付すべき法人税がゼロとなったことから、源泉徴収された税金が還付されるケース

※ なお、当期の利益が黒字であっても、過年度の繰越欠損金が存在し、当期の黒字に充当した場合に、結果として所得がゼロとなる場合も同様になります。

(1)会計仕訳

利息受取時、決算時、翌期の還付時の会計仕訳は次の通りです。

①利息受取時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 現預金 | 8,469円 | 受取利息 | 10,000円 |

| 法人税等 | 1,531円 | ー | ー |

②決算時

仕訳なし

③翌期の還付時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 現預金 | 1,531円 | 雑収入 | 1,531円 |

(2)税務処理

当期と翌期の税務処理や申告書の記載方法は次の通りです。

①当期の別表1

還付される法人税額1,531円を「控除額の計算」の「所得税の額」(17)欄に記載します。

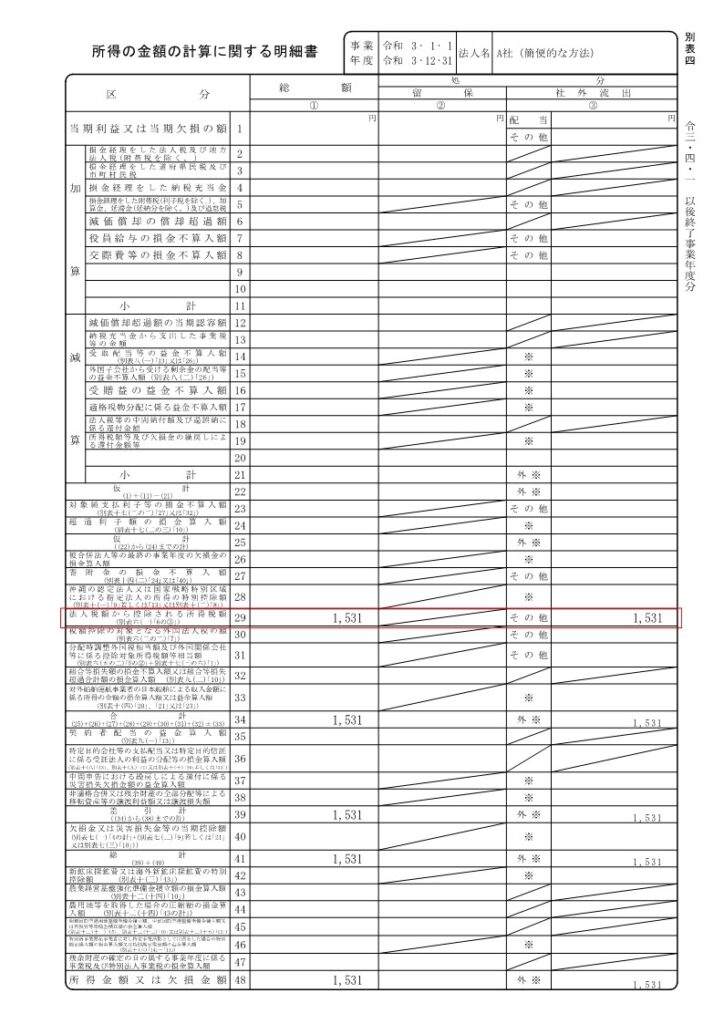

②当期の別表4(申告書記載イメージ付き)

法人税等として計上した1,531円を「法人税額から控除される所得税額(29欄)」で社外流出とします(別表6(一)と連動)。

③当期の別表5(一)

特段の処理なし

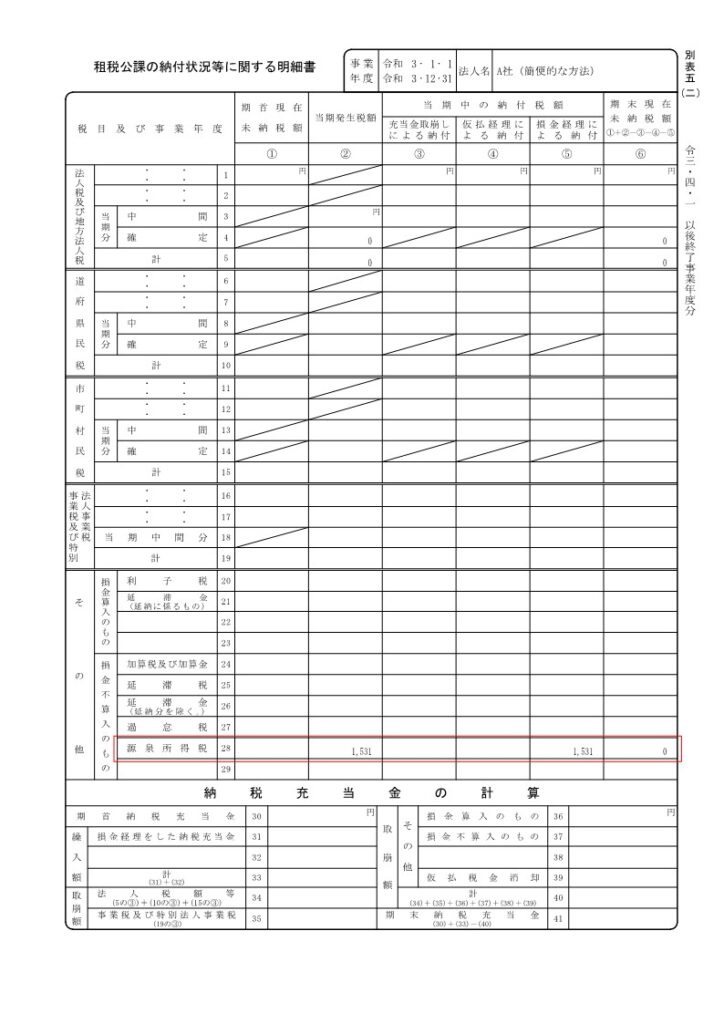

④当期の別表5(二)(申告書記載イメージ付き)

「その他」の「損金不算入のもの」に「源泉所得税」等を追加し、「当期発生税額」欄に還付総額1,531円を記入します。また、同額を「損金経理による納付」欄にも記入します。

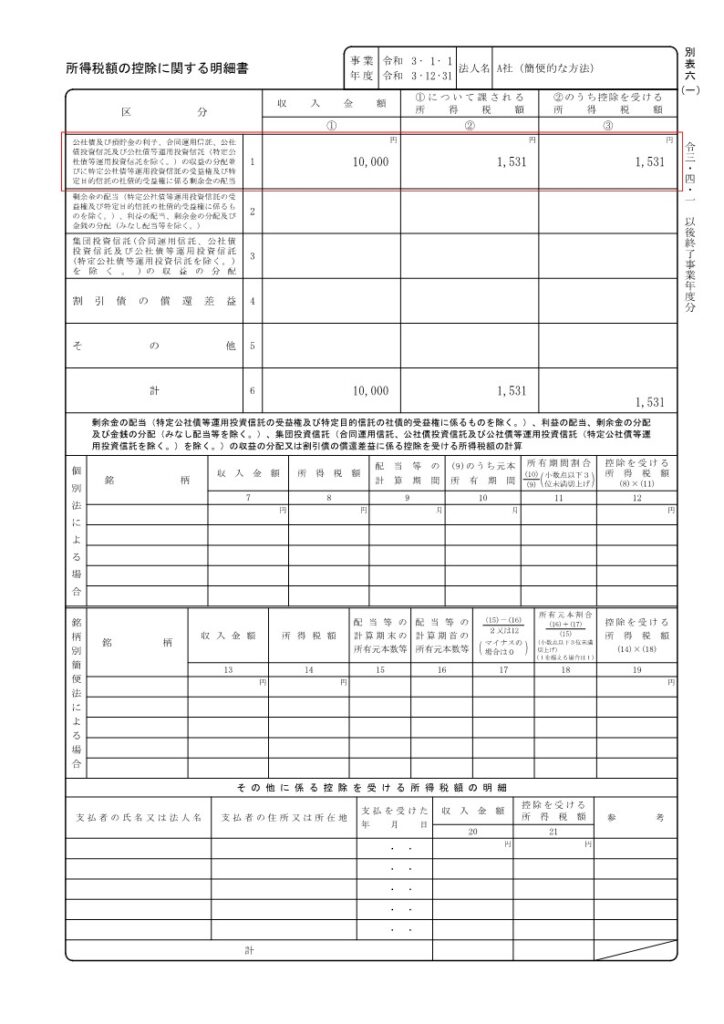

⑤当期の別表6(一)(申告書記載イメージ付き)

本ケースでは、預金利息のため、区分1の「収入金額①」欄に10,000円、「課される所得税額」欄に1,531円、「控除を受ける所得税額」欄に1,531円を記入します。

預金利息以外にも受取配当がある場合には、区分2の収入金額①欄等に預金利息と同様の内容を記入します。さらに、受取配当については、期中で取得した場合、所有期間で按分する必要があることから、別表の真ん中たりの「個別法による場合」または「銘柄別簡便法による場合」の「所得税額の計算」の各欄も記入する必要があります。

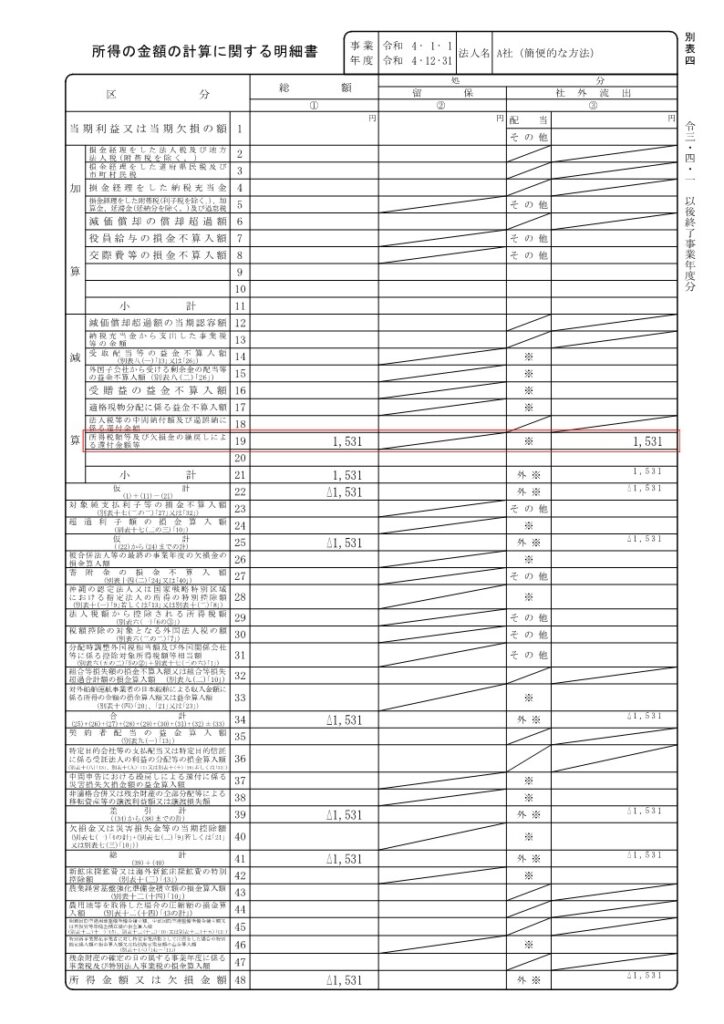

⑥翌期の別表4(申告書記載イメージ付き)

還付により雑収入に計上した1,531円を「所得税税額等及び欠損金の繰戻しによる還付金額等(19欄)」で減算します。

「厳密な方法」を採用した場合の具体的な仕訳や申告調整

次に、同様のケースにおいて、「厳密な方法」を採用した場合の具体的な仕訳や税務処理を確認します。

(1)会計仕訳

利息受取時、決算時、翌期の還付時の会計仕訳は次の通りです。

①利息受取時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 現預金 | 8,469円 | 受取利息 | 10,000円 |

| 法人税等 | 1,531円 | ー | ー |

②決算時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 未収還付法人税等 | 1,531円 | 法人税等 | 15,315円 |

③翌期の還付時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 現預金 | 1,531円 | 未収還付法人税等 | 1,531円 |

(2)税務処理

当期と翌期の税務処理や申告書の記載方法は次の通りです。

①別表1

還付される法人税額1,531円を「控除額の計算」の「所得税の額(17)」欄に記載します。ここでの処理は<簡便的な方法>を採用した場合の処理と相違はありません。

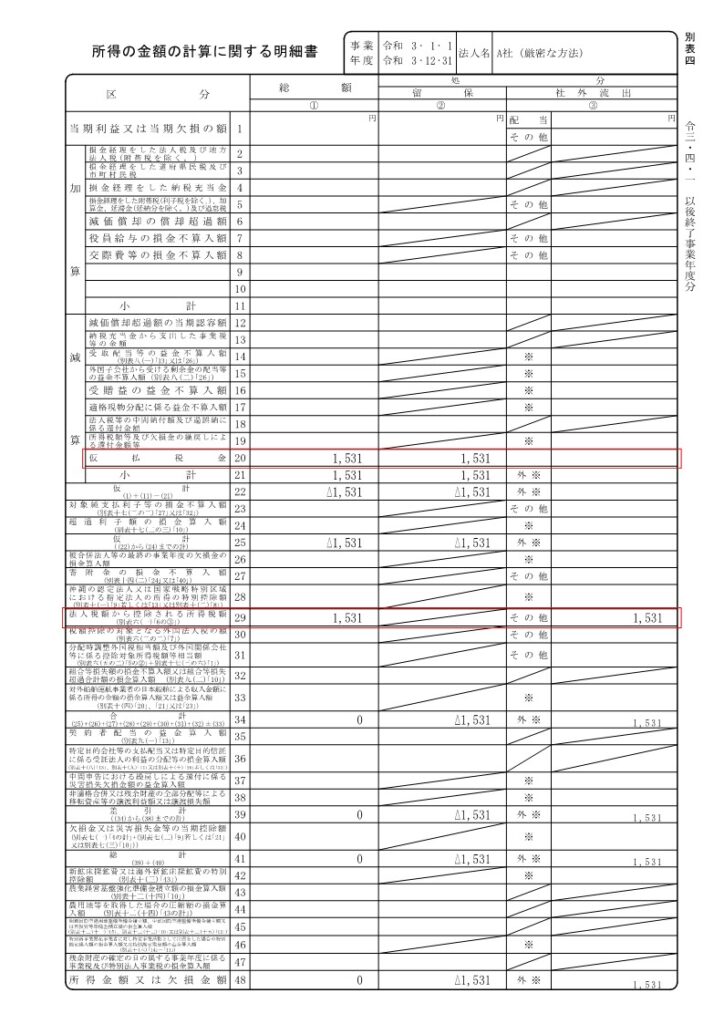

②当期の別表4(申告書記載イメージ付き)

未収還付法人税等として計上した1,531円を減算欄と加算欄の両方に記入します。まず、減算欄では、「仮払税金」等の区分を追加し、留保とします(別表5と連動)。次に、同額を法人税額から控除される所得税額(29欄)で社外流出とします(別表6(一)と連動)。

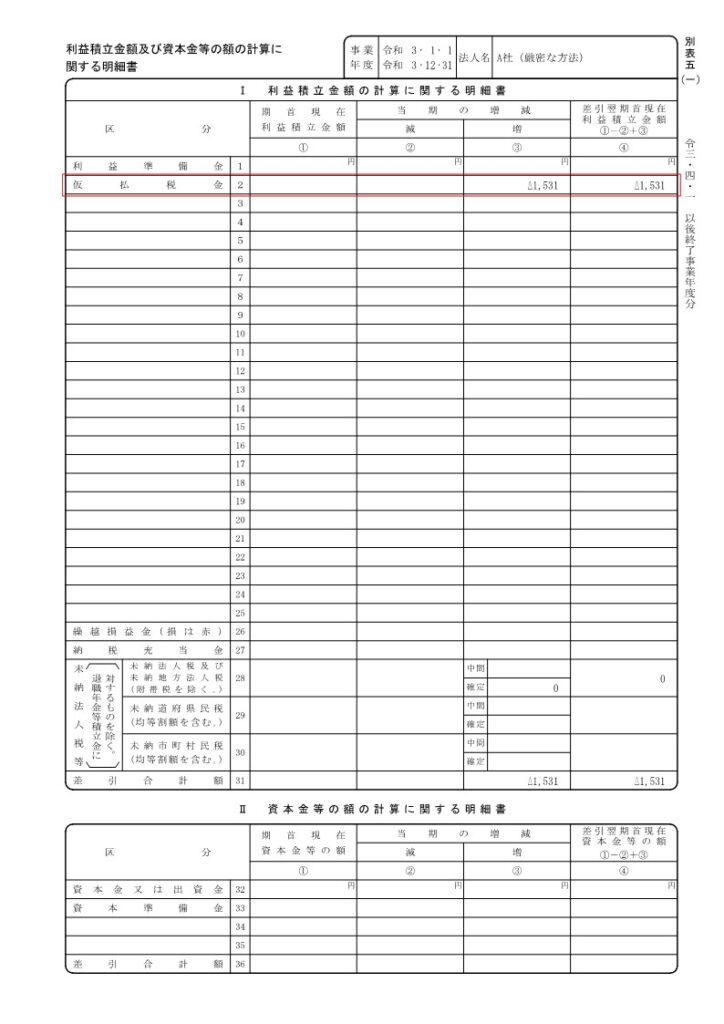

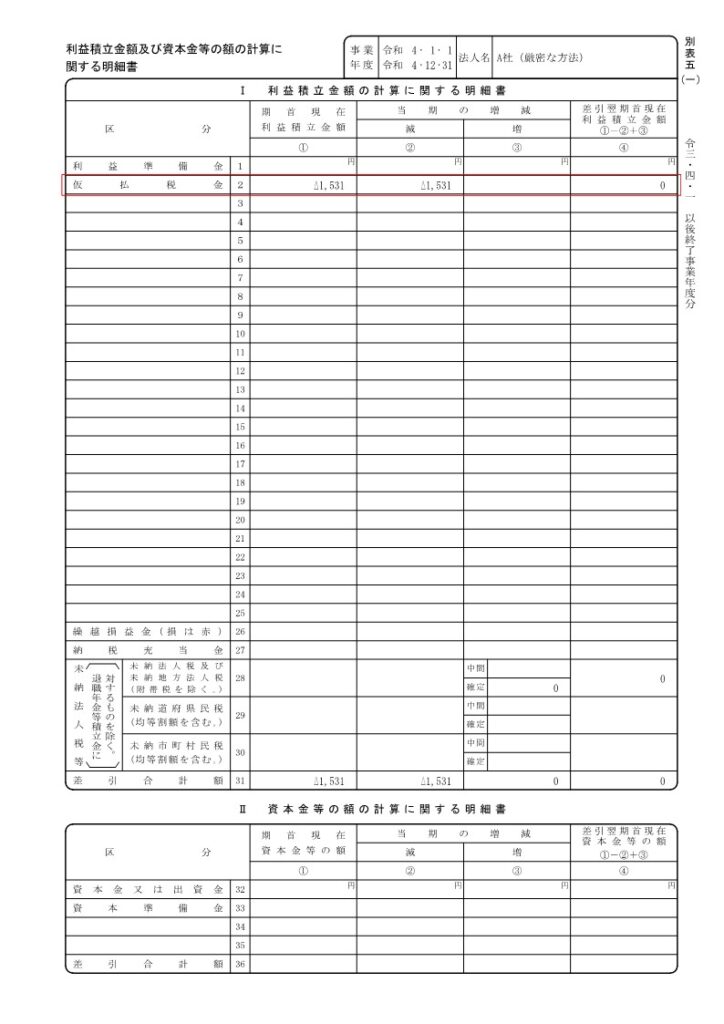

③当期の別表5(一)(申告書記載イメージ付き)

未収還付法人税等に計上し、別表四で「仮払税金」等の区分で減算した1,531円を「当期の増減」の「増」欄に記入します。

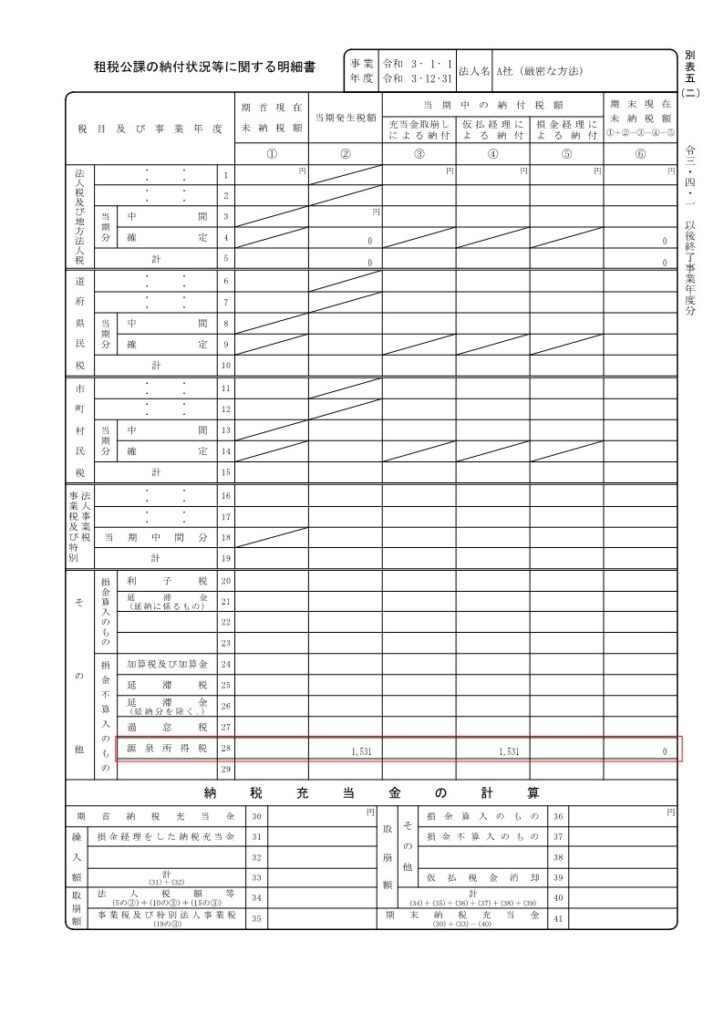

④当期の別表5(二)(申告書記載イメージ付き)

「その他」の「損金不算入のもの」に「源泉所得税」等を追加し、「当期発生税額」欄に還付総額1,531円を記入します。また、同額を「仮払経理による納付」欄にも記入します。

なお、税務ソフトの法人税の達人では、「仮払経理による納付」欄に入力すると、別表4と別表5(一)に自動的に転記されます。

⑤当期の別表6(一)

本ケースでは、預金利息のため、区分1の「収入金額①」欄に10,000円、「課される所得税額」欄に1,531円、「控除を受ける所得税額」欄に1,531円を記入します。

ここでの処理は「簡便的な方法」を採用した場合の処理と相違はありません。

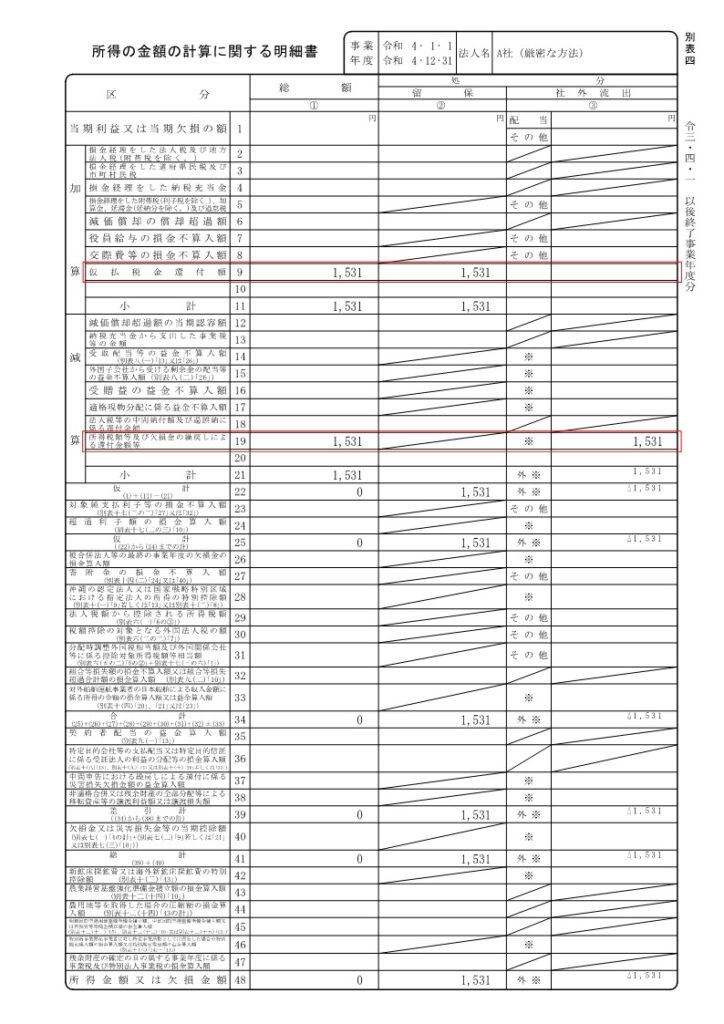

⑥翌期の別表4(申告書記載イメージ付き)

前期に「仮払税金」等で減算した1,531円を今度は加算欄に、また同額を減算欄に記入します。

まず、加算欄では、「仮払税金還付額」等の区分を追加し、留保とします(別表5と連動)。

次に、同額を「所得税税額等及び欠損金の繰戻しによる還付金額等」(19)欄で減算します。

⑦翌期の別表5(一)(申告書記載イメージ付き)

前期に計上した「仮払税金」等1,531円を取り崩すため、「当期の増減」の「減」欄に記入します。

まとめ

以上、今回は「預金利息・受取配当の法人税が還付となる場合の会計処理・税務処理」について、銀行預金利息の還付を例に、会計仕訳や申告書記載方法を解説させていただきました。

申告書の作成は税理士に依頼することが一般的ですが、仕訳の記帳は会社で行うこともあると思いますので、会社の経理担当者は上述の記載をご参考になさってください。

なお、「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、一般的な税務顧問だけでなく、記帳代行(仕訳登録等)や給与計算、会社のバックオフィス業務の外注などを多数請け負っております。バックオフィス業務を外注し、売上増加に注力したいお客様は、是非以下のサイトから、お問い合わせください。

お問い合わせ – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート