税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

平成27年度に創設された「財産債務調書制度」が令和4年度の税制改正で見直しされています。

創設当初よりはかなり浸透してきた印象がある「財産債務調書制度」ですが、税務署に対して毎年、財産と債務を報告することになるため、抵抗がある人も少なくない制度です。

そこで今回は、「財産債務調書制度の基本」や「令和4年度税制改正による見直し」、「お尋ね文書」、「提出すべきかどうか」などを詳しく解説します。

Table of Contents

財産債務調書は提出すべきか?

そもそも、財産債務調書は提出すべきなのでしょうか?

財産債務調書制度において、対象者に該当する人は、財産債務調書を提出する義務がありますが、提出期限内に提出しなかったとしても、そのこと自体に何らかの罰則があるわけではありません。

ただし、何も罰則がないと、適正な提出を確保することができなくなるため、間接的なペナルティとして、過少申告加算税の加重措置が講じられています。

この過少申告加算税の加重措置の内容は、所得税の申告漏れがあって初めて課せられるペナルティです。つまり、適正に所得税を申告している場合には、仮に財産債務調書を提出していなかったり、記載に不備があったりしたとしても、このペナルティの対象となることはありません。

そのため、実務上は、財産債務調書のペナルティの性質を理解した上で、あえて財産債務調書を提出していない人もいます。

また、過少申告加算税の加重措置は相続税が対象となっていませんが、軽減措置は相続税も対象になっています。

つまり、提出義務者が財産債務調書を未提出等の状況で亡くなった場合に、その責任(加重措置)は相続人には負わせない一方で、メリット(軽減措置)は相続人に享受させるということです。

これらの点を鑑みると、相続人のためにも財産債務調書を適正に提出しておくことが望ましいとも考えられますが、相続税申告を税理士に依頼する場合、財産債務調書に記載のある財産債務を相続財産から漏らして申告することは考えにくく、軽減措置が適用されるケースはあまりないと考えられます。

そのため、財産と債務を税務署に報告することに抵抗がある人は、財産債務調書作成の手間やペナルティ(加重措置)、メリット(軽減措置)などを比較して、提出すべきか否か判断することをお勧めします。

(財産と債務を税務署に報告することに抵抗がない人は、義務を受け入れて、財産債務調書を提出してください。)

財産債務調書制度の基本

財産債務調書制度の基本として、「制度の概要」や「創設の経緯」、「創設の趣旨」を確認します。

(1)財産債務調書制度の概要

「財産債務調書制度」は、一定以上の所得と財産がある富裕層に対して、財産と債務に関する調書の提出を求める制度です。

令和4年度の税制改正により、「提出義務者の範囲」や「提出期限」、「過少申告加算税等の特例措置」、「記載事項」の見直しがされていますが、これらの詳細については、後述します。

また、以下の国税庁サイトも参考にご一読ください。

No.7457 財産債務調書の提出義務|国税庁 (nta.go.jp)

(2)創設の経緯(財産債務明細書制度)

財産債務調書制度の前身に「財産債務明細書制度」があります。

この「財産債務明細書制度」は、シャウプ勧告により、昭和25年税制改正において創設され、その後に何回かの改変を経て、昭和47年からは所得2,000万円超の人は税務署に「財産債務明細書」を提出するよう義務付けがされていました。

ただし、「財産債務明細書制度」では、その提出が義務付けされていたものの、記載の虚偽記載や未提出に対してのペナルティがなかったため、未提出者が多く、制度の趣旨が十分に達成されていないという問題がありました。

財務省の資料によると、平成25年の提出状況は、提出が必要な約36万人に対し、実際に提出した者は約16万人と、提出率は約44%に留まっており、また、提出者数の中には、その記載に不備や虚偽記載がある人も含まれていることから、記載すべき財産債務の状況を正しく記載して提出していた人の割合はもっと低かったと考えられています。

(3)創設の趣旨

財産債務調書制度の前身である「財産債務明細書制度」の趣旨については、「富裕層の適正な所得税課税」と言われています。

一方で、「財産債務調書制度」の趣旨は、次の事項が挙げられています。

| ✓富裕層の適正な所得税課税

✓富裕層の適正な相続税課税 ✓財産債務明細書制度の趣旨が十分に達成されていないという問題への対処 |

このように、前身の「財産債務明細書制度」では、所得税の適正課税が主な目的とされていましたが、「財産債務調書制度」では、所得税だけでなく、相続税の適正課税が目的に追加されています。

令和4年度税制改正による見直し

令和4年度の税制改正により、適正な課税を確保する観点から、提出義務者の拡大や、提出義務者の事務負担等の軽減等、財産債務調書制度の見直しが図られています。

詳細は以下の通りです。

- 提出義務者(対象者)の拡大

- 提出期限の後ろ倒し

- 過少申告加算税の特例措置の見直し

- 記載事項の簡略化

(1)提出義務者(対象者)の拡大

現行の制度において、財産債務調書の提出義務がある人(対象者)は、以下の①に該当する人とされていましたが、令和5年分以後から、以下の②に該当する人も追加されています。

①その年分の確定申告書を提出しなければならない人等(※1)で、かつ次の要件をすべて満たす人

| ✓確定申告書に記載すべきその年分の所得金額(退職所得を除く総所得金額)の合計額が2,000万円超であること

✓その年12月31日時点で3億円以上の価額の財産を保有している、または、1億円以上の価額の国外転出特例対象財産(※2)を保有していること |

※1 確定申告書を提出しなければならない人等とは、具体的には、給与収入が2,000万円超の人、または、給与所得以外の所得(不動産所得や事業所得など)がある人を言います。また、還付申告をする人のうち、所得税の合計額が「配当控除」及び「住宅借入金等特別控除」の合計額を超える人も含まれます。

※2 国外転出特例対象財産とは、所得税法第60条の2に規定する次のようなものを指します。

| 有価証券等、未決済信用取引等、未決済デリバティブ取引に係る権利 |

②その年の12月31日において有する財産の価額の合計額が10億円以上である人

令和5年分以後から追加されたこの財産基準に該当する場合には、所得基準は適用されません。

(2)提出期限の後ろ倒し

令和5年分以後の財産債務調書(国外財産調書も)の提出期限については、現行の「その年の翌年の3月15日」から、「その年の翌年の6月30日」に見直しがされています。

(3)過少申告加算税の特例措置の見直し

現行の制度においては、過少加算税等の特例措置として、次の軽減措置と加重措置がそれぞれ定められています。

また、提出期限後に提出された財産債務調書についても、弾力的な取扱いとして、一定の場合には、軽減措置の適用を受けることができるとされていましたが、令和5年分以後からは、この弾力的な取扱いの適用関係が見直しされています。

①過少申告加算税の軽減措置

財産債務調書の提出を促すためのインセンティブとして、過少申告加算税の軽減措置があります。

具体的には、財産債務調書を提出期限内に提出した場合、財産債務調書に記載がある財産債務に関する「所得税」または「相続税」の申告漏れがあったときでも、その財産債務に関する部分の過少申告加算税等が5%軽減されます。

②過少申告加算税等の加重措置

一方で、財産債務調書の提出を促すために、ペナルティとして、過少申告加算税の加重措置があります。

具体的には、財産債務調書を提出期限内に提出しない場合や、提出期限内に提出された財産債務調書に不備があった場合、その財産債務に関する「所得税」の申告漏れがあったときは、その財産債務に関する部分の過少申告加算税等が5%加重されます。

なお、この加重措置は、相続税や死亡者の所得税(準確定申告)については、適用がありません。

また、加重措置の対象となるのは、具体的に次の所得に対する所得税等です。

<加重措置の対象となる所得の範囲>

| ✓財産から生じる利子所得又は配当所得

✓財産の貸付け又は譲渡による所得 ✓財産が株式を無償又は有利な価額で取得することができる権利等(ストックオプション等)である場合におけるその権利の行使による株式の取得に係る所得 ✓財産が生命保険契約等に関する権利である場合におけるその生命保険契約等に基づき支払を受ける一時金又は年金に係る所得 ✓財産が特許権、実用新案権、意匠権、商標権、著作権その他これらに類するものである場合におけるその特許権等の使用料に係る所得 ✓債務の免除による所得 ✓上記の所得のほか、財産債務に基因して生ずるこれらに類する所得 |

③提出期限後に提出された財産債務調書の弾力的な取扱い

現行の制度においては、弾力的な取扱いとして、提出期限後に財産債務調書を提出した場合であっても、その財産債務に関する所得税等又は相続税について、調査があったことにより更正又は決定があるべきことを予知してされたものでないときは、その財産債務調書は提出期限内に提出されたものとみなして軽減措置を受けることができることとされていました。

そのため、調査通知後から実際に税務調査が行われる日までに、後出しで財産債務調書を提出した場合であっても、軽減措置を受けることができました。

この弾力的な取扱いについて、令和5年分以後からは、調査通知前に提出された場合に限って適用されることとなります。

(4)記載事項の簡略化

現行の制度と比べて、令和5年分以後の財産債務調書の記載事項が簡略化されています。

簡略化された主な項目は次の通りです。

①事業用の未収入金

事業用の未収入金については、その年の12月31日における価額が300万円(改正前は100万円)未満のものは、所在別に区分することなく「件数」や「総額」で記載することが可能となります。

②借入金・未払金・その他の債務

借入金・未払金・その他の債務については、その年の12月31日における金額が300万円(改正前は100万円)未満のものは、所在別に区分することなく、「件数」や「総額」で記載することが可能となります。

③家庭用動産

家庭用動産(現金・絵画骨董・貴金属類を除く)については、取得金額が300万円(改正前は100万円)未満のものは、記載を省略することが可能となります。

④少額の預貯金

預貯金については、その年の12月31日における預入高(一口)が50万円未満のものは、その預入高の記載を省略することが可能となります。

ただし、預入高の記載を省略する場合であっても、「所在欄」または「備考欄」に口座番号を記載する必要があります。

⑤青色申告決算書等に記載された減価償却資産

青色申告決算書又は収支内訳書の「減価償却費の計算」欄に記載された減価償却資産については、資産ごとに区分して記載することなく、総額で記載することが可能となります。

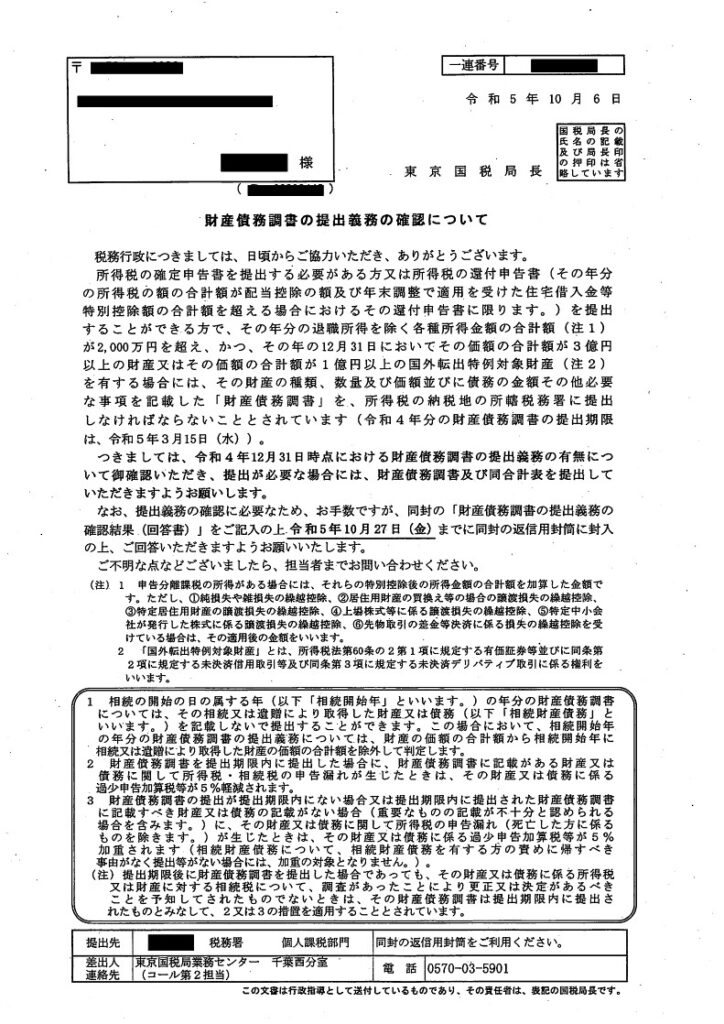

お尋ね文書(財産債務調書の提出義務の確認)への対応

財産債務調書を提出していない場合、税務署から「財産債務調書の提出義務の確認について」というお尋ね文書が送られてくることがあります。

そこで、ここではお尋ね文書への対応の仕方を確認します。

税務署は、「過去の申告状況」や「支払調書」などの情報から、納税者にどれくらいの所得や財産があるのかを検討するための基礎データを保有しています。

そのデータ等をもとに、財産債務調書の提出義務がありそうな人にこの文書を送付していることから、実際には提出要件を満たしていない人にもこの「財産債務調書の提出義務の確認」は送付されてきます。そのため、お尋ね文書が送付されてきたからといって、不安になる必要はありません。

ここで、お尋ね文書の実際の様式を確認します。

<財産債務調書の提出義務の確認について>

<財産債務調書の提出義務の確認結果(回答書)>

-723x1024.jpg)

これらのお尋ね文書が送られてきても、財産債務調書の提出義務書に該当しない場合には、「財産債務調書の提出義務の確認結果(回答書)」の上部①の「財産債務の提出義務がない」に「〇」をしっかりと記載して、回答すれば問題ありません。

なお、「財産債務調書の提出義務の確認結果(回答書)」の下部②には、「(参考)財産債務調書の提出に関するチェック表」という記載欄もありますが、これらは何らかの法令に基づいた項目ではないことから、空白のまま回答しても、追加の問い合わせがくることはほとんどありません。

まとめ

以上今回は、「財産債務調書制度の基本」や「令和4年度税制改正による見直し」、「お尋ね文書」、「提出すべきかどうか」などを詳しく解説いたしました。

「財産債務調書制度」とは、一定以上の所得と財産がある富裕層に対して、財産と債務に関する調書の提出を求める制度です。

税制改正により、令和5年度の確定申告から、この財産債務調書の提出義務者の範囲が拡大されています。

例えば、「10億円以上の財産を所有している人で所得が2,000万円以下であった人」は、現行の制度では財産債務調書の提出は不要でしたが、令和5年度からは提出義務者となっています。

財産債務調書の未提出や記載不備に対しては、直接的な罰則はありませんが、適正な提出を確保するため、過少申告加算税の加重措置があります。

また、財産債務調書を提出しないでいると、税務署から「財産債務調書の提出義務の確認」が送られてきます。

そのため、財産と債務を税務署に報告することに抵抗がない人は、できるだけ財産債務調書を提出することをお勧めします。

ただし、財産と債務を税務署に報告することに抵抗がある人も一定数はいると思いますので、そういった人は、税理士等の専門家にご相談されることをお勧めします。

「江東区・中央区(日本橋)・千葉県(船橋)」を拠点とする保田会計グループでは、所得税や相続税など個人に関する税務も得意としております。

少しでもご興味いただける場合には、以下のお問い合わせフォームからお気軽にご連絡ください。

お問い合わせ – 保田会計事務所|税務・コンサル・会計・その他経営に関わる全てを総合的にサポート