税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

預貯金を相続する場合には、銀行等の金融機関で名義変更手続きが必須となっています。

被相続人が亡くなると、被相続人名義の口座は凍結され、預貯金を相続した法定相続人であっても解除(名義変更)の手続きを行わない限り、そのお金を使うことができません。

そこで今回は、預貯金の相続に関して、「預貯金はなぜ相続発生時に凍結されるのか」、「預貯金を相続したらやるべきこと」、「相続手続の流れと必要書類」、「相続に関する注意点」、「相続税評価」などを詳しく解説します。

Table of Contents

預貯金はなぜ相続発生時に凍結されるのか?

まず初めに、預貯金はなぜ相続発生時に凍結されるのかを確認します。

預貯金口座は、金融機関等が被相続人の死亡を知った時点で凍結されることになっています。

金融機関にとっては、誰が相続人であるかを知ることは容易ではなく、各相続人への二重払いや、誤って相続人でない人に払い戻しをしてしまうリスクがあることから、被相続人の財産を保全することを目的に、口座の凍結が行われています。

基本的に口座の凍結が行われると、相続人が遺産分割についての客観的な証拠を提出するまでは、一切の入出金取引ができなくなります。

ただし、預貯金の仮払い制度を利用する場合には、相続人単独で150万円までは預貯金の払い戻しが可能です。詳細は以下の記事をご参照ください。

預貯金の仮払い制度とは?銀行で150万円まで引出し可能?

預貯金を相続したらやるべき3つのこと

預貯金を相続すると、最終的にそれらの名義変更手続きをすることになります。

ここでは、預貯金の名義変更手続きのために、相続したら、始めにやるべき3つのことを確認します。

(1)預貯金の口座がどの金融機関にいくらあるかを調査

まずは、被相続人の通帳やキャッシュカード、預金証書などを探し、預貯金口座がどの金融機関にどれだけあるのかを調査します。

取引金融機関が分かったら、その金融機関で被相続人の死亡日時点の「残高証明書」を取得します。

残高証明書は、「その金融機関内にある被相続人の全ての預金やローンの残高」を示す書類で、死亡日時点のものを取得すると相続財産の特定や遺産分割協議の際に役立ちます。

また、預金科目に関わらず、金融機関の預入金には一定の利払い日ごとに利息が付与されます。

この預金利息も遺産分割の対象であり、また、相続開始時点の既経過利息は少額でも原則、相続税の課税対象に含まれます。

相続における評価等については、後述します。

残高証明書の取得に必要な書類

相続による残高証明書の取得には、次の書類が必要になります。

| ✓被相続人の死亡の事実がわかる戸籍謄本 ※ ✓相続人であることが確認できる戸籍謄本 ※ ✓相続人本人であることが確認できる本人確認書類(運転免許証など) ✓請求者の実印と印鑑証明書 ✓金融機関所定の残高証明書発行依頼書 |

※ 多くの金融機関で、被相続人・相続人の戸籍謄本の代わりに、法務局が発行した「法定相続情報一覧図の写し」で手続きすることができます。

なお、残高証明書の発行手数料は、500円~900円程度です。

(2)遺産分割協議で相続分を決定

遺言書がある場合には、遺言内容に沿って、誰がどの預貯金を相続するのかを確認します。

また、遺言書がない場合には、相続人間の遺産分割協議によって、誰がどの預貯金を相続するのかを早めに決定します。

なお、遺産分割に関する概要は以下の記事をご参照ください。

遺産分割とは?手続きの流れと揉めやすい4つのケースを解説

(3)口座の名義変更を行うための書類収集

各相続人の具体的な相続分が決まったら、預貯金の名義変更を行うための書類を収集します。

ここで、名義変更手続きとは、具体的には、被相続人の口座を解約し、各相続人の銀行口座等へ相続分を振り込んでもらうための手続きになります。窓口等での手続きよりも、書類の収集や作成に時間がかかります。

預貯金の名義変更を行う場合は、金融機関所定の「相続届」や相続による「名義変更届」といった書類を提出するケースが多く、これらの書類に相続人等全員の署名押印や相続人等の戸籍謄本・印鑑証明書の添付が必要になります。

そのため、手続き先の金融機関に連絡を行い、相続のための書類を請求するとともに、どのような添付書類がいるのかを早めに確認する必要があります。

主な金融機関(銀行)での名義変更手続きは、以下で確認します。

金融機関での相続手続の流れと必要書類

ここでは、銀行での相続手続の流れや必要書類を確認します。

金融機関での名義変更手続き自体、特に難しくはありませんが、相続人全員の署名押印や印鑑証明書の提出が必要になる場合が多く、書類の収集や作成に時間がかかることから、余裕をもったスケジュールで相続手続きを行うことをお勧めします。

なお、相続全般に関する手続きについては、以下の記事をご参照ください。

相続すべての手続を漏れなく解説(期限や提出先も)

(1)銀行での相続手続の流れ

銀行等の金融機関で相続手続きを行う場合は、まず初めに、「被相続人の取引支店」、「手続き行う人の最寄りの支店」、「金融機関が設置している相続担当部署」のいずれかに相続が発生した旨を電話などで連絡します。

この連絡の際には、被相続人の預金通帳やキャッシュカードなどを準備しておくと、スムーズに話が進みます。

連絡をすると必要書類や添付書類を案内してもらえるため、案内のあった書類を揃えて、窓口に持参するか郵送で提出します。

多くの金融機関では、所定の相続届などの書類に相続人・受遺者全員の署名押印が必要となることから、遺産分割協議前に書類の請求を済ませておくことをお勧めします。

提出した書類に不備がなければ、提出後1~2週間で相続手続きが完了します。

(2)銀行での相続手続の必要書類

銀行預金の相続手続には、概ね以下の書類が必要となります。

| ✓金融機関所定の預金名義書換依頼書や相続届 ✓被相続人の出生から死亡までの戸籍謄本 ※ ✓相続人全員の戸籍謄本 ※ ✓相続人全員の印鑑証明書 ✓被相続人の預金通帳、キャッシュカード、証書など ✓遺産分割協議書(または相続人全員の同意書)や遺言書 |

※ 多くの金融機関で、被相続人・相続人の戸籍謄本の代わりに、法務局が発行した「法定相続情報一覧図の写し」で手続きすることができます。

なお、戸籍謄本や印鑑証明書に関しては、金融機関ごとに発行からの期間や必要な範囲が異なる場合があることから、注意が必要です。

金融機関ごとの相続手続の方法

ここでは、主な金融機関である「ゆうちょ銀行」、「三井住友銀行」、「三菱UFJ銀行」、「みずほ銀行」における相続手続の方法を確認します。

(1)ゆうちょ銀行での相続手続き

ゆうちょ銀行の相続手続きは、「相続確認表」という所定の書類を記入し、ゆうちょ銀行の貯金窓口へ持参または郵送を行い、返送されてきた必要書類を再度提出してから、1~2週間程度で完了となります。

具体的な方法については、以下のゆうちょ銀行のサイトをご参照ください。

相続手続きの流れ-ゆうちょ銀行 (japanpost.jp)

(2)三井住友銀行での相続手続き

三井住友銀行の相続手続きは、被相続人の通帳やキャッシュカードなどの口座番号の分かるものを準備して、近くの支店や取引支店へ来店、「相続オフィス(0120-506-177)」へ電話、またはWebの受付フォームから相続が発生した旨を伝えます。

連絡後に送付されてくる必要書類に必要事項を記載し、添付書類(戸籍謄本など)を揃えて、郵送します。

三井住友銀行では、遺言書や遺産分割協議書の有無にかかわらず、所定の「相続に関する依頼書」の提出が必要となります。

また、遺言執行者以外の人が手続きをする場合には、相続人・受遺者全員の印鑑証明書が必要になりますので、併せて準備しておくことが必要です。

書類に不備がない場合には、書類を提出して2週間程度で手続きは完了します。

具体的な方法については、以下の三井住友銀行のサイトをご参照ください。

相続の手続方法(お亡くなりになったご連絡、必要書類のご準備) : 三井住友銀行 (smbc.co.jp)

(3)三菱UFJ銀行での相続手続き

三菱UFJ銀行の相続手続きは、どの支店でも相続手続きが可能です。

被相続人の通帳やキャッシュカードなどの口座番号の分かるものを準備して、来店、「相続オフィス(0120-39-1034)」へ電話、またはWebの受付フォームから相続が発生した旨を伝えます。

なお、三菱UFJ銀行では、「相続オフィス」という部署が一括して相続手続きを担当していることから、来店で連絡する場合であっても、テレビ電話で「相続オフィス」のスタッフとやり取りをすることとなります。

連絡後に送付されてくる必要書類に必要事項を記載し、添付書類(戸籍謄本など)を揃えて支店窓口へ提出します。

なお、戸籍謄本などの返却を希望する場合には、提出時にその旨を伝えます。

また、三菱UFJ銀行では、遺言書や遺産分割協議書の有無にかかわらず、所定の「相続届」の提出が必要となります。

書類に不備がない場合には、書類を提出して2週間程度で手続きは完了します。

具体的な方法については、以下の三菱UFJ銀行のサイトをご参照ください。

相続のお手続きのご案内 | 三菱UFJ銀行 (mufg.jp)

(4)みずほ銀行での相続手続き

みずほ銀行の相続手続きは、被相続人の取引支店または相続人の最寄り支店に相続があった旨を電話で連絡し、相続が発生した旨を伝えます。

連絡後に送付されてくる必要書類に必要事項を記載し、添付書類(戸籍謄本など)を揃えて支店窓口へ提出します。

みずほ銀行では、被相続人の戸籍謄本について、遺言書がある場合には「死亡の記載のある戸籍謄本」のみ、遺言書がない場合には「16歳以降の死亡までの連続した戸籍謄本」が必要になるという点に特徴があります。

また、遺言書や遺産分割協議書の有無にかかわらず、所定の「相続関係届書」の提出が必要となります。

書類に不備がない場合には、書類を提出して1~2週間程度で手続きは完了します。

具体的な方法については、以下のみずほ銀行のサイトをご参照ください。

相続の手続きをしたい | みずほ銀行 (mizuhobank.co.jp)

預貯金の相続に関する注意点

ここでは、預貯金の相続に関して4つの注意点を確認します。

相続の計算方法については、以下の記事をご参照ください。

相続税の計算方法をわかりやすく解説!(スケジュールや相続税がかかる遺産額も)

(1)被相続人の口座からむやみに出金しない

被相続人の預貯金を勝手に出金すると、遺産分割協議の際に揉める原因になったり、預金の引き出しを税務署に脱税と疑われたりする可能性があります。

また、相続財産を処分したとみなされ、被相続人に多額の借金があった場合でも、相続放棄や限定承認ができなくなる可能性があります。

(2)預貯金の仮払い制度の利用

葬儀費用や被相続人の入院費等を預金から引き出したい場合には、金融機関に事情を説明し、金融機関が指定する書類を提出することで、引き出し(銀行実務では「便宜払い」と呼ばれています)が認められる可能性があります。

ただし、平成28年12月19日の最高裁判所で「共同相続された普通預金債権は、相続開始と同時に当然に相続分に応じて分割されることはなく、遺産分割の対象となるものと解するのが相当」との判決を受けて、平成29年以降は銀行などの金融機関が口座名義人の死亡した事実を知ると、原則として、すべての口座はいったん凍結されるようになっています。

そのため、2019年7月1日から、新たに預貯金の仮払い制度が開始しており、遺産分割が成立する前であっても、一定の金額であれば法定相続人が被相続人名義の預貯金を出金できるようになっています。

葬儀費用の支払いや相続債務の返済などの支払いか多額になる場合には、この制度の活用も検討すべきです。

詳細は以下の記事をご参照ください。

預貯金の仮払い制度とは?銀行で150万円まで引出し可能?

(3)法定相続情報証明制度の活用

預貯金を相続するための手続きは、金融機関ごとに行う必要があります。

必要書類となる戸籍謄本などの原本は返却してもらうことも可能ですが、同時に金融機関で手続きを進める場合には、膨大な戸籍謄本を金融機関の数に合わせて収集し、それぞれ各金融機関に提出する必要があります。

このような手間を解消したい場合には、平成29年5月29日から運用のはじまった「法定相続情報証明制度」を利用すると便利です。

この法定相続情報証明制度は、法務局(登記所)に戸籍謄本、除籍謄本、住民票などを添付して「相続関係を一覧に表した図」を提出すると、この一覧図に登記官の認証を付与した「法定相続情報一覧図」を交付してもらえる制度です。

この法定相続情報一覧図は、ほとんどの金融機関や公的機関でも通用するため、預貯金の相続はもちらん、不動産登記や税務申告など様々な場面で、通常は必要となる膨大な戸籍謄本が不要となり、手間を大幅に軽減することができます。

また、法定相続情報証明制度の利用は無料で、法定相続情報一覧図の発行部数にも制限はないことから、とてもお勧めの制度です。

詳しくは、以下の法務局のサイトをご参照ください。

「法定相続情報証明制度」について

(4)預貯金の相続手続きを放置するリスク

預貯金の相続手続きを放置するリスクに、「預貯金についても時効消滅の危険性がある」ということが挙げられます。

銀行等の預貯金は5年間の消滅時効にかかる「商事債権」で、信用金庫等の協同組織への預貯金は10年間の消滅時効にかかる「通常債権」に該当するため、どちらも理論上は、最終入出金日からこれらの期間が経過することで、金融機関側は時効消滅を主張できることができます。

もっとも、金融機関が消滅時効を主張することは基本的にないと思いますが、2016年12月に「休眠預金活用法」が成立し、施行後は10年以上放置された預金がNPO等に貸し出されることになることから、相続手続きを放置することはお勧めしておりません。

預貯金の相続税評価

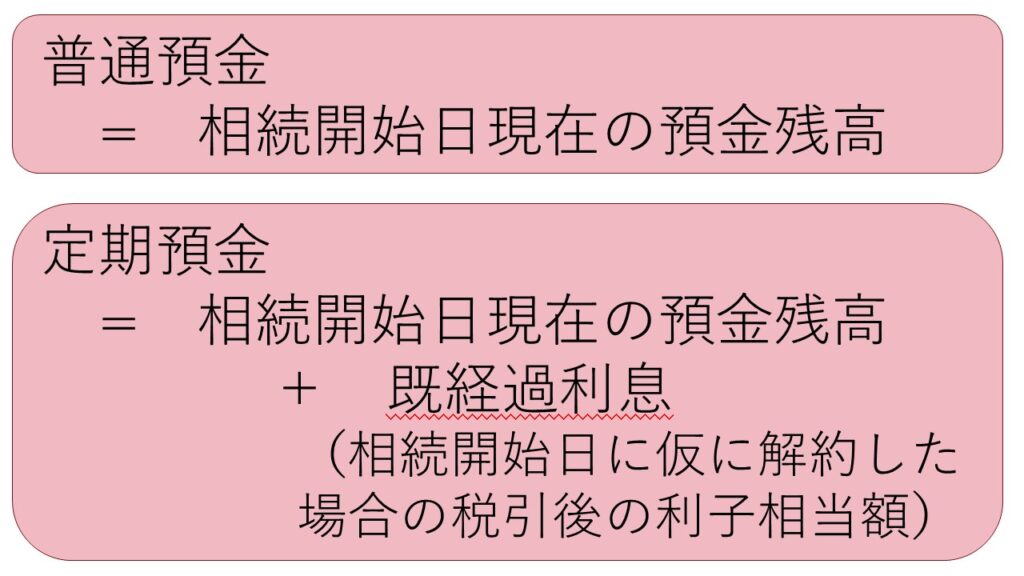

預貯金の相続税評価は、以下の通り算定します。

普通預金は原則として、相続開始日時点の残高がそのまま相続税評価額となりますが、既経過利息が多額の場合には、定期預金と同様に、相続開始日までの利息からその利息にかかる税金を差し引いた利子相当額を預金残高に加算して、相続税評価額とします。

残高証明書を取得する際、金融機関に経過利息の記載を依頼すると、残高証明書に記載してもらえることから、忘れずに依頼することをお勧めします。

また、外貨に関しては、相続開始日時点のTTB(電信買相場)により日本円に換算し、相続評価をすることになることから、この場合も残高証明書に日本円で記載するように依頼することをお勧めします。

まとめ

以上今回は、預貯金の相続に関して、「預貯金はなぜ相続発生時に凍結されるのか」、「預貯金を相続したらやるべきこと」、「相続手続の流れと必要書類」、「相続に関する注意点」、「相続税評価」などを詳しく解説いたしました。

預貯金の相続手続き自体は、それほど難しくはありませんが、窓口へ出向いたり、郵送したり、書類を揃えたりすることが面倒です。

さらに金融機関ごとに手続きに違いがある点も厄介で、手続きをご自身一人で担うには相当な手間がかかってしまいます。

そのため、平日の手続きが難しい場合や、手続き先の金融機関が多い場合には、相続の専門家に代行を頼むことで、スムーズに相続手続きが行えることからお勧めしております。

都内と船橋を拠点とする保田会計グループでは、行政書士事務所において「預貯金の相続手続きの代行サービス」を提供しております。

ご興味等ございましたら、いつでもお問合せください。