税務・会計の悩みは “国税OB×公認会計士” がワンストップで解決!

初回 無料相談/平日夜間・土日もOK

―― まずはお気軽にご連絡ください ――

営業時間 9:00〜20:00 / 定休日なし

ものづくり補助金は、他の補助金と比較しても補助率が比較的高い点が特徴です。

製造業だけではなく、要件を満たせば他業種でも申請できます。

本記事では、ものづくり補助金を税理士に相談する際の注意点やメリットについて、詳しく解説しています。ものづくり補助金の獲得に必要なポイントも紹介していますので、参考にしてください。

保田会計事務所では、経理代行に関するサービスを提供しています。経理代行サービスにご興味のある方は下記URLをご覧ください。

保田会計事務所|江東区の税理士|経営者のための税務アドバイザリー

Table of Contents

ものづくり補助金の申請支援は税理士に依頼できる

税理士は、ものづくり補助金の申請で以下6つの重要な役割を果たします。

- 補助金に関する基本的な情報提供

- 事業計画書の作成支援

- 経営革新計画の認定支援

- 財務分析と経営アドバイス

- 予算作成支援

- 資金計画のアドバイス

税理士は、企業の経営状態を詳しく把握しているため、ものづくり補助金の申請支援ができます。ただし、税務の専門家であるため、申請および採択実績のある税理士に依頼することが重要です。

税理士は税務と財務の専門家ですが、必ずしも経営全般に精通しているわけではないため、実績のある税理士に依頼することが採択率を高めるポイントです。過去の採択事例や実績を確認することで、適切な専門家の選択基準になります。

ものづくり補助金だけではなく、補助金は課税所得として扱われるため、税金の課税対象です。補助金受領後は、利益が増加するためどのような対策ができるのか、税理士に相談することもできます。

ものづくり補助金の申請支援を税理士に依頼するときに重要なこと

ものづくり補助金の申請支援を税理士から受けるときに重要視したい点は、以下の2つです。

- 税理士は経営の専門家ではなく税の専門家であることを前提とする

- ものづくり補助金の申請支援実績がある税理士に依頼する

これら2つを理解すれば、ものづくり補助金の採択率が高まるため詳しく解説します。

(1)税理士は経営の専門家ではなく税の専門家であることを前提とする

税理士は、税務に関する専門家です。独立公正な立場で、納税者と税務署の間に立ち、適正な納税額を算出したうえで、申告納税制度を進める役割をになっています。

税理士は、企業の財務状態を多角的に把握しています。適正な税務申告を行うためには、財務状況の把握は必要であり、税理士だからこそできる業務です。

税理士は、税務申告のために使用した資料をもとに、直接経営者に経営助言ができる立場なので、経営の専門家と思われてしまうことが多いです。

税理士は加点項目に必要な「経営革新計画」や「事業継続力強化計画」などの支援ができます。これにより、補助金審査における加点要素の達成が期待できるでしょう。

(2)ものづくり補助金の申請支援実績がある税理士に依頼する

税理士であれば税務申告の資料をもとに、ものづくり補助金申請に必要な事業計画書をはじめ申請資料が作成できます。

しかし、申請支援実績がない場合、審査基準に基づいた具体的なアピールポイントを適切に盛り込むことが難しく、採択率が低下する恐れがあります。採択率を低下させないためにも、申請支援実績は、必ず確認しましょう。

ものづくり補助金は、第18次の結果からも分かるように申請者数5,777件に対し、2,070件の採択者数と、申請すれば誰でも採択される補助金ではありません。

また、どの類型で申請すべきかの判断も必要になるため、申請支援実績のある税理士からアドバイスをもらうことをおすすめします。

ものづくり補助金の申請支援を税理士に依頼するメリット

税理士に、ものづくり補助金の申請支援を依頼するメリットは、以下2つが挙げられます。

- ものづくり補助金を貰える可能性が上がる

- 他の業務に時間を使える

(1)ものづくり補助金を貰える可能性が上がる

申請書類は、ミスなく作成する必要があります。税理士は、税務関係における申告書に慣れているだけではなく、決算書の見方も熟知しており、綿密な書類作成が可能です。

また、作成した申請書類のチェック体制も整っているため、ミスがないだけではなく精度の高い申請書類を作成することができます。

さらに、受領した補助金について、圧縮記帳の活用方法のアドバイスも税理士には可能です。圧縮記帳は補助金による課税負担を繰り延べる仕組みで、企業の資金繰りを安定化させる効果があります。

税理士のサポートを受けることにより、加点項目に対応した書類の準備が円滑に進み、採択の可能性が一層高まるでしょう。

ものづくり補助金の申請書類は、限られた事業計画書の作成枚数の中で、補助金の必要性のアピールが必要です。

税理士なら幅広い視野で客観的に自社を判断できるため、経営者も気付かなかったアピールポイントをみつけてくれるでしょう。

(2)他の業務に時間を使える

税理士が代わりに申請書類の作成ができれば、経営者や社内の従業員は他の業務に時間を費やすことができます。

自社でものづくり補助金を申請することは可能であり、採択されているケースもあります。しかし、多くの場合、経営者だけではなく社内で採択される申請書を作成するには、100時間以上の確保が必要です。

補助金申請には膨大な時間がかかるうえ、税務処理も求められます。補助金は法人税の課税対象となり、税金の負担を軽減する手法やスケジュール管理が必要です。税理士の支援を受けることで、業務時間を効率化できるだけでなく、税務対策を適切に実施することができるようになるでしょう。

申請書類の作成は、自社の売上に直結する仕事ではないため、不採択の場合は時間の浪費になってしまいます。少しでも、採択率を高め時間の浪費リスクを防止したいなら、申請支援実績のある税理士への依頼をおすすめします。

ものづくり補助金の申請支援を税理士に依頼するデメリット

ものづくり補助金の申請支援を税理士に依頼した場合、メリットだけではなく、次のデメリットもあります。

(1)費用が発生する

ものづくり補助金の申請支援を税理士に依頼すれば、必ず費用が発生します。申請書類作成報酬として採択の可否に関わらず費用が発生する場合もあれば、100%成功報酬とする場合もあり、依頼先の税理士事務所により異なります。

着手金の相場は5~20万円、成功報酬の相場は補助金申請額の5~15%が一般的とされているため、依頼するときは事前確認が必要です。

税理士事務所の中には「補助金申請後のフォローアップ支援」を別途費用として設定しているケースもあります。フォローアップ支援には、補助金受給後の税務処理や圧縮記帳などの対応が含まれます。

そのため、総合的なサポートを受けるには追加料金が発生する場合があることを想定しておく必要があります。

ものづくり補助金を獲得するためには?

ものづくり補助金を獲得するためには、事業計画書による評価だけでなく、加点要素と呼ばれる項目を満たすことが重要です。また、自社の事業内容に適した申請枠を選択し、正確に申請することが求められます。

ここでは、以下の内容に従って、ものづくり補助金を獲得するために行うべき内容を解説します。

- より多くの加点項目を獲得する

- 正確に記載した必要書類を提出する

- 審査項目に沿った事業計画書を作成する

(1)より多くの加点項目を獲得する

ものづくり補助金では、新たに以下のような加点措置が設けられています。

- 技術情報管理認証制度の取得

- ワーク・ライフ・バランス推進

- グリーン枠の取り組み

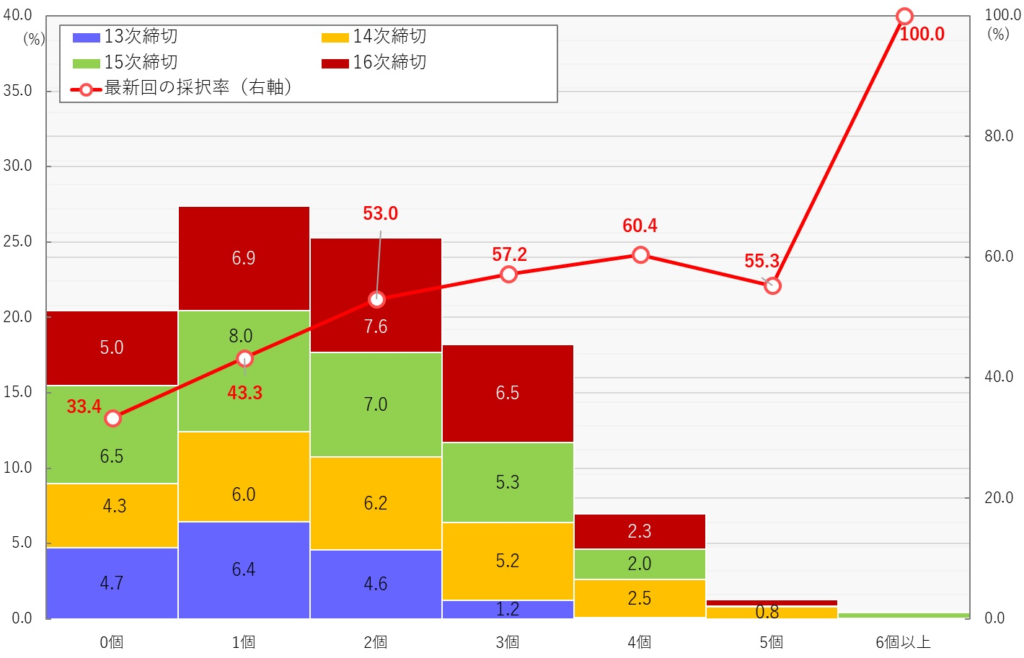

最新のデータ(15次締切分)では、加点項目が0個の場合の採択率は33.4%ですが、1個の場合は43.3%、2個で53.0%、3個で57.2%、4個で60.4%です。加点項目の数が増えるほど、採択率が向上する傾向が明確に示されています。

加点項目には、成長性加点、政策加点、災害等加点、賃上げ加点等、女性活躍等の推進の取組加点などがあります。

具体的に含まれてる内容は、経営革新計画の承認取得や創業後5年以内の事業者であることなどです。加点項目を可能な限り多く獲得すれば、採択の可能性を高められます。

(2)正確に記載した必要書類を提出する

ものづくり補助金の申請には、さまざまな書類の提出が必要です。なかでも重要なポイントは、事業計画書と加点項目に関する証明書類です。

事業計画書は基本要件を満たしているかを確認するために使用され、加点項目の証明書類は審査時の加点に直接関わります。

最近の公募要領では、情報セキュリティの重要性が認識され「セキュリティ対策費」が補助対象経費として新たに加えられました。

これにより、情報漏洩やサイバー攻撃への対策を強化する企業も、ものづくり補助金を活用しやすくなっています。「技術情報管理認証制度」を取得することで加点が行われる仕組みが導入されており、情報セキュリティ体制を整える事業者にとって、有益な補助金制度といえます。

このような内容を踏まえつつ、書類を正確に記載し、漏れなく提出することが採択への近道です。また、申請枠によって必要書類が異なる場合もあるため、選択した申請枠に応じた書類を準備することが求められます。

(3)審査項目に沿った事業計画書を作成する

事業計画書は、技術面、事業化面、政策面など複数の観点から審査されます。新製品・新サービスの革新性、課題解決方法の明確さ、市場性、収益性・生産性の向上、地域経済への貢献などが具体的な評価内容です。

これらの審査項目を意識しながら、具体的かつ実現可能な事業計画を立案することが重要です。また、3〜5年の事業計画期間内に付加価値額を年平均3%以上増加させるなどの基本要件も忘れずに盛り込む必要があります。

海外市場開拓や輸出に取り組む企業には、新たな加点項目が追加されています。具体的には、「グローバル市場開拓枠」や「輸出1万者支援プログラム」に登録することです。

審査項目に沿った説得力のある事業計画書を作成することで、採択の可能性が高まります。

ものづくり補助金の申請支援は保田会計事務所がおすすめ

ものづくり補助金の申請や管理において、税理士のサポートは有効です。なぜなら、税理士は、補助金申請に必要な書類作成や経理業務を通じて、事業者が抱える煩雑な手続きをプロとしてサポートしているからです。

保田会計事務所では、個人事業主や中小企業のニーズに応じた柔軟な対応が可能です。記帳代行や税務代理はもちろん、補助金に関連する節税対策や資金計画の相談にも対応しており、安心して依頼できる明確な料金体系も魅力です。

まとめ

ものづくり補助金の申請には、専門知識や緻密な書類作成が必要です。税理士のサポートを受けることで、採択率を高めつつ、経営者や従業員が業務に集中できるメリットがあります。

また、申請支援実績のある税理士に依頼すれば、より精度の高い申請書類を作成でき、補助金獲得の可能性も高まります。

ものづくり補助金の申請を検討している方は、信頼できる税理士事務所に相談することをおすすめします。